两周前,金融零对冲称,由于财政部一般账户(TGA,财政部在美联储开设的账户)中持有的国库现金大幅减少,使得未偿还的票据前所未有地减少,进而导致流动性增加了1.1万亿美元。

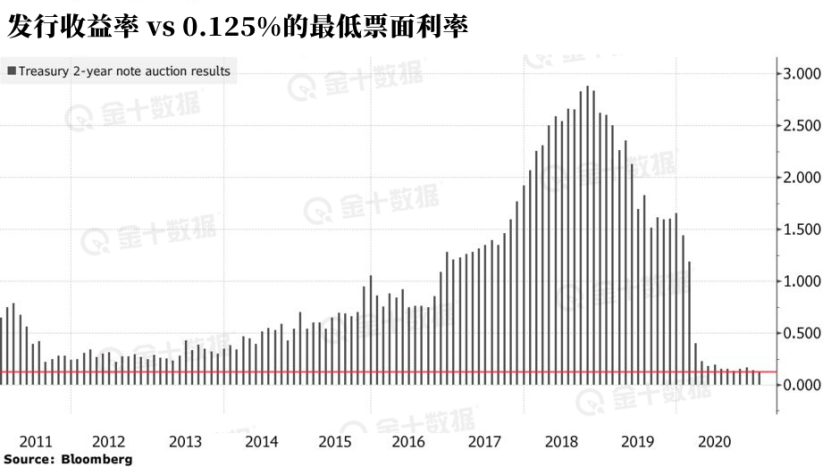

随着市场参与者争相购买短期国库券,短期国库券的收益率不断下跌并最终转为负值。在3月至4月期间到期的短期国库券的收益率已经跌为负值,而从两年期美国国债的发行来看,这种情况开始波及到两年期美国国债。

美东时间周二,美国财政部发行了600亿美元的两年期美国国债,创下了低利率时代的几项记录。这一规模与1月份的发行规模持平,为有史以来最高。

另外,这是历史上首次两年期美国国债溢价发行的情况。按规定,美国国库券和国债票面利率不得低于0.125%,低于这一水平则意味着债券以高于1美元(100美分)面值的溢价出售。而周二发行的两年期美国国债收益率为0.119%,这意味着每1美元价格的国债,面值达到100.011965美分。

虽然这次新国债发行的溢价几乎没有任何实际意义,但这反映了美国短期国债收益率的情况。正如上文提到,随着政府减少短期国债的供应,而大量现金正在等着进场,加剧了债市供应紧张问题,导致2月份短期国债的收益率一直徘徊在零附近。

与之相反的是,由于美联储承诺保持宽松的货币政策以及投资者对经济复苏和通胀上升预期乐观,导致长期美国国债收益率不断走高,进一步拉大了长期国债收益率与短期国债收益率之间的差距。

Mischler Financial的董事总经理Glen Capelo从1986年开始投资美国国债,这位资深的债券交易者称:

“当美联储承诺将利率维持在零或接近零的水平时,两年期美债收益率可能还要低10个基点。到时你不得不以这样的收益率买入它们,这有点难以置信,但你别无选择。”

美国国库券和国债是根据发行时的收益率来付息的。一般来说,很少是溢价发行。如果国债发行时收益率为0.125%至0.249%,票面利率则为0.125%,价格为100美分或更低;如果发行时收益率低于0.125%,票面利率则为0.125%,价格高于100美分。

历史上曾有过债券溢价发行情况,比如重新开盘的情况和美国通胀保值国债(TIPS)的发行。在重新开盘时,有更多的现有债券被出售,如果发行的收益率低于票面利率,就是溢价发行;一些新发行的TIPS的收益率低于0.125%,它们也是溢价发行。

对于如今的交易员来说,历史上美国国债的票面利率曾经高到令人难以想象:彭博社的数据显示,在1981年8月出售的两年期美国国债的票面利率达到16.25%。

总的来说,这次美国国债发行之所以特别,是因为它的规模创纪录地大、收益率创纪录地低。随着美国财政刺激计划的推进,将有数万亿流动性注入市场,问题不在于短期国债收益率是否还会创新低,而在于短期国债还将持续负收益多久。

(董云龙 )