本文转自微信公众号“美股投资网”。

尽管有些人都预测1月份的GME股票(GME.US)狂潮将会结束,而且会很糟糕……但GME不按剧本走,再次掀起了2次暴涨行情。

今年1月,当GME首次爆发时,只是传统的轧空行情。(空头挤压的机制,以及使用看涨期权的“Gamma”作为助推器)。因此,在此基础上,很多人预计它将很快“回归正常”。

事实并非如此。股价确实跌到了38美元,但并没有持续下去,又一次回到300美元上方。

第一次暴涨回顾

1月份暴涨的两个关键部分: 空头挤压和“Gamma挤压”。

空头挤压

1月份的飙升是几家主要卖空者成功抛售的结果,他们对自己的论点变得自满,因此承担了太多的风险。在今年年初,GME的卖空权益——即该公司被卖空股票的比例——至少为6800万股。全部公开发行的股份(即在市场上自由交易的股份,不包括内部人士持有的股份)为4500万股。超额卖空并非不可能,但极不寻常。

轧空

股市上的股票持有者一致认为当天股票将会大下跌,于是多数人却抢卖空头帽子卖出股票,然而当天股价并没有大幅度下跌,无法低价买进股票。

使空头于交割时无法获得其应交数量,只得在价格上满足多头要求的条件下,忍痛进行了结。此时空头受轧,急图脱身,而多头则任意抬价,获得暴利。

从历史上看,成功的挤压是非常难以设计的,因此非常罕见。1月份GME的激增之所以奏效,是因为它加入了一种创新的新策略。

γ挤压

Gamma挤压的机制是复杂的,在许多情况下,即使是专业人士也未能预见到这种发展。它涉及期权的使用,特别是看涨期权(即在未来以一个确定的价格购买股票的期权——称为执行价格)来推高股票的价格。

它起作用的原因是,当交易员购买看涨期权时,会给卖出该期权的交易对手带来风险。如果没有进一步的措施,如果股票上涨超过执行价格,期权卖方将不得不在公开市场上以亏损的方式购买这些股票,以履行合同。

有很多方法可以对冲这种风险。不过,这一过程的最终结果往往要求某人购买一股标的股票——该看涨期权在某一时刻被转换为备兑看涨期权。

“做市商卖给你一个期权,该期权的价值随着股票的上涨而上涨。股票涨得越多,做市商欠你的就越多。它通过购买其他随着股票上涨而上涨的东西来对冲这一点,特别是股票本身。”

这意味着“普通投资者”——散户交易员——可以更容易地参与进来。如果他们能够协调他们的期权购买,他们就能通过迫使期权卖家购买股票而获得巨大的杠杆作用——给股票带来上行压力。

因此,从本质上讲,在1月份的大涨中,先前存在的GME空头头寸就像干燥的火种,随时准备燃烧,但很难点燃。伽玛挤压——利用期权,利用它们固有的巨大杠杆对买方施加压力——就像添加汽油和抛火柴。

第二次暴涨

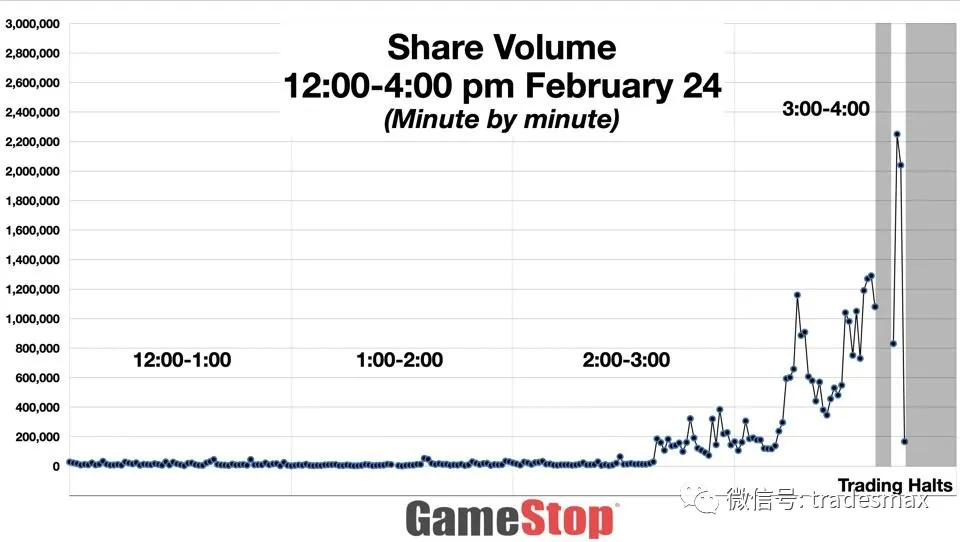

2月24日,GME在过去的两周内一直处于沉寂状态,一直在缓慢地下跌,以为这是暴风雨后的宁静。但是,在24日,股价在交易的最后90分钟翻了一番,然后在第二天的前半个小时又翻了一番。

2月25日,GME的交易量是该公司总流通股的4倍。在过去三天(2月24日至26日),GME的交易量几乎是其公开发行的10倍。对于一家大型上市公司来说,这可能是其股票周转率相对于流通股的最高纪录。

该股的空头头寸已大幅减少。截至2月12日,做空GameStop的股份约占该公司流通股的30%,这是自2018年12月底以来该公司做空股份的最低水平。

因此,新的挤压看起来更像是纯粹的“Gamma”事件,从分析的角度来看,这更具启示意义。

r/wallstreetbets上的投资者确实通过大举买入看涨期权来推高这只股票,这给其他市场参与者带来了巨大压力。为了更好地理解这一行为,GME股票期权交易员昨天交换了近150万份看涨期权合约,而只有17.8万份看跌期权。

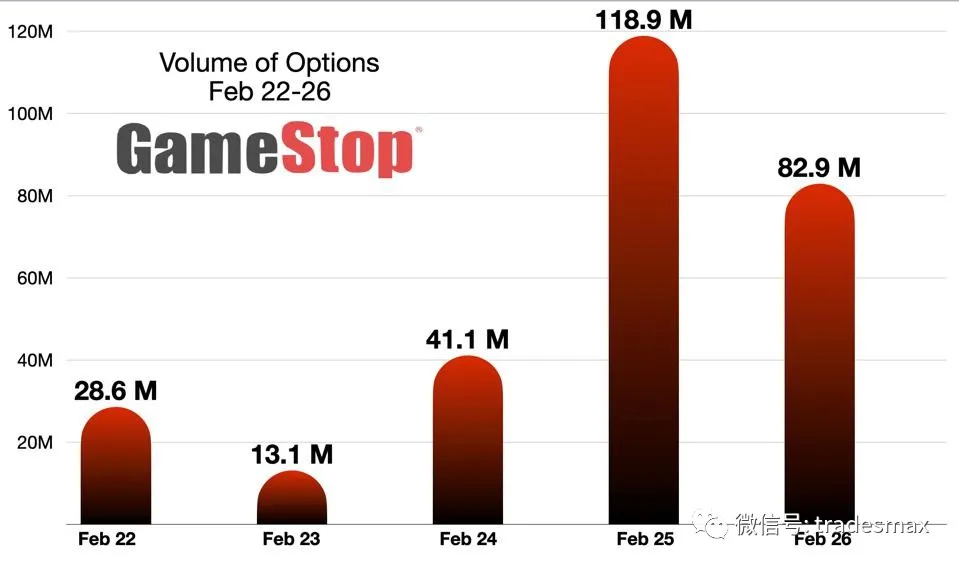

2月22-26日GME看涨期权成交量

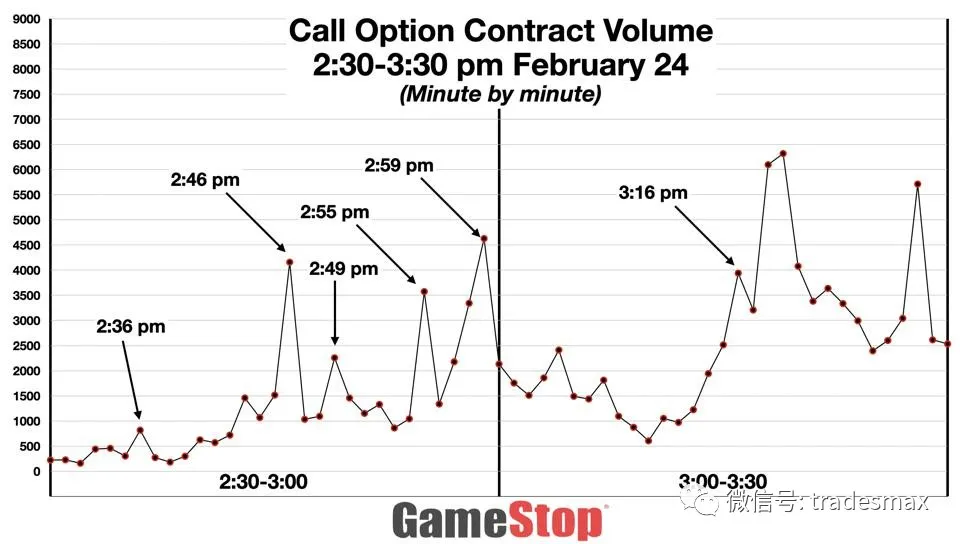

2月24日星期三,在一个多小时的时间里,伽马的指挥人员有效地控制了库存,并开始推动库存上升。买入期权的交易量呈指数增长,从2:25的63份合约到3:46时的8000份合约,当时交易在10分钟内第二次暂停。

周四,随着溃败已经明朗,这一行动仍在继续。2月25日开盘后的半小时内,交易又中断了四次。与1月份一样,交易余额向看涨期权倾斜。

期权交易量并不平稳。“点火”阶段似乎是在24日下午2:30到3:30之间。看涨期权突然开始在一系列的脉冲中进入市场。看涨期权交易量达到了两小时前的近100倍。如果我们检查关键的窗口,脉冲是清晰可见的。

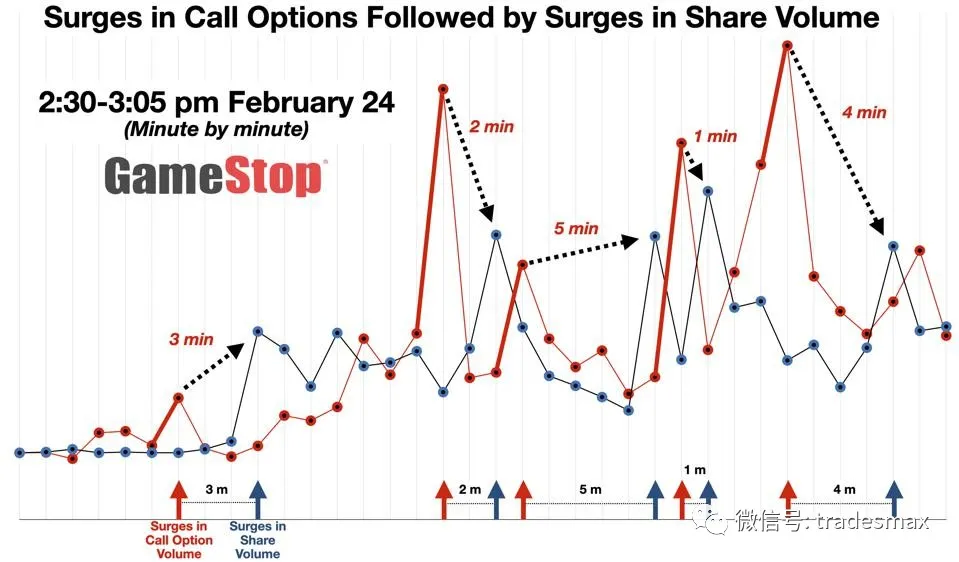

如果我们把这些模式叠加起来,很明显期权交易正在推动股票交易。下面的图表有些繁忙,但是信息很清楚:期权交易量的脉冲比股票交易的脉冲早1-5分钟。

午后期权交易量和股票交易量之间的原始相关性约为68%。数量与价格的相关性为88%。推动产量,推动价格。

影响和问题

1. 伽马挤压是真实存在的

这种模式符合“Gamma挤压”概念,即期权飙升后,股票成交量随之飙升。相关性和A在B之前的优先级是建立因果关系的两个标准。似乎是期权交易推动了股票交易。它符合期权卖方通过购买股票迅速对冲其头寸的观点。在一个不断上涨的市场中,这无疑是一种谨慎的做法。

2. 伽马挤压并不依赖于空头利益

导致1月份火山爆发的极度不平衡的头寸在2月份已经不复存在。

第二次暴涨表明,即使短期利息大幅减少,伽马挤压也可以有效。"伽马"看起来像一个独立的现象。

3.这些插曲将会更加频繁

到目前为止,Reddit群似乎专注于复制GME的模板,即持有大量空头头寸的公司。但这种新的激增表明,其他持有不同股权的公司可能会受到冲击。规模或流动性等因素可能很重要。我们可能还不知道风险因素是什么。

使用看涨期权驱动准强制买入——“伽玛”公式意味着,购买期权的每一美元,在适当的情况下,可以通过期权卖方的对冲操作驱动10美元、20美元或50美元的股票购买。

3月9日(周二)股市收盘时的数据。想象一下,假设有1万个散户,每人投资1000美元购买3月12日(周五)每股270美元的GME看涨期权。3月9日期权的成本是24美元。如果所有期权卖家都进行了对冲,以当时的价格计算,可能会推动大约1亿美元的股票交易量。

他们会对冲吗?3月9日,GME收于246美元。此前三天上涨了118美元。如果它在接下来的3天里又上涨了100美元,每个期权卖家将在每个期权上损失52美元。因此他们很可能会考虑对冲。

3月10日星期三,GME交易价超过300美元,最高达到348美元。如果是3月12日执行价为270美元的无实体看涨期权,卖方将面临每股56美元的亏损。这些期权的卖家不太可能让自己暴露在这种风险之下。他们本可以通过购买股票来对冲风险,从而加剧股价飙升。γ力量!)

在现实世界中,杠杆可以用来打破东西,把它们撬松。就像用撬棍。伽玛杠杆是一种强大的新策略,用来控制股价,使其脱离基本价值。

(编辑:李均柃)