本文作者:图表家

数据观点源于:图表家(ID:tubiaojia2016)

下一次危机什么时候到来?

在过去的40年中,债务越来越多地推动了经济增长。

该声明本身并没有告诉我们经济的健康状况。为了更好地量化债务的收益或后果,我们需要了解债务的使用方式。

当债务被用于生产时,利息和本金将被更高的利润和持续的经济活动所覆盖。更好的是,超出债务成本的收入使国家更加繁荣。

相反,非生产性债务可能会带来经济活动的一次性火花,但它产生的剩余收入很少甚至根本没有,无法为以后的债务提供服务。

最终,由于未来还本付息替代了生产性投资和/或消费,它造成了经济上的阻力。

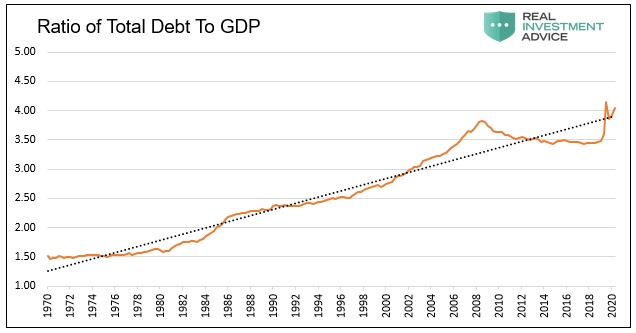

下图显示了未偿债务总额与GDP的比率稳步上升。如果债务总的来说是有生产能力的,则无论债务数额如何,该比率都会下降。

美国经济脆弱性

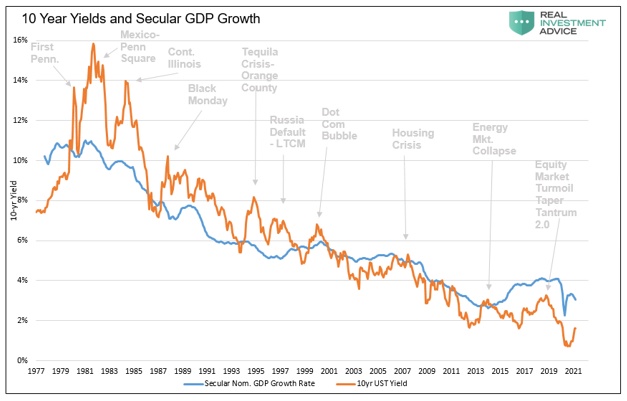

如上所示,美国经济过度依赖非生产性债务。三十年来,长期增长趋势一直在降低,这一点不足为奇。去年增加的大量非生产性债务只会进一步降低未来的增长率。

美联储敏锐地意识到了这一弱点,但拒绝承认这一问题或刺激生产性债务。

取而代之的是,他们夸大了利率过低的债务所带来的暂时的经济利益。在这样做的过程中,他们只是依靠投机和消费,而不是生产性债务。

在Wicksell的“优雅模型”中,我们说:“另一方面,如果市场利率异常地低于自然利率,则资本分配决策不是基于边际效率,而是根据平均投资资本收益率。这就解释了为什么在那些时期,更多的投机性资产,例如股票和房地产繁荣。”

“但是,当短期市场利率低于自然利率时,明智的投资者会做出适当反应。他们以低利率大量举债,并以可预测的回报和较短的时间范围购买现有资产。金融资产的价值猛增,而长期的现金流驱动的投资前景却黯淡。”

简而言之,美联储的政策是让该党继续前进,而不必担心明天的宿醉。

正如他们所表明的那样,狗的头发-更多的债务,有助于使明天的聚会继续进行。不幸的是,这种鲁ck政策的代价是该国的金融脆弱性。

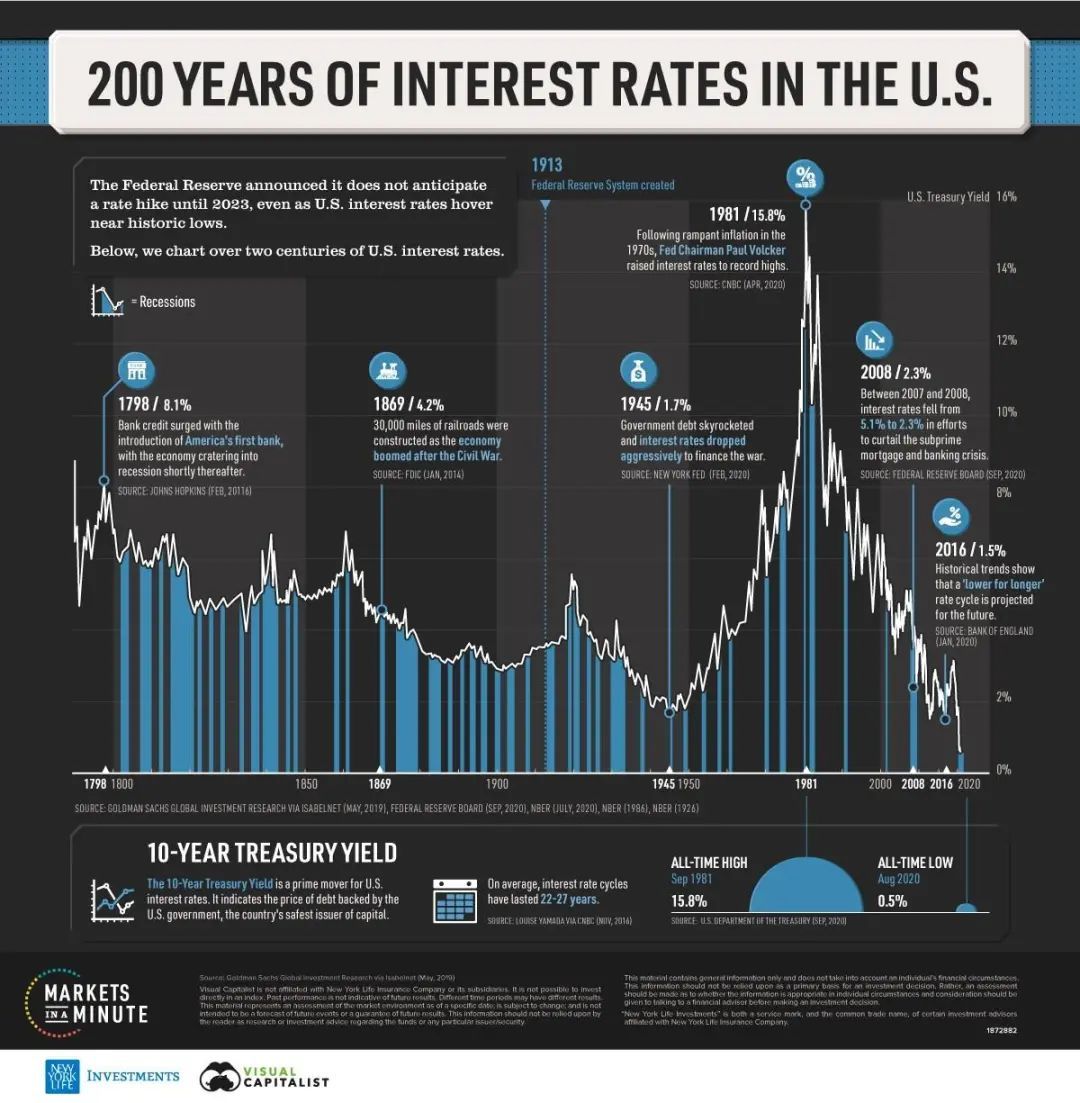

这种情况的证据很明显。目前,尽管他们仅升至过去300年的最低水平,但投资者仍对高利率感到担忧。

测量脆弱性

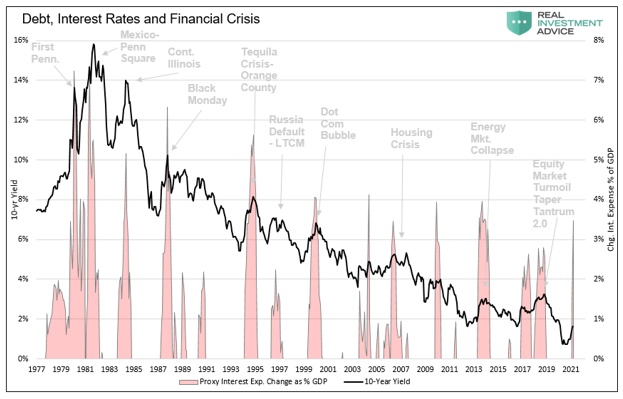

回顾过去40年,发现了一个令人困扰的问题。每当利率达到下降趋势的上限时,就会发生各种金融危机。

下图显示了利率和GDP的稳步下降以及利率暂时上升时发生的各种危机。

鉴于危机通常在利率急剧上升时发生,因此我们应该考虑在下一次危机发生之前利率可以上升多少。

请注意,随着时间的流逝,越来越多的速率增加会引起问题。如前所述,债务增长超过了偿债能力。

为了量化可以增加多少利率,我们在下面提供图表。图表中红色阴影区域是所有债务利息支出变化的代理计算。

我们使用未偿债务,一年的利率变化和GDP来计算变化。我们将数据归一化为经济规模。

当前代理利息费用的一年变化比一年前增加了3.50%。如图所示,最近两次重大危机(2000年和2008年)以及一些次要危机都在代理人上升3%至4%时发生。

如果十年期美国UST的收益率到5月提高到2.0%(目前为1.60%),则代理价格将提高到5.25%,远高于网络泡沫破灭和住房泡沫破灭时的4.0%。

总结

代理利息支出模型远非完美,但它提供了证据证明承受较高利率的痛苦门槛很小。

如果十年期美国UST利率到4月提高到1.75%,则代理利息支出将超过1990年以来的所有峰值水平。

但是,这次,大规模的财政刺激,货币操作和经济重新开放可能会掩盖利率的上升。同时,让他们进一步上升。

就像其他每一次利率上升“太多”一样,如果利率继续上升,就会发生危机。似乎唯一的问题是美联储何时会像往常一样来进行救援。

算了,数学上说危机可能比任何人想象的都要近。

来源网站:https://www.zerohedge.com,文章采用人工智能翻译技术

- end -

风险提示:此公众号文章及策略资讯所表达意见仅作参考,不构成任何投资操作建议,投资决策需要建立在独立思考之上。作者不就资讯中的内容对最终操作建议做出任何担保,投资者根据资讯作出的任何投资决策与资讯作者无关。

读完全文后请“一键三连”~

本文首发于微信公众号:布林格。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李显杰 )