中粮期货(博客,微博)华南区农产品(000061,股吧)(长河观察)团队

结论:3月份美农月度报告数据较为平淡,南美虽然丰产但库销比维持紧平衡格局。国内生猪产业的恢复仍然是大趋势,豆粕不具有趋势性下跌的动力,长期受生猪恢复大趋势的带动价格仍将进一步走强。宏观从需求恢复、通胀、原油等多方面因素带动油脂上涨,我们对二季度、三季度油脂价格仍保持较为乐观的态度。

一、3月份USDA报告数据平淡,南美仍为丰产格局;2021/2022年度预计北美库存修复困难

3月份美农月度报告数据较为平淡,美国国内数据基本与上月持平。虽然从美国的出口数据上看22.5亿蒲的出口量可能还能有一点修正性上调的空间,但2020/2021年度的北美平衡表已经不是市场焦点,无法带来太大的情绪波动,美国旧作的供需情况也基本确定。本次月度供需报告的全球数据调整,中国出口从上个月的9900万吨略减至9800万吨,巴西产量从上个月的1.33亿吨增至1.34亿吨,阿根廷产量从上个月的4800万吨下滑至4750万吨;最终全球的期末库存调增38万吨,基本没有太大变化。3月底美国农业部将会发布种植意向报告,这份报告会给出美农早期对于新作供应的预期。美农2月论坛数据显示,大豆种植面积调整至历史高位90万英亩,趋势单产上行至51蒲式耳/英亩。但由于预期需求将继续维持高位,如此积极的种植意向并不能带来美豆库存的有效恢复。在假设下个年度的总需求与当前年度持平的情况下,预期期末库存为1.65亿蒲,库销比为3.6%,仍属于紧张水平。若需求超预期增长或者种植期间天气方面有波动,如此低的库存水平都将引起价格的较大波动。总体来看,当前年度供需紧张支撑美豆价格,新作库存预期修复艰难,在进入新作种植季后美豆价格有进一步被炒作的可能。巴西方面,年前市场炒作装港延迟的问题,这是从种植阶段就埋藏下的潜在问题,且收割阶段遇到了大量降水使得出口节奏雪上加霜,本年度前两个月出口合计不足500万吨,但3月份巴西出口大幅改善,预计国内4月中旬将迎来巴西豆的集中到港,接下来国内会面临一定的供应压力。阿根廷方面, 20%以下极低的优良率与五年均值60%相去甚远,相比于美农的小幅下调,阿根廷国内交易所对本国新作产量更加悲观,上周罗萨里奥谷物交易所将产量下调近10%至4500万吨。生产数据方面,截至3月11日的一周,巴西大豆收获进度46%,较上周提高11%,但是仍显著低于去年同期的59%。马托格罗索州收获进度80%,较前一周增加11%左右,目前仍较去年同期落后97%。随着大豆成熟的逐渐增多以及巴西南部地区天气的好转,巴西大豆收获进度有望保持适当的速度。巴西国家商品供应公司对本季大豆产量预估由1.338亿吨上调至1.351亿吨。本周阿根廷土壤墒情状况较上周出现小幅好转,本周土壤水分良好58%,上周为53%,土壤墒情干旱至一般比例42%,上周为47%。大豆评级恶劣32%,上周为31%,评级一般为62%,上周为63%,优良率为6%,上周为6%。布宜诺斯艾利斯交易所维持阿根廷大豆产量预估为4400万吨。总体上如果我们把南美看作一个整体,南美仍属于丰产格局,2020/2021年度全球为“大供应大需求”的结构。二、豆粕、豆油大趋势仍持乐观态度养殖方面,自2020年11月底开始国内爆发新一轮的生猪疫情,已经持续近三个月,母猪产能受到一定减损,涌益咨询的数据显示,去年12月以来,母猪群数量逐月下降,1月份环比下降4.99%,2月份环比进一步下降4.68%,3月份节后豆粕需求受影响转弱,豆粕05合约从2月底的3600元下跌至3200元左右。目前生猪疫情已经企稳,本周北方大部分区域猪瘟疫情有所好转,市场低体重猪源交易减少,华东、华南、西南市场猪病疫情未有扩散迹象,环比上周大部分区域相对稳定。

3月下旬至4月上中旬,受制于巴西收割偏慢因素,大豆到港量仍然会较少,国内大豆持续处于去库存阶段,豆粕库存亦不会有太大积累。进入4月下旬,虽然到港量偏高会形成一定压制,但大豆成本偏高亦有支撑。总体上我们认为,虽然猪瘟对豆粕需求造成一定冲击,但大豆成本支撑较强,且生猪产业的恢复仍然是大趋势,豆粕不具有趋势性下跌的动力,长期受生猪恢复大趋势的带动价格仍将进一步走强。

压榨数据方面,据天下粮仓,预期2021年3月份全国大豆压榨总量在689万吨,高于2021年2月实际压榨量468.2万吨,也高于去年同期的657.83万吨。2020/2021大豆作物年度迄今(始于2020年10月1日),全国大豆压榨量为43,105,954吨,较上一年同期的38,543,600吨增加4,562,354吨,增幅为11.83%。

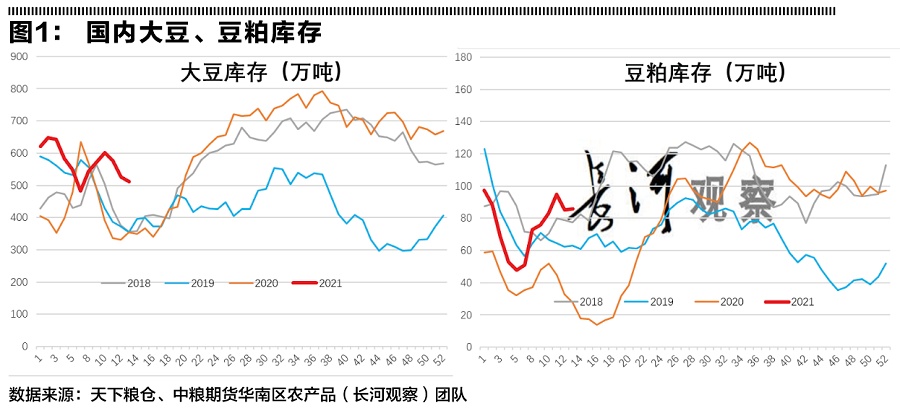

库存方面,截至3月12日的一周,COFEED大豆库存为504万吨,上周为549万吨。油厂豆粕库存85万吨,上周为94万吨。

到港量方面,2021年3月份国内各港口进口大豆预报到港95船620.2万吨,4月份到港量初步预估760万吨,5月份到港量初步预估1010万吨,较上周预估减30万吨,6月份初步预估维持1030万吨,7月份初步预估980万吨。

油脂方面,自2月初以来形成新一轮的上涨,豆油05合约从7600元上涨至最高9500元左右,我们认为本轮上涨受宏观因素影响更多。2021年随着新冠疫苗的接种,全球新冠疫情逐步缓和,经济走出2020年的衰退背景迎来复苏期,2021年是经济恢复的大年,加上2020年全球货币政策较为宽松,2021年会出现一定的通胀现象,原油也因为经济复苏走势强劲,总体看宏观从需求恢复、通胀、原油多方面因素带动油脂上涨,我们对二季度、三季度油脂价格仍保持较为乐观的态度。

库存方面,截至3月12日,棕榈油港口库存56.03万吨,上周59.9万吨;豆油商业库存74.825万吨,上周83.065万吨;华东地区菜油库存20.56万吨,上周14.8万吨;菜油华南库存1.7万吨,上周2.1万吨。整体油脂库存水平处于偏低位置。

三、观点与结论

3月份美农月度报告数据较为平淡,南美虽然丰产但库销比维持紧平衡格局。国内生猪产业的恢复仍然是大趋势,豆粕不具有趋势性下跌的动力,长期受生猪恢复大趋势的带动价格仍将进一步走强。宏观从需求恢复、通胀、原油等多方面因素带动油脂上涨,我们对二季度、三季度油脂价格仍保持较为乐观的态度。

本文首发于微信公众号:证券市场周刊。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)