沉寂已久的出行圈,因为近日的一揽子新闻,又重新成为了外界关注的焦点。

先是此前6年亏损390亿元的滴滴出行,传出已于4月9日晚间向SEC秘密提交IPO文件,申请在美挂牌上市;紧接着13日晚间,继去年10月港股递表失效后,嘀嗒出行再次递交招股书,铁定心要开车驶入港交所。

智通财经APP从招股书中看到,嘀嗒出行是中国最大的顺风车平台,同时也是出租车网约市场中的“老二”。

不过,目前仍无从而知的是,滴滴出行和嘀嗒出行在这一时间节点一道冲击IPO是既定的商业策略还是“不约而同”下的巧合,但随着双方IPO进程的推进,接下来“共享出行第一股”名号花落谁家颇具看点,而两家公司在上市后的市场企图与动向尤为值得关注。

“后浪”搭上“顺风车”

嘀嗒出行成立于2014年,起步之初,恰逢国内网约车市场各方势力鏖战正酣。彼时,滴滴与快的仍进行着激烈的补贴大战,而外部市场Uber则大举进入中国,一时间共享出行领域俨然形成了三足鼎立的态势。

面对这一形势,嘀嗒出行并没有选择“硬刚”行业里的前辈们,反而决定另辟蹊径发力顺风车赛道。当时,嘀嗒出行推出了基于应用程序的顺风车平台“嘀嗒拼车”,将私家车主与海量规模背景下具有相近出行路线的乘客联结起来,为私人小客车合乘、车主和乘客顺路搭乘提供服务。此后仅2年时间,嘀嗒出行累计乘客数量便突破了1000万人,规模迅速膨胀。

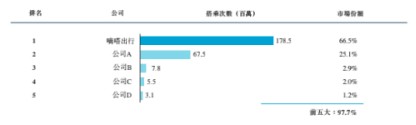

在经历多年的发展后,时至今日嘀嗒出行已然由行业里不起眼的“后浪”,挤进了共享出行赛道圈里的头部位置。根据弗若斯特沙利文报告,按2019年顺风车搭乘次数计算,公司占据顺风车市场66.5%的份额。司机端方面,截至2020年12月末,嘀嗒出行在全国366个城市提供顺风车平台,拥有约2070万名注册私家车主,包括约1080万名认证私家车主。乘客端方面,自嘀嗒出行成立至2020年末,公司为约4200万名顺风车乘客提供服务。2018年-2020年,嘀嗒出行顺风车平台分别产生约4820万次、1.79亿次、1.46亿次搭乘,同期交易总额分别为19亿元、85亿元、81亿元。

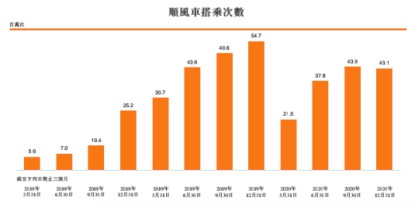

在嘀嗒出行的发展历史上,2018年是一个重要的时间节点。彼时,滴滴出行因为负面事件导致顺风车业务全面下架,而嘀嗒出行借机加大补贴力度揽客。智通财经APP注意到,自2018年第二季度开始,公司的顺风车搭乘数便显著放量,此后更是连续七个季度实现环比正增长。期间,嘀嗒出行搭乘数由2018年第二季度的700万次,增长至2019年第四季度的5470万次,增幅接近7倍。

众所周知,滴滴出行一直是出行市场的龙头老大,尤其是在它联姻快的、吞下Uber以后,滴滴显然已经是一只“巨兽”。不过,从结果来看,嘀嗒出行深耕顺风车,是使它得以在出行圈站稳脚跟迈出的“关键一步”。而2018年滴滴顺风车业务的“下架”,则直接让前者实现了“弯道超车”,并坐稳了顺风车NO.1的位置。

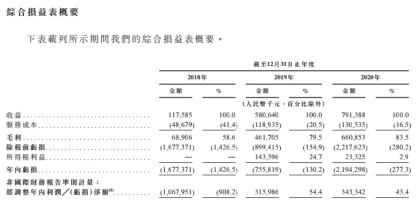

在顺风车赛道“上下求索”,不仅让嘀嗒出行在出行圈收获了自己的“一亩三分田”,也让公司取得了不错的盈利表现。招股书显示,2018年-2020年,公司的收益分别为1.18亿元、5.81亿元、7.91亿元,毛利润分别为6890万元、4.62亿元、6.61亿元,同期毛利率分别为58.6%、79.5%、83.5%。

解码高增长背后的“基本盘”和“新引擎”

从招股书中的业务模式来看,嘀嗒出行的业务包含了顺风车平台业务、出租车网约业务以及广告和其他服务三个板块。智通财经APP注意到,2018年-2020年期间,公司的营收结构发生了较大的变化。

数据显示,2018年-2020年,嘀嗒出行的顺风车平台业务收入分别为7792万元、5.33亿元、7.06亿元,占同期总营收的比重分别为66.3%、91.9%、89.2%;广告和其他服务分别实现收入3966.5万元、4099.4万元、4692.6万元,占营收比重分别为33.7%、7%、5.9%。

值得一提的是,嘀嗒出行的出租车网约业务直到2019年才开始产生收入,当年实现收入626万元,占营收比重仅为1.1%,但一年之后,该分部的收入就窜升至3886.5万元,占比升至4.9%。

智通财经APP认为,上述三组数据至少传递了两个积极信号。一方面,借助2018年竞争对手滴滴短暂退出的时间窗口,嘀嗒出行的顺风车业务规模顺势扩张,并在之后延续了高增长态势。另一方面,得益于出租车网约业务的快速发展,过去两年该业务收入规模迅速膨胀,从收入增速推测未来有望成为推动公司营收规模增长的“新引擎”。

先来看顺风车业务,如前文所述,公司自2014年便推出了基于APP的顺风车平台,该平台将私家车与出行路线相近的乘客联结起来,而公司则通过向私家车主收取服务费来实现盈利。

目前,中国顺风车市场仍处在一个高速发展的阶段。根据弗若斯特沙利文报告,中国顺风车平台的交易总额预计将由2019年的人民币140亿元增加至2025年的人民币1139亿元,复合年增长率将为41.8%。按交易总额计算,预计2025年顺风车的潜在市场总规模将达到人民币5229亿元。而按出行距离计算,预计顺风车在私家车出行中的渗透率将由2019年的0.19%上升至2025年的1.00%。

在市场空间不断扩大的背景下,作为行业先行者与NO.1的嘀嗒出行有望深度受益。根据招股书披露,中国的顺风车市场高度集中,按顺风车搭乘次数计算,前三大市场参与者占据94.5%的市场份额。而其中,嘀嗒出行又占据了66.5%的份额,颇有一家独大的意思。

而在规模效应之下,嘀嗒出行向外界展示出了极强的盈利能力。2018年-2020年,公司顺风车平台业务分别实现毛利4039.4万元、4.43亿元、6.16亿元,毛利率分别达到了51.8%、83.1%、87.3%。

智通财经APP认为,嘀嗒出行盈利表现强劲,一方面固然要归功于互联网规模效应,另一方面也得益于公司的轻资产模式。从商业模式划分,网约顺风车是典型的C2C模式,作为平台方的嘀嗒出行不提供车辆资源,也不拥有车辆的所有权和使用权,更无需承担车辆的维护和管理成本,这便大大降低了公司在成本端的压力。

如果说顺风车平台业务是公司的基本盘,那么网约出租车或许将成为引领嘀嗒出行未来可持续发展的“新引擎”。众所周知,中国的出租车行业非常庞大。根据弗若斯特沙利文报告,2019年全国有约140万辆出租车,城内出行接载的乘客量约348亿,出租车仍然为中国四轮出行市场的最大组成部分。

尽管如此,由于出租车行业未能及时适应移动互联网时代的数字化革命,未能应对网约车平台的出现所带来的挑战,因此始终没能达到较高的营运效率水平及客户满意度。在这个背景下,2017年嘀嗒出行将业务线延展到网约出租车领域。目前,公司已经开发出多种数字化工具,将移动互联网的便利加入到出租车打车及乘车的体验之中。同时,公司还开发了凤凰出租车云平台,后者是一个建立于云端供出租车公司使用的出租车管理工具,可帮助出租车公司精简其车队的营运及管理。

截至2020年末,嘀嗒出行已在中国86个城市提供了出租车网约服务,并与17个城市的市级或区级出租车协会建立了战略合作伙伴关系。除此以外,招股书还显示,嘀嗒出行已与西安地方交通部门及出租车协会开展全面智慧出租车合作,并准备将合作模式复制到沈阳、徐州、南京、杭州及中山等其他城市。

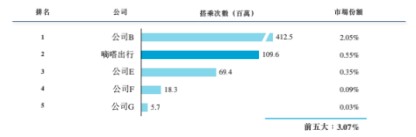

虽然出租车网约业务直到2019年才真正在业绩端为公司做出贡献,但根据弗若斯特沙利文报告,2019年按已完成出租车订单计算,中国出租车市场中前五大在线出行平台的合计市场份额为3.07%,其中嘀嗒出行排名第二,市场份额为0.55%。2019年、2020年,出租车网约业务实现毛利727.2万元、1244.7万元,增速约为71%。考虑到市场较为分散,且嘀嗒出行起步较晚,接下来公司在该领域仍有较大发挥空间。

明星投资机构护航

虽然声名不及滴滴出行“响亮”,但是嘀嗒出行背后的投资方阵容亦堪称豪华。招股书显示,自2014年以来,公司吸引了众多知名及有影响力的机构或企业投资者投资,其中不乏蔚来资本、IDG资本、崇德投资、易车网、高瓴资本、京东及携程。

企查查数据显示,2014年11月,成立仅数月的嘀嗒出行便获得了IDG资本1000万美元的A轮融资;同年,公司获得易车网2000万人民币的B轮融资。值得一体的是,易车网是国内首家海外上市的汽车垂直网站,而其幕后大佬正是被外界誉为出行教父的李斌,后者自2015年2月起便一直担任公司的非执行董事。根据公开资料显示,在参与嘀嗒出行的B轮融资之后,李斌又通过易车网、蔚来资本多次追加投资。

根据招股书内容,IPO前嘀嗒出行管理团队通过5brothers Limited持有公司34.43%的股权,为嘀嗒出行的控股股东。机构股东方面,蔚来资本持股21.6%,IDG资本持股10.23%,崇德投资持股为7.15%,易车持股为4.95%,高瓴资本旗下持股4.14%,京东持股4.14%,携程持股2.86%。

在明星投资机构的“前拥后簇”之下,嘀嗒出行能否在与滴滴出行的角力中摘得“共享出行第一股”名号颇具看点,而在两家公司两地上市后会演绎出怎样的新故事,亦值得投资者期待。