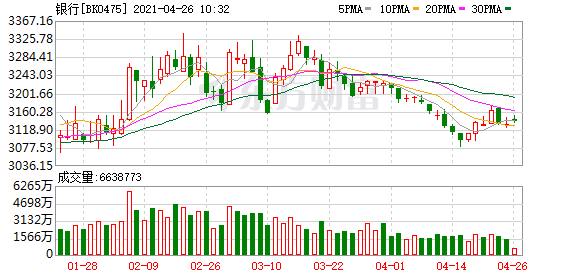

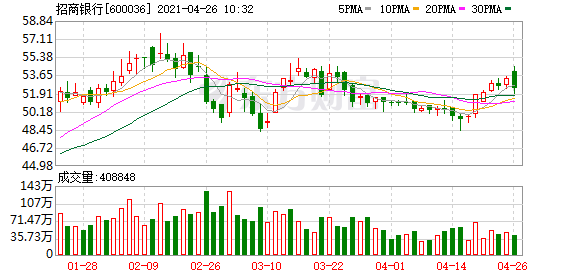

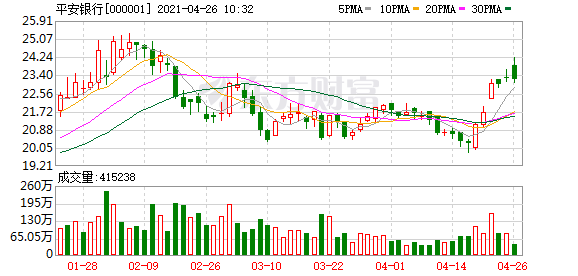

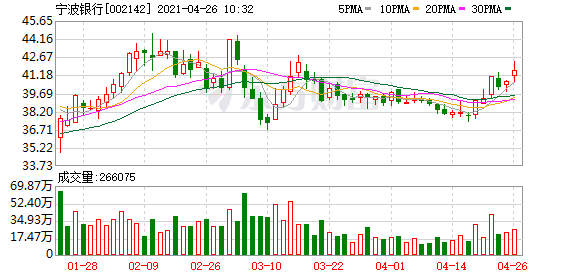

招行、平安、宁波银行皆为A股银行股一线龙头,近期已披露一季报,业绩非常靓丽,息差平稳或上升,资产质量优异且进一步改善。招行和宁波银行ROE长期领跑上市银行,平安银行则见底回升。三者皆大幅发力财富管理,招行为财富管理领域领头羊,平安快速崛起,宁波银行起步虽晚但增长快。

盈利增速大幅上升,ROE回升

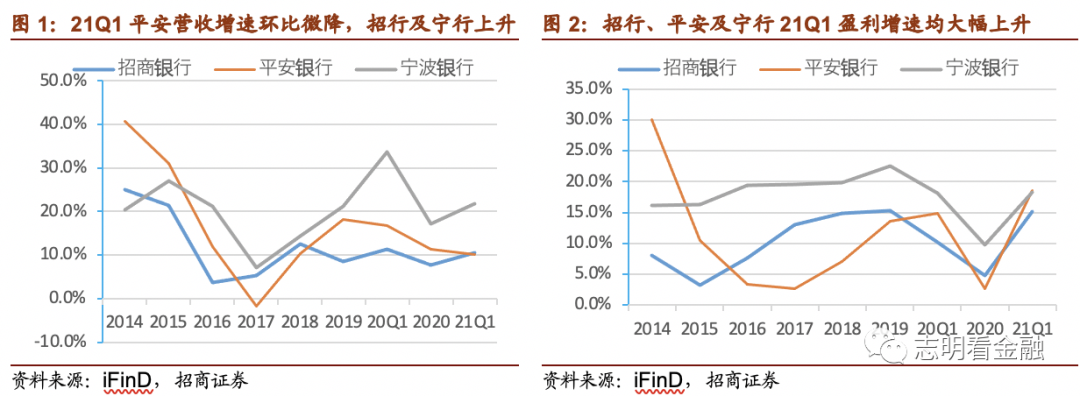

盈利增速大幅上升。经济明显复苏之下,疫情影响接近完全消退,1Q21营收增速向好,除平安21Q1营收增速较20年微降外,招行及宁行皆上升。营收增长较快系息差平稳资产规模扩张较快,21Q1招行/平安/宁行资产规模同比增速为12.7%/13.4%/23.5%。21Q1招行/平安/宁行盈利增速为15.2%/18.5%/18.3%,均较20年大幅上升。由于20年一季度盈利增速较高及后续走低,基于基数及实质基本面改善,我们预计1Q21为2021年内盈利增速相对低点,后续将进一步上升。

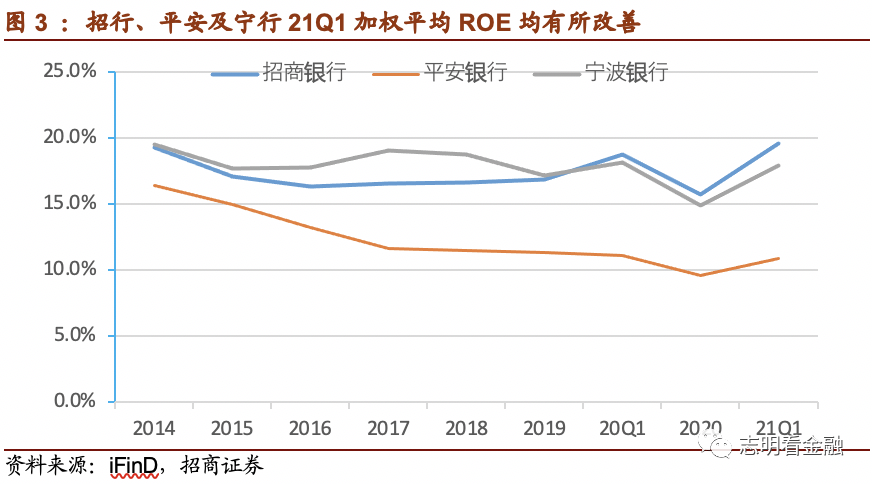

ROE回升。得益于盈利大幅增长,加权平均ROE均有所改善。21Q1招行加权平均ROE为三者最高,达19.5%;宁波次之,为17.9%;平安最低为10.9%。

息差平稳或上升,招行负债成本优势显著

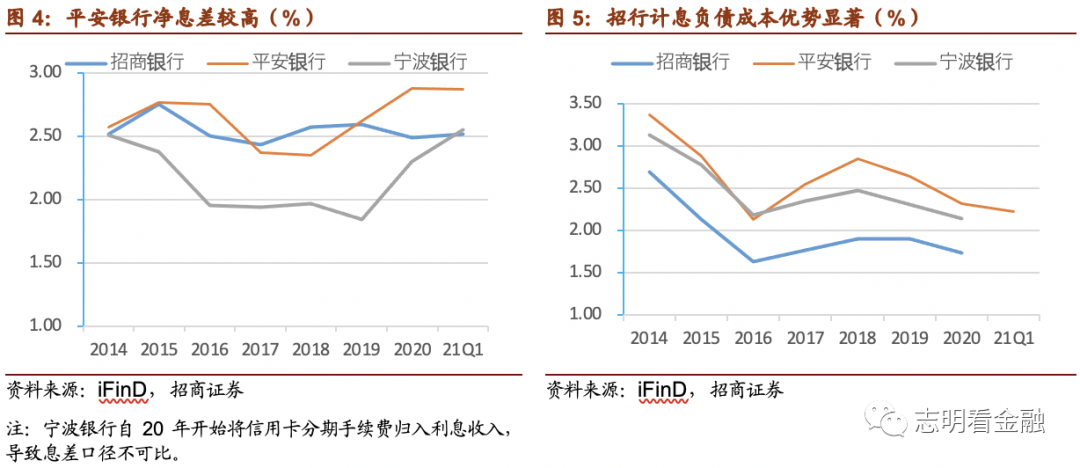

息差平稳或上升。21Q1招行/平安/宁行净息差为2.52%/2.87%/2.55%,招行和平安息差与20年基本相当,宁波则上升25BP,改善明显。作为银行股三龙头,三者净息差均为银行板块领先水平,优势显著;且21Q1息差走势好于市场预期。

招行负债成本优势显著。2020年招行/平安/宁行计息负债成本率为1.73%/2.32%/2.14%,招行负债成本优势最显著,平安为三者中最高者。不过,平安银行计息负债成本率自2018年以来下降明显,与优势银行差距明显缩小。

资产质量优异,且进一步改善

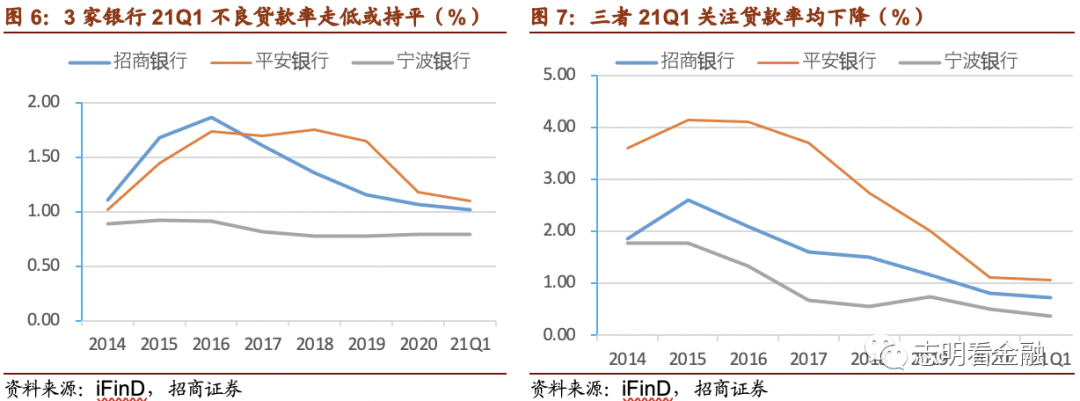

资产质量优异。招行/平安/宁行21Q1不良贷款率为1.02%/1.10%/0.79%,环比下降5/8/0BP;关注贷款率为0.73%/1.06%/0.36%,环比下降8/5/14BP,三者资产质量皆优异,且进一步改善。这说明疫情影响基本结束,经济明显复苏之下,银行资产质量呈现稳中向好之态势。

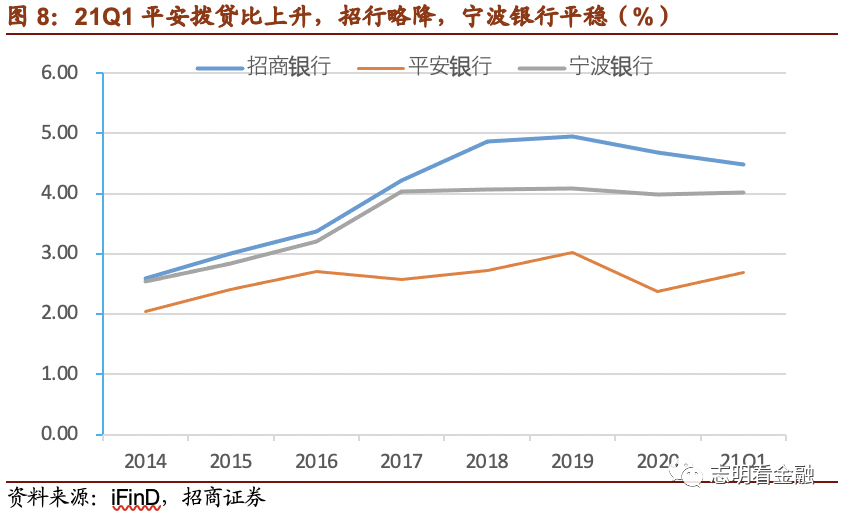

拨备较充裕。截至2021年 3月末,招行拨贷比4.48%,为三者中最高水平;宁波银行为4.02%,平安银行则为2.70%。招行和宁行拨备水平较高,21Q1保持平稳,平安拨贷比提升。

招行手续费及佣金净收入领跑,平安零售AUM快速增长

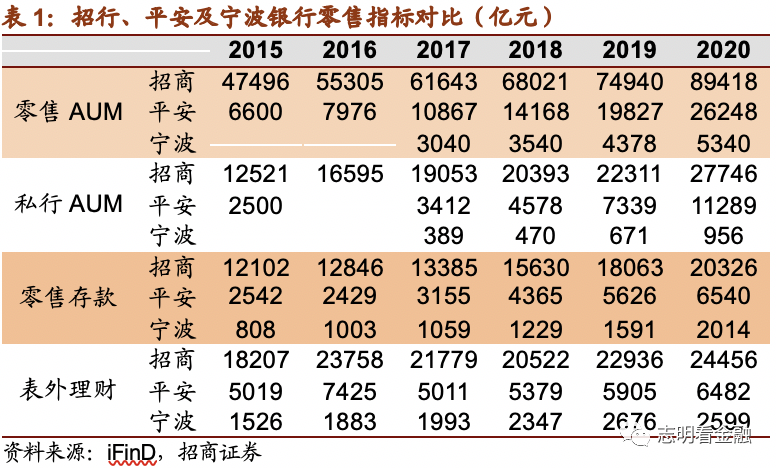

财富管理大发力,平安银行发展最快。截至2020年末,招行零售AUM达8.9万亿,为绝对的领头羊,平安次之,为2.6万亿,宁波银行则为0.5万亿元。从增速来看,截至2020年末,平安银行零售AUM较2015年末增加了3.0倍,同期招行零售AUM增加了0.9倍,平安银行发展迅速。2020年末平安银行零售AUM同比增速达32.4%,招行及宁波则为20%左右。

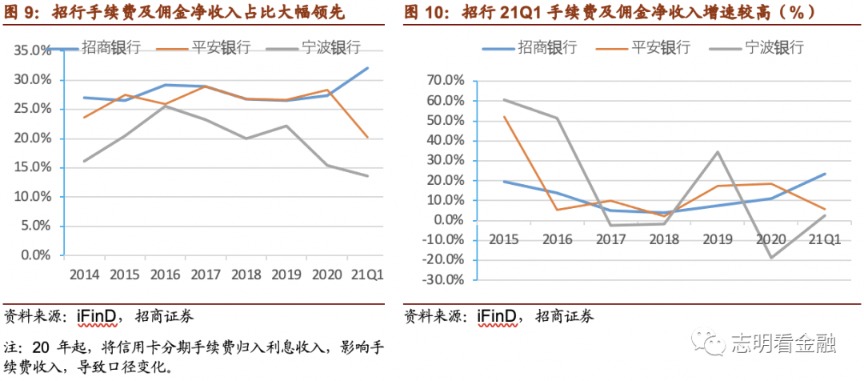

得益于财富管理等贡献,招行手续费及佣金净收入占比大幅领先。招行21Q1手续费及佣金净收入达272亿元,占比达32.1%,遥遥领先。平安银行21Q1手续费及佣金净收入84.8亿元,同口径同比增速5.7%;宁波银行为17.9亿元,同口径同比增速2.4%,增速较慢。

一季报业绩催化,银行板块有望迎来新一轮估值修复

招行、平安、宁波银行皆为A股银行股一线龙头,一季报业绩非常靓丽,盈利增速大幅回升,息差平稳或上升,资产质量优异且进一步改善。招行和宁波银行ROE长期领跑上市银行,平安银行则见底回升。展望全年,预计一季度为盈利增速相对低点,后续有望进一步走高。经济明显复苏,靓丽的一季报业绩有望催化银行板块开启新一轮估值修复行情。

当前位置,我们力推平安银行及兴业银行,关注区域好、公司治理完善、战略清晰、管理层能力较强且估值较低的长沙、成都、南京、常熟等。平安银行依托集团及科技赋能,财富管理大发展,已崛起为零售银行标杆,估值有望明显提升,当前性价比凸显。兴业银行财富银行战略清晰,零售AUM增长较快,市场化程度较高,近期因管理层可能的变化股价回调明显,带来低估值配置机会。

相关报道:

优质银行业绩领跑 银行板块基本面恢复为估值修复打下了基础

国君策略:一季度基金坚守白马风格依旧 大幅加仓银行股

招行一季报炫酷出炉 外资狂买2亿股!公募大举扫货银行股 新周期开启?

(文章来源:志明看金融)