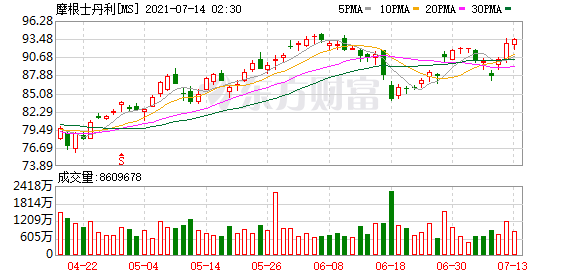

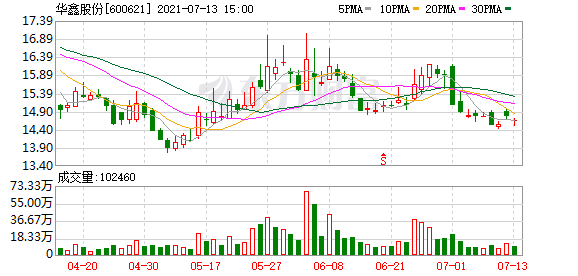

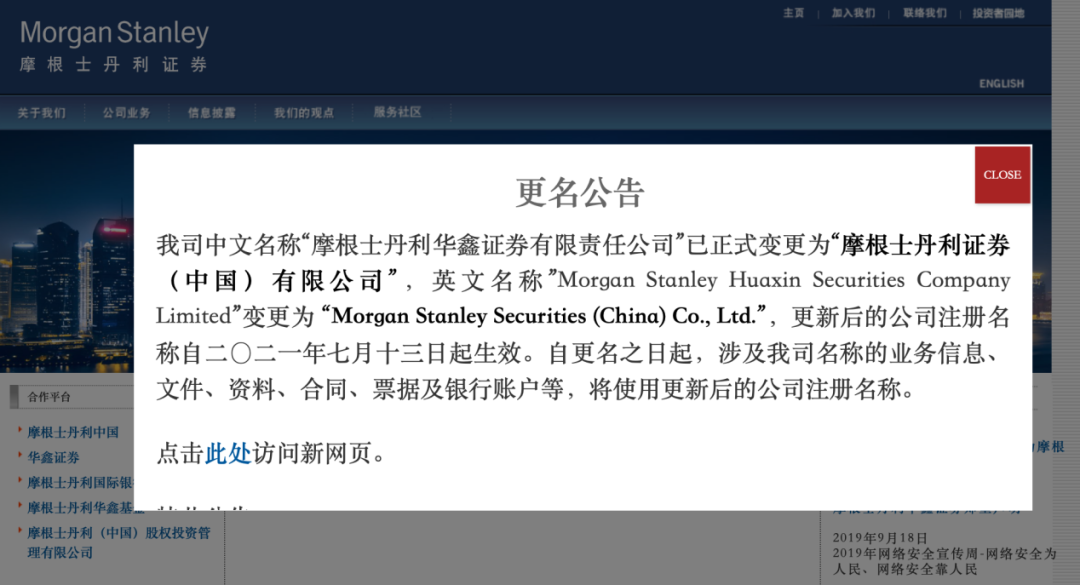

7月13日,华鑫股份公告,摩根士丹利华鑫证券有限责任公司完成了股权转让事项所涉及的工商变更登记。同时,该公司名称变更为“摩根士丹利证券(中国)有限公司”。

此次更名标志着摩根士丹利持续开拓中国业务进程中的一个重要里程碑。摩根士丹利证券(中国)对券商中国记者表示,摩根士丹利证券(中国)有限公司已获得上海市市场监督管理局颁发的新营业执照,该执照于2021年7月13日起正式生效。

市场分析认为,未来随着外资券商持续扩容,短期内可能会加剧行业竞争,但长期来看有望发挥“鲶鱼效应”,推动国内券商提升自身竞争力,逐步与国际市场接轨。同时外资券商在产品研发、业务创新等方面为国内证券业注入活水,有助于加快本土证券业的改革创新速度,进一步完善业务链。

摩根士丹利(中国)“落地”

在中国金融业扩大开放的大背景下,中国正成为外资巨头的“抢滩宝地”。自2020年4月1日起,证监会正式取消证券公司外资股比限制,随后多家合资券商的外资股东开始谋求控股。

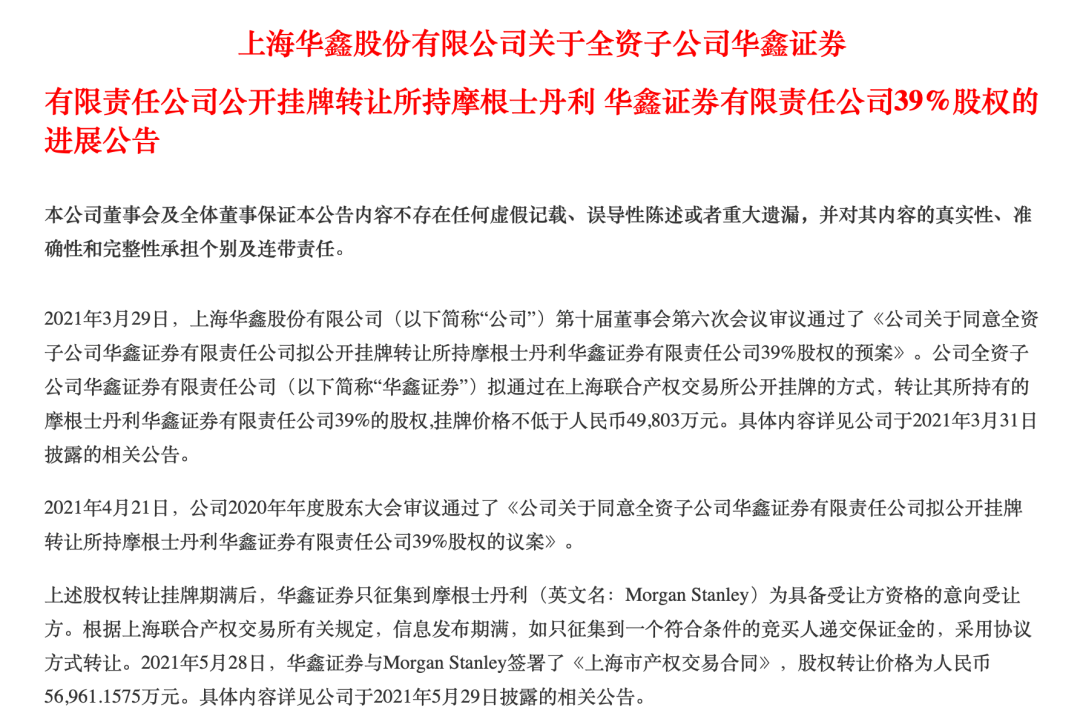

2019年,华鑫证券通过上海联合产权交易所公开挂牌转让摩根华鑫证券的2%股权,摩根士丹利(Morgan Stanley)作为唯一受让方,以3.762亿元接过这部分股权。由此,摩根士丹利成为摩根华鑫证券的控股股东,持有51% 股权,而华鑫证券则持有49%股权。

2020年一季度,华鑫股份再度公告,华鑫证券拟通过在上海联合产权交易所公开挂牌的方式,转让其所持有摩根华鑫证券39%的股权,挂牌价格不低于人民币49803万元。此次股权转让后,华鑫证券仍持有摩根华鑫证券10%的股权。

上述股权转让挂牌期满后,华鑫证券只征集到摩根士丹利为具备受让方资格的意向受让方。

2021年5月28日,华鑫证券与Morgan Stanley签署了《上海市产权交易合同》,股权转让价格为人民币56961.1575万元。

2021年7月13日,摩根士丹利华鑫证券有限责任公司完成了上述股权转让事项所涉及的工商变更登记。同时,该公司名称变更为“摩根士丹利证券(中国)有限公司”。

“中国一向是摩根士丹利全球战略中的重要支柱,中国金融市场近几年加速对外开放的步伐也让我们倍感鼓舞。在启用新公司名的同时,我们将专注于进一步加强在华业务能力,以求更好地为我们国内外客户提供全球领先的金融服务。”摩根士丹利亚太联席首席执行官兼中国首席执行官孙玮表示。

7月13日晚间,“摩根士丹利证券(中国)有限公司”的新网站已经上线。

或谋求业务扩张

更名前的摩根华鑫证券成立于2011年5月4日,注册资本为人民币10.2亿元。年报信息显示,2020年,公司总资产为6.64亿元,净资产为5.44亿元,营业收入3.28亿元,净利润140.84万元。

公司的主要业务由投行部门贡献。2020年,公司完成了3单科创板IPO。其中,公司作为联席主承销商,帮助中芯国际完成532.30亿元(绿鞋后)科创板IPO,这是2011年以来A股市场融资规模最大的IPO、2020年全球融资规模最大的IPO。公司还分别作为联席主承销商和财务顾问帮助百奥泰和康希诺完成了科创板IPO发行。此外,公司作为联席主承销商成功帮助火星人完成新创业板IPO发行,是公司首单新创业板 IPO项目。

再融资方面,2020年,作为联席主承销商,摩根华鑫证券帮助宁德时代完成197亿元非公开发行、药明康德完成65.28亿元非公开发行、南方航空完成127.82亿元非公开发行以及160亿元可转债发行。

事实上,合资之初,摩根华鑫获得的牌照有限,经营范围仅包括股票和债券的承销与保荐以及债券的自营。

在失去了摩根华鑫证券的控股权之后,华鑫证券开始谋求独立开展投行业务。华鑫证券申请增加证券承销、债券自营业务资格已于2020年9月获得深圳证监局的批复。

而合资券商的外资方获得控股权之后,申请扩大经营范围也成为了常规举措。不久之前,瑞信方正证券也完成了更名,变为瑞信证券。

瑞信证券在2020年年报中表示,在新业务开拓和牌照方面,经纪业务部门正在推进和研究将公司的经纪业务牌照范围扩展至全国范围。同时,瑞信证券正在积极协调公司其他部门,申请基金销售、证券投资顾问业务等业务资质,以期为经纪业务客户提供更全面的产品和服务,提升经纪业务的市场竞争力。

据了解,摩根士丹利证券(中国)有限公司也在积极谋求获取更多业务牌照,扩张经营范围。

外资持续加码中国券业

外资控股券商更名等背后,是不断加码中国证券行业。目前来看,外资控股券商合计达到9家,分别为汇丰前海证券、瑞信证券、高盛高华证券、瑞银证券、摩根士丹利证券(中国)有限公司、摩根大通证券(中国)有限公司、野村东方国际证券、大和证券和星展证券。仅在6月份,就有大和证券和星展证券开始对外营业。

汇丰前海证券、摩根大通证券(中国)、野村东方国际证券、大和证券、星展证券是外资新设立的控股券商。其余都是中资控股的合资券商转变而来。

兴业证券此前指出,结合我国国情来看,预计外资券商未来在华发展的重点战略布局在跨境投行、财富管理及销售交易业务领域。

跨境投行方面,外资券商在跨境股债承销及跨境并购上具有先天渠道优势,伴随中资企业走出国门及中概股回归潮,有望给外资券商带来业务机遇。

经纪业务方面,受限于本地零售渠道等因素,外资券商在传统零售经纪上存在较大短板,但在高端财富管理领域经验丰富,预计随着外资机构入场,将给国内财富管理市场带来新的发展契机。

销售交易业务方面,短期内受牌照限制或掣肘其业务开展,但长期来看随着国内金融市场工具完善、QFII投资额度与投资范围放开,外资券商的产品创设及投资交易优势将逐步显现。

“未来随着外资券商持续扩容,短期内可能会加剧行业竞争,但长期来看有望发挥‘鲶鱼效应’,推动国内券商提升自身竞争力,逐步与国际市场接轨。同时外资券商在产品研发、业务创新等方面为国内证券业注入活水,有助于加快本土证券业的改革创新速度,进一步完善业务链。”兴业证券分析师许盈盈指出。

(文章来源:券商中国)

文章来源:券商中国