蓝月亮集团预计,截至今年6月末公司录得股东应占综合亏损约4400万港元,上年同期为盈利3.02亿港元

在登陆港交所7个月以后,蓝月亮集团控股有限公司(下称蓝月亮集团,06993.HK)交出了第一份半年度业绩预告,不过遗憾的是,公司在这份业绩预告中宣告亏损。

公告显示,蓝月亮集团预计截至今年6月末录得股东应占综合亏损约4400万港元,上年同期为盈利约3.02亿港元。

蓝月亮集团将亏损归结为产品折扣过低对公司毛利率产生负面影响、原材料成本上涨、至尊品牌浓缩洗衣液退回并以折扣价出售,以及集团从2020年第四季度以来发展的洗衣业务产生巨额亏损。

事实上,蓝月亮集团的招股书显现出公司业绩增速逐年放缓、产品结构单一和进军高端市场受阻等问题。

今年4月30日,蓝月亮集团发布了上市后的首份年报,公司全年实现收入69.96亿港元,同比减少0.8%;实现净利润为13.09亿港元,同比增加21.3%,呈现增利不增收现象。

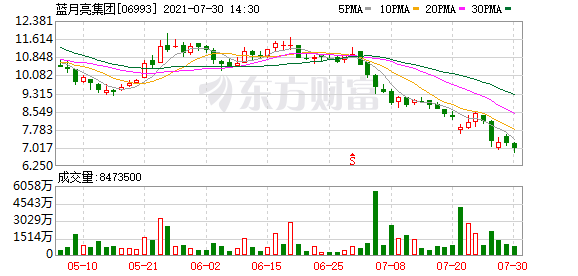

截至7月28日收盘,蓝月亮集团报收于7.2港元/股,已较此前高点19.04港元/股缩水62%,当前总市值为422亿港元,较高点市值蒸发近700亿港元。

半年预亏4400万港元

日前,蓝月亮集团交出了上市后第一份半年度盈利预警公告。公告显示,蓝月亮集团预计截至今年6月末录得股东应占综合亏损约4400万港元,上年同期为盈利约3.02亿港元。

蓝月亮集团将亏损原因归结为四点。

首先是市场上非蓝月亮集团客户的平台出现过剩的较低价产品,导致公司定价策略及产品在市场上的价格体系受到干扰。为统一产品在市场上的定价,该公司向客户提供若干折扣以稳定产品的市场价格,但折扣对公司上半年的毛利率造成了约9%的负面影响。其次是原材料成本较上年同期有所增加。第三是去年上半年退回的某些至尊品牌浓缩洗衣液,在今年上半年与其他产品以折扣价捆绑出售,对公司毛利率产生了1%的负面影响。此外还有公司从2020年第四季度以来发展的洗衣业务产生了约6700万港元的亏损。

简单来讲,就是价格战、原材料成本上涨和新业务发展不顺造成了今年上半年蓝月亮集团的亏损。

尽管蓝月亮集团并未在业绩预告中作出详细说明,但公开信息显示,今年上半年蓝月亮集团确实在各电商直播渠道采取了低价促销策略。

例如原价为179元的蓝月亮洗护套装在辛巴直播间仅售99元,而天猫旗舰店价格为39.9元的一款蓝月亮内衣专用洗衣液,在薇娅直播间的促销价是3瓶89.7元,平均每瓶不到30元。除了第三方渠道,在蓝月亮集团自己的抖音直播间里,原价299元的蓝月亮洗衣液柔顺剂套装被以125元这一四折左右的价格出售。

有分析人士认为,低价确实能吸引一部分追求实惠的消费者,不过却很容易给消费者留下产品定价不稳定的印象,并不利于正价产品的出售,此外也易造成市场定价混乱。不过家庭清洁产品市场是个充分竞争、同质化严重的市场,蓝月亮集团或不得不大打价格战抢占市场。

原材料成本上涨

在原材料上涨方面,招股书显示,蓝月亮集团生产所用的主要原材料为化学品及包装材料,分别主要为从棕榈油提炼的化学品和低密度聚乙烯(下称LDPE)。2017年—2019年,蓝月亮的原材料成本总额分别为20.96亿港元、26.11亿港元和20.6亿港元,分别占该公司销售成本总额的79.5%、90.6%和81.5%。

其中,化学品的总成本分别为12.70亿港元、14.20亿港元及11.24亿港元,分别占销售成本总额的48.2%、49.3%和44.5%;包装材料的总成本分别为8.27亿港元、11.91亿港元及9.35亿港元,分别占销售成本总额的31.3%、41.3%和37.0%。

《投资时报》研究员注意到,蓝月亮的销售成本中近八成为原材料采购成本,原材料的成本对该公司销售成本起到决定作用,从而对蓝月亮的盈利能力产生影响。报告期内,该公司的净利逐年上涨,但并非由于缩减了销售费用,而是依赖于棕榈油和LDPE价格的持续走低,这两种原材料均为石油的下游产品。

弗若斯特沙利文在蓝月亮的招股书中预测2021年LDPE和棕榈油原料的价格分别为8451.8元/吨和6101.4元/吨。不过据生意社数据显示,今年7月1日,LDPE价格暴涨至10150元/吨,棕榈油原料的国内报价也升至8612元/吨,均大幅大于预测价格,大幅上涨的原材料价格也由此吞噬了公司利润。

至于蓝月亮自建的线下体验店“月亮小屋”新业务,2015年蓝月亮逐渐从家乐福、大润发等大型连锁终端撤出,在发力线上渠道的同时自建线下体验店“月亮小屋”,不过新业务并未为公司带来业绩增长。

反映在财报上,据招股书数据显示,2017年—2019年,蓝月亮分别有33.1%、40.2%和47.2%的收入来自于线上销售渠道,该公司对线上渠道的依赖日益加强;有12.5%、12.1%和14.1%的收入来自于向大客户的直接销售;以及分别有54.4%、47.7%和38.7%产生自向线下分销商的销售,线下对营收的贡献逐年走低。

时至2020年,上述三种渠道对公司营收的贡献比分别为53.9%、14.2%和31.9%,线上销售渠道实现的收入已经超过总收入的一半。

不过据弗若斯特沙利文数据显示,2019年洗衣液在线下大卖场及商超等传统渠道的份额占50%以上,而线上渠道份额仅有32%。

蓝月亮集团2020年业绩表现

数据来源:公司2020年年报

收入来源单一

公开资料显示,蓝月亮集团成立于1992年,是一家主要研发、生产及销售多款家庭清洁护理产品的公司,产品涵盖衣物清洁护理、个人清洁护理及家居清洁护理三大品类,公司于2020年12月16日登陆港交所。

上市首日,蓝月亮集团以15.32港元/股的价格开盘,较13.16港元的发行价上涨16.41%,当日报收于14.9港元/股,市值达855.17亿港元。此后公司股价继续上涨,并在今年1月13日盘中触达19.04港元/股的历史最高价,总市值达1122亿港元。

不过此后,该公司股价即进入下行区间并持续至今。截至7月29日收盘,蓝月亮集团报收于7.2港元/股,已较历史最高点缩水62%,当前总市值为422亿港元。

而在发布本次半年度预亏公告之前,今年4月30日,蓝月亮集团发布了上市后的首份年报。2020年年报显示,该公司全年实现收入69.96亿港元,同比减少0.8%;实现净利润为13.09亿港元,同比增加21.3%。

蓝月亮集团将收入下滑归结为衣物清洁护理产品的销售下跌。该公司称,受新冠肺炎疫情影响,由于需保持社交距离,消费者暂时减少了户外活动,进而对衣物清洁护理产品的需求降低。

《投资时报》研究员注意到,事实上,在上市之前,蓝月亮集团就已表现出营收增速逐年下滑以及营收和利润增速不匹配的特征。

招股书显示,2017年—2019年,蓝月亮集团分别实现营收56.32亿港元、67.68亿港元和70.50亿港元,2018年和2019年的营收增速分别为20.17%和4.17%;分别实现利润0.86亿港元、5.54亿港元和10.80亿港元,利润增速分别为544%和116%。

从营收构成上看,2020年年报显示,蓝月亮集团的收入主要来源于衣物清洁护理产品,实现收入55.96亿港元,占总收入的80.0%,个人清洁护理产品和家居清洁护理产品则分别实现收入8.36亿港元和5.65亿港元,分别占总收入的11.9%和8.1%。

虽然已较招股书中占总收入的近九成这一比例有所降低,但蓝月亮集团的收入仍严重依赖于以洗衣液、柔顺剂等为主的衣物清洁护理产品,公司收入来源较为单一,抗风险能力较弱,2020年公司业绩的下滑正是受衣物清洁护理产品销售下降的影响。

基于此,为了寻找新的业绩增长点,蓝月亮集团将目光瞄准了高端产品市场,并于2015年推出了至尊品牌浓缩洗衣液产品。不过受疫情的影响,至尊品牌浓缩洗衣液的销量下降,并遭直销大客户和线下分销商大批量退回,招股书显示,退货金额高达1.5亿港元。

而退货的至尊品牌浓缩洗衣液在今年上半年与其他产品以折扣价捆绑出售,也是蓝月亮集团亏损的原因之一。

值得注意的是,相对于至尊产品的受挫,同样属于高端洗衣液产品的洗衣凝珠借助抖音、快手等渠道大火,碧浪、奥妙、立白、浪奇等国内外品牌均已先后推出洗衣凝珠产品。据欧睿国际数据显示,中国洗衣凝珠市场规模年增长率超110%,预计未来将继续保持35.8%以上的高复合增长率。不过截至目前,蓝月亮并未进入这一领域。

(文章来源:投资时报)

文章来源:投资时报