9月13日晚,喜马拉雅向香港联交所提交了上市申请。招股书显示,高盛、摩根士丹利、美银和中金为联席承销商。

其实早在八月底就有消息称,喜马拉雅在香港注册了喜马拉雅控股公司,赴港上市或正式提上日程。

尘埃落定后,喜马拉雅能否用声音创造新奇迹,却似乎依旧是个未知数。

取消美股IPO后

转战港股IPO

喜马拉雅成立于2012年8月,是一个音频分享平台,用户可以在平台创建个人电台,随时分享好声音。其隶属于上海证大喜马拉雅网络科技有限公司。

今年五月,喜马拉雅曾向美国证券交易委员会(SEC)提交IPO申请,计划在纽约证券交易所挂牌上市,股票代码为“XIMA”。随后在七月初,据英国《金融时报》报道,喜马拉雅已于最近几周取消赴美 IPO 计划。9月9日,喜马拉雅在纽交所发布公告称,已正式授权签字人代表签署撤回美股IPO计划请求。

当时和喜马拉雅一起紧急撤离美股IPO的,还有健身应用 Keep,而双方取消的原因也被业界猜测为受滴滴下架等事影响。

六月底,滴滴在纽交所IPO挂牌上市后,突然被网信办以防范国家数据安全风险、维护国家安全、保障公共利益等原因进行安全审查,随后宣布滴滴出行 App 由于存在严重违法违规收集使用个人信息问题现已被下架。而“运满满”、“货车帮”、“BOSS直聘”等也相被网信办实施网络安全审查。

7月10日,国家互联网信息办公室发布关于《网络安全审查办法(修订草案征求意见稿)》公开征求意见的通知。其中就指出“掌握超过100万用户个人信息的运营者赴国外上市,必须向网络安全审查办公室申报网络安全审查。”

今年8月,喜马拉雅在中国香港注册了喜马拉雅控股公司。引发业内猜测,喜马拉雅赴港上市或正式提上日程。

腾讯、挚信等持股

资金压力仍然很大

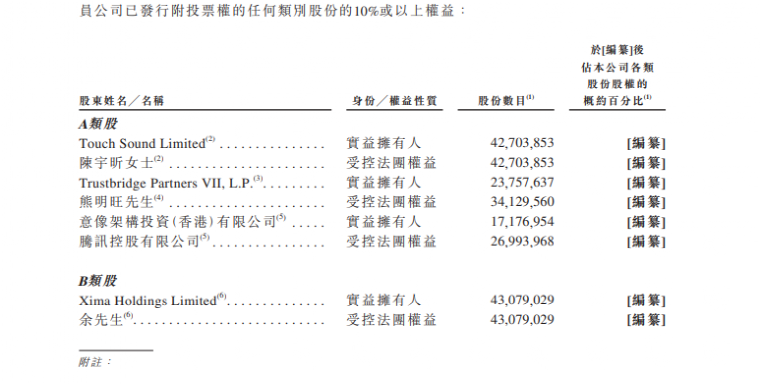

招股书显示,腾讯、阅文、百度、小米等为喜马拉雅的战略投资者。主要财务投资者包括美国泛大西洋投资集团、挚信资本、高盛、兴旺投资等。

股权结构方面,喜马拉雅联合创始人、董事长及首席执行官余建军在IPO前实益持有54,665,351股普通股,持股比例为17.2%;董事熊明旺的兴旺投资持有34,129,560股普通股,持股比例为10.7%,是最大机构投资方。此外,挚信资本和腾讯分别持有7.5%和5.4%的股份。

喜马拉雅自称是国内最大的在线音频平台。根据《2021中国网络视听发展研究报告》,喜马拉雅的用户渗透率达到67.1%,占据市场近七成的份额,排在第二梯队的是荔枝和蜻蜓FM。

据灼识咨询数据显示,截至2021年6月30日,喜马拉雅平均总月活跃用户达到262.1万,移动端应用程序的平均月活跃用户在国内同类应用程序中排名第一。此外,用户共花费8,478亿分钟收听喜马拉雅的音频内容,约占中国所有在线音频平台移动端收听总时长的70.9%。

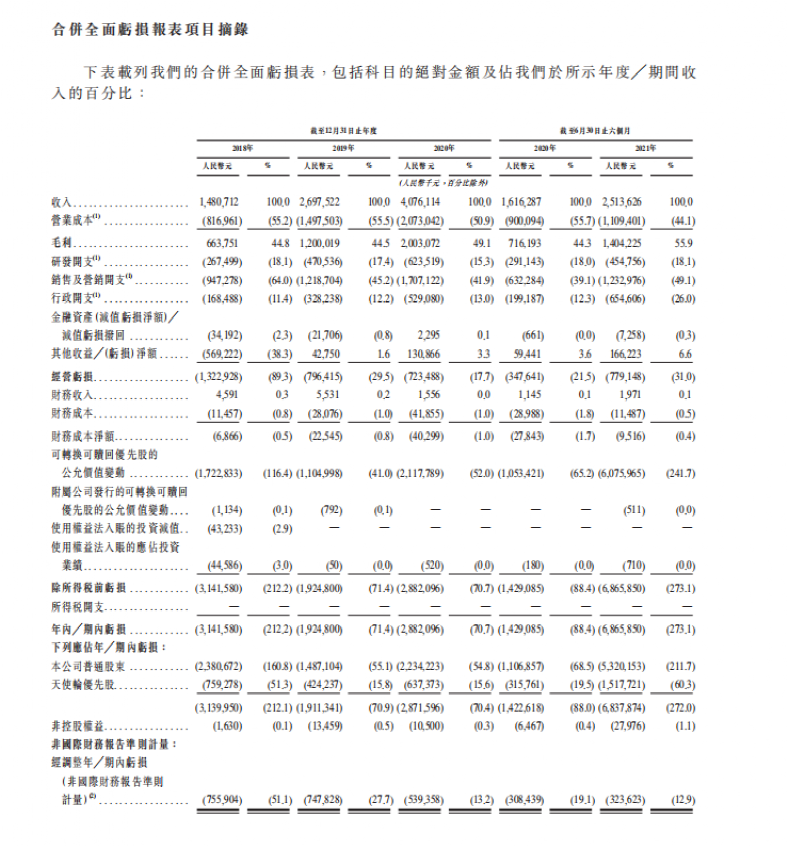

尽管身居首位,但从业绩数据来看,喜马拉雅仍处于亏损之中。

招股书显示,2018-2020年喜马拉雅的营收分别为14.8亿元、26.97亿元、40.76亿元,同期净亏损则分别为7.55亿元、7.47亿元、5.39亿元。2021年上半年,喜马拉雅虽然在营收上收入25.13亿元,同比增长56%,但亏损了3.23亿元,同比亏损仍在扩大。

其中,喜马拉雅的营业成本也在逐年上升,且占据总支出的50以上,据招股书披露,其营业成本主要包括内容创作者的收入分成和购买版权的内容成本,目前喜马拉雅已经与140家出版商建立合作,与阅文签订了20年在线音频授权。此外还与德云社、吴晓波等演艺团队或作家建立合作。

招股书显示,2020年喜马拉雅支付给内容创作者和签约方的收入分成达到12.93亿元,占总营收比例约为32%,其中购买版权的内容成本为2.55亿元,占总营收比例为6.3%。

除了合作带来高额的高额成本,喜马拉雅的营销支出等各类投入均居高不下,虽然目前已经经历了9轮融资,但目前来看资金压力还是很大的。

另一方面,喜马拉雅近年来也深陷多起司法纠纷之中。

天眼查数据显示,目前喜马拉雅有近两千起司法纠纷,其中超过70%为侵害作品信息网络传播权纠纷,此外还有著作权权属侵权纠纷、广告合同纠纷等。王宝强、彭于晏等明星也曾因名誉权纠状告过喜马拉雅。

荔枝业绩不佳

喜马拉雅上市后能否创造新奇迹?

在招股书中,喜马拉雅指出,“耳朵经济”时代已经到来。虽然音频行业在过去几年中迅猛增长,但音频的真正价值才刚刚开始显现。此外,蓬勃发展中的物联网及车载场景,会为“耳朵经济”的繁荣发展带来巨大的机遇和无限的可能。

在“耳朵经济”的带动下,国内音频行业蓬勃发展,并逐渐形成了“音频三巨头”,分别为喜马拉雅,还有荔枝和蜻蜓。其中蜻蜓FM刚获得国际私募机构微木资本的新一轮投资;而荔枝则在去年1月率先在纳斯达克上市,正式成为中国音频行业第一股。

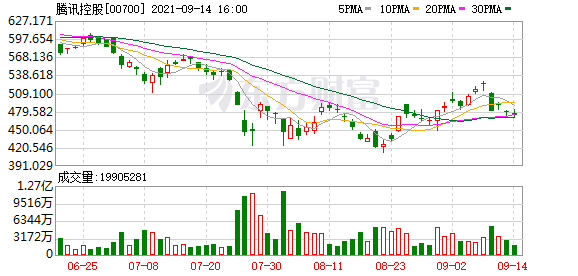

不过,荔枝上市后的股价走势却令人惋惜。据报道,荔枝首次公开发行确定发行价为每股11美元,且上市当天股价最高涨至15.25美元,最终报11.63美元,涨跌幅超过5%。然而在第二个交易日便跌破发行价。

截至发稿前,荔枝报3.92美元/股,较其发行价的11美元/股来看,下跌超64%。

财报方面,荔枝第二季度净营收为5.593亿元,比去年同期增长59%;净亏损为2900万元人民币,与去年同期相比扩大了32%。其中播客、广告和其他收入421.2万元,同比下降37.9%。且从营收结构来看,荔枝主要营收依旧来自音频娱乐业务,播客、广告等业务对整体营收贡献有限,营收结构单一的问题仍未解决。

对比之下,喜马拉雅此次冲击港股IPO后,能否用声音创造新的奇迹,似乎依旧是个未知数。

(文章来源:中国基金报)

文章来源:中国基金报