11月3日,南岭民爆(002096.SZ)发布公告,公司拟通过发行股份的方式,购买葛洲坝、攀钢矿业以及宋小露等合计93名自然人股东持有的易普力100%股份。

“这是国内第一个‘分拆上市+借壳上市’的案例。”一位业内人士告诉《中国经济周刊》记者。

公告称,本次交易构成重组上市,也就是俗称的“借壳”。交易完成后,南岭民爆的控股股东将变更为葛洲坝,间接控股股东为中国能建(601868.SH),实际控制人将变更为国务院国资委。

据公开资料,南岭民爆总部位于湖南,是一家区域性民爆企业,主要从事民爆器材、军品的生产、研发与销售,提供工程爆破服务等业务。湖南省国资委通过南岭化工集团及神斧投资合计持有南岭民爆64.92%股份,为南岭民爆的实际控制人。2020年,公司营业收入为19.99亿元,净利润2596.58万元;2021年前三季度,营收13.4亿元,净利润3389万元。

易普力是葛洲坝(600068.SH)旗下的民爆企业,其规模远超南岭民爆,2018年度、2019年度、2020年度和2021年上半年分别实现归属于母公司所有者净利润2.68亿元、3.42亿元、4.75亿元和2.84亿元。

今年9月,中国能建(03996)吸收合并葛洲坝,后者终止上市。

关于易普力借壳南岭民爆,中国能建表示,通过分拆上市,将易普力重组上市后的新主体打造成为公司下属民用爆炸物品的研发、生产、销售,爆破服务和矿山开采服务业务的独立上市平台,提升公司民爆业务的盈利能力和综合竞争力。

南岭民爆称,通过本次交易,公司将成为民爆行业产能规模第一的上市公司,产能结构得到极大优化,有效避免了包装炸药许可产能核减风险,公司规模优势及行业竞争优势将更加明显。

中国能建则称,分拆上市后,民爆板块将实现与资本市场的直接对接,未来民爆板块可借助资本市场平台进行产业并购等各项资本运作,进一步提高研发水平、生产规模、丰富产品线、扩展销售网络,实现跨越式发展。

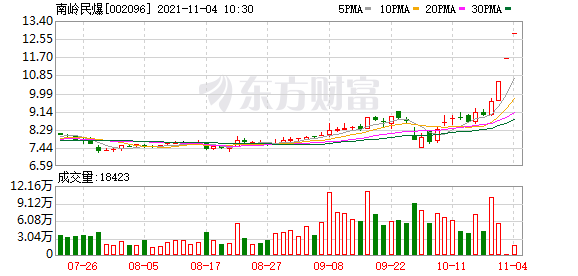

本次重组停牌前的10月19日,南岭民爆涨停;10月18日涨7.49%;11月3日复牌,南岭民爆一字板涨停。

(文章来源:中国经济周刊)

文章来源:中国经济周刊