财联社(深圳,记者 黄靖斯)讯,11月17日,中信建投研究所举行线上交流会,首席经济学家黄文涛履新后首次发表演讲,深度解码2022年宏观经济政策和投资策略。

展望2022年,黄文涛认为经济形势总体偏乐观,全年经济增速有望达到5.9%,整体呈前低后高趋势。时值岁末,各券商纷纷亮出2022年宏观策略,相比之下,黄文涛预判更显乐观。中信证券(600030,股吧)预计明年将实现5.4%左右的GDP增速,华泰证券(601688,股吧)预计为4.6%。

黄文涛对明年经济形势乐观主要原因有三:一是疫情冲击逐渐淡化,二是基于目前低基数的优势,三是明年的政策会更侧重稳增长。对于A股市场,黄文涛认为估值整体不便宜,机会仍来自结构性和交易性,资产配置可关注五大主线。

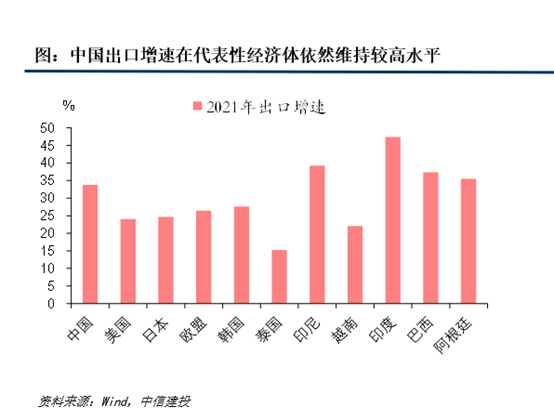

全球经济过高点,超高增速难再现

黄文涛认为全球经济正在驶过高点,在疫苗和特效药积极进展和商业重启的带动下,会延续复苏态势,但速度可能弱于今年。尽管全球复苏的节奏超预期,但是复苏的内容有着明显的分化特征,地区间、行业间、人群间的分化依然会在2022年延续。疫情冲击下,全球贸易份额重新被划分,国内占比显著抬升,未来是否大幅回落还需观察。出口方面,短期仍有望维持高景气度,明年或稳中回落。

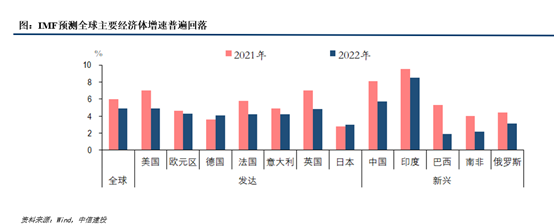

黄文涛认为,进入后疫情时代,政策的顺风或逐步开始成为逆风,即“宽松政策成为过去时”。以货币政策为例,发达经济体货币政策开始转向,新兴经济体面临跨境资本流动、汇率、和金融市场波动加大等风险,我国货币政策也面临一定外部约束,但预计冲击可控。

基于此,黄文涛表示,全球整体增速、美欧增速,都将相对2021年出现明显下降。美国方面,随着重启红利趋于尾声,财政补贴让位于加税,经济景气度有可能在明年触顶回落。欧洲方面,整体经济恢复状况滞后美国1个季度左右,预计明年年中前后也面临一定景气回落的压力。而新兴市场也无法独立完成带领全球经济向上的重任,“这更需要关注中国外需回落的可能性。”

中美关系近期出现一定边际改善信号,黄文涛预计双方在经贸、环境等议题上仍具备合作和改善的空间,不排除关税扩大赦免比例甚至部分取消的可能,但政治科技等领域仍有变数。总体而言,相较此前,中美关系在2022年或迎来一段相对稳定期,不确定性将让位于确定性。

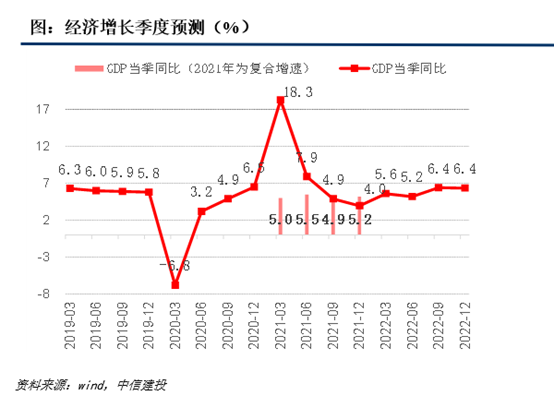

2022年经济增速或达5.9%

聚焦2022年国内经济形势,黄文涛开宗明义地表达了相对乐观的预判, “2021年GDP复合增速在5.2%左右,叠加仍然存在低基数效应,2022年GDP同比增速预计能达到5.9%左右,季度节奏上前低后高。”

进一步看,黄文涛认为2022年驱动经济上行力量增多,经济增速回暖,前低后高;群体免疫下,疫情形势总体要好于今年,服务业和消费增长态势也将好于今年,基建投资和房地产投资受益于政策的边际放松也将先后回升。

各板块上,随着明年疫苗接种率提升、疫情形势向好,消费与服务业复苏是看点。同时居民的就业和收入也有望进一步向好,从而促进消费恢复,预计全年社零增速6.5%左右。

房地产方面,黄文涛认为明年一季度前政策边际放松有望,二季度或将触底企稳。二季度起房地产投资增速下滑的态势有望得以遏制,并逐步触底企稳,预计明年全年房地产投资增速将达到4%左右。在此基础上,基建投资有望成为跨周期调节的主要抓手,明年基建发力“前置”可期,明年全年基建投资增速有望到达4.5%-5%。

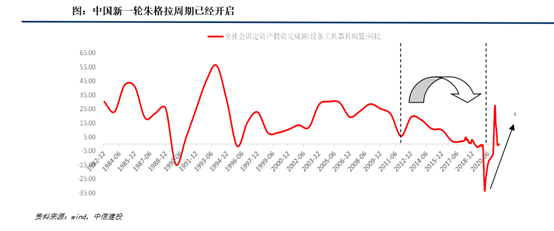

综合我国的经济结构转型方向及设备投资情况,黄文涛旗提出新一轮朱格拉周期已经开启。从设备投资的角度来看,我国上一轮设备投资高点位于2012年,之后便处于缓慢下滑的态势中,并于2020年上半年触底。同时新基建战略在“十四五规划纲要”中得到深化战略部署,新一代信息技术、生物技术、新能源、新材料、高端装备等战略性新兴产业将加速推进。

宽信用是重要特征,财政政策将发力

国内宏观政策方面,黄文涛认为总体更加锚定充分就业和稳增长,特别是消费复苏乏力、社会公平取向下的低收入群体、小微企业生存问题。在稳增长目标重要性提升的背景下,先基建、后地产,政策依次有限放松,货币环境的空间也将逐步打开。

“稳增长的关键动力在于消费,特别是服务业消费以及制造业,这些都难以通过总量的一次宽松加以解决。”黄文涛表示。

关于货币政策,黄文涛认为宽信用将是2022年重要特征。他进一步指出,商品通胀将在明年逐渐回落,CPI上涨虽有压力但仍可控,为货币政策走向宽松提供空间;外部条件方面,美联储及发达国家央行开启紧缩周期是重要的制约变量,但由于中美关系保持稳定、资本流动可控提供信心,料对货币政策影响有限;流动性方面,明年MLF到期和债券发行将呈现前低后高的趋势,为货币政策走向宽松提供流动性环境。

财政政策方面,增速受基期因素和经济下行压力影响,明年或将有所放缓。黄文涛表示,受财政收入分布前移、经济增长下行等短中长期因素影响,财政收入增速收敛是大概率事件,“但在稳增长压力之下,今年底和明年初的财政发力提速值得期待。”

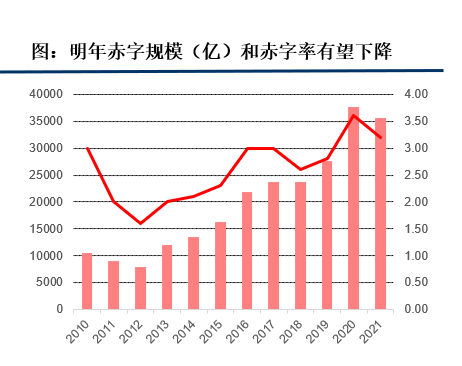

从赤字率角度观察,黄文涛研判明年赤字率预计将回落至合理区间——综合考虑稳增长压力和疫情反复等因素,赤字率预计会设定在3%-3.2%左右水平,总体赤字规模预计会继续下降至3.5万亿左右。

A股估值不便宜,关注五大主线

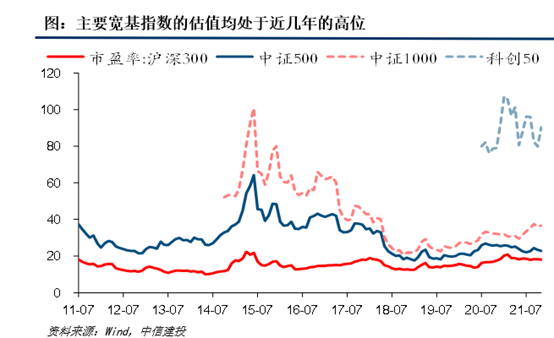

对于A股市场,黄文涛认为估值整体不便宜,盈利增速有疑问,机会仍来自结构性和交易性,宏观层面关注托底政策的变化和产业政策的加持,资产配置可关注五大主线。

主线一是PPI筑顶回落与中下游利润改善。2022年,PPI同比增速都将处于下行通道,其他大宗商品价格在需求回落及供给受限的情况下,处于震荡回落的趋势。行业的利润增速难有2021年的大幅增长。

“周期行业很难有行业层面大的行情”,黄文涛坦言,但随着碳中和推进,落后产能出清,行业格局有望得以改善,其中传统能源行业依然值得关注。在PPI下行的背景下,基本面层面逐步向中下游行业倾斜,机械及消费行业下半年迎来基本面改善,黄文涛建议关注专用设备、汽车、家电等方面的成本回落、利润改善。

主线二是制造强国与朱格拉周期双轮驱动的制造业红利。黄文涛认为,本轮朱格拉周期上行区间与我国新兴产业发展在时间上或将重合,带来新一轮“设备投资周期”,2022年将是本轮设备投资的高峰期,新兴技术产业是主要受益领域。高端制造、半导体、储能等板块受益于产业政策支持、国产替代和经济正常化,2022年需求有所修复。

主线三是政策边际放松或使新老基建、房地产产业链受益。当流动性风险得以缓释,房地产投资走向正常化,明年相关标的有望实现一定程度的估值修复。明年起新基建投资全面铺开确定性较高,5G、特高压、充电桩、高铁轨交等投资方向值得关注。从总体规模上看,未来五年新基建预计将拉动直接投资12.5万亿,考虑上下游配套投资和溢出效应,总投资规模可达27万亿。

主线四是经济正常化后,大消费有望企稳回升。2022年若疫情缓解、消费反弹,大消费板块具备企稳回升的机会。黄文涛认为原因有三,首先,随着新冠影响逐步减弱,居民消费意愿和空间或打开;其次,今年消费不佳创造了低基数,明年社零反弹压力不大;第三,股市层面相关行业调整较多,近期消费品也出现了涨价趋势,消费行业本身仍是长期优质资产,从风格转换上具备轮动的基础。

主线五是双碳、老龄化与自主可控,塑造长期赛道。双碳战略下,绿色能源行业增长空间巨大;老龄化、少子化加速,未来消费总量和结构均会出现重大变化,医疗保健等服务型消费将迎高增长;自主可控战略下,稀土、新能源、芯片等行业将长期处于政策曲线的上升期。

(李显杰 )