11月30日上午10时,在淘宝网资产竞价网络平台上,一项起拍价格仅1元的影院资产包公开竞价拍卖正式收官,标的物是“上市公司子公司持有的一项影院资产包(包含资产和负债)”。这项拍卖最终仅有2人报名,1人参与竞买,参与时间为11月29日15时06分,最终状态显示为成交,成交价格仍为1元。而此次拍卖所涉及的“上市公司”正是上市晋企——当代东方投资股份有限公司(*ST当代),参与拍卖的为其全资子公司霍尔果斯当代东方院线管理有限公司。

A四家影院资产被拍卖

早在11月3日晚间,晋股*ST当代便发布公告称,公司全资子公司东方院线拟处置持有的影院资产,具体包括威丽斯(运城威丽斯冠宇影院有限公司)100%股权、当代华晖(霍尔果斯当代华晖影院管理有限公司)100%股权、泰和鑫影(厦门泰和鑫影文化传播有限公司)100%股权,以及控股子公司当代浪讯(霍尔果斯当代浪讯影院管理有限公司)63.58%股权。资料显示,*ST当代的主营业务为IT、文化传媒。

根据相关资料,此次出售的影院威丽斯成立于2016年9月20日,注册资本100万元,注册地位于运城,其致力于打造一个该地区集文化、娱乐为一体的影视终端,但显然有点“力不从心”。2020年,威丽斯营收240万元、亏损217万元、净资产为-376万元。截至2021年8月31日,威丽斯营收364万元、亏损201万元,净资产为-578万元。

当代华晖成立于2016年11月1日,注册资本1000万元,当代华晖目前有下属影院3家。当代华晖致力于发展为一家提供现代化专业数字影院开发、建设的影院管理公司,旨在打造出覆盖多区域的影院终端平台,对当代东方整体产业链的发展助力,有效带动当代东方未来向上游产业延伸,实现制片、发行、放映一体化,打造完整的电影产业链和价值产出链。2020年,当代华晖营收257万元,亏损384万元。截至2021年8月31日,当代华晖营收252万元,亏损105万元。

泰和鑫影成立于2014年4月21日,注册资本200万元,下属影院1家。根据*ST当代的发展战略,泰和鑫影是为加强业务开拓力度而投资设立的全资子公司。其设立及业务的开展有助于公司提高把握市场的能力,增强运营效率,扩大公司区域影响力、实现规模化扩张,促进公司未来发展。2020年,泰和鑫影营收290万元、亏损202万元。截至2021年8月31日,泰和鑫影营收300万元,亏损200万元。

另一家公司当代浪讯则是成立于2019年12月28日,注册资本金1022.3万元。成立时东方院线和王飞分别持股65%和35%;后因影院发展迅速,战略投资者广州复朴道和投资管理有限公司在2018年8月增值扩股进入,持股比例2.1814%;东方院线和王飞分别持股63.5821%和34.2365%。目前,该公司提供现代化专业数字影院开发、建设、影视发行及参与部分影视制作,下属影院12家,主要战略规划是布局于经济发展迅速的长三角、珠三角等地区为主的全国二三线城市。但开业不到两年时间,经营状况却一直难言乐观。2020年,当代浪讯亏损2649万元,截至2021年8月31日,当代浪讯亏损7959万元。

不过,当代浪讯因股权收购尾款未按时支付,分别被哈尔滨二十一天云幕电影有限公司、无锡观恒影院管理有限公司、扬州柏祺影视城有限公司提起诉讼。相关诉讼案件导致当代浪讯被冻结了汉中店、淮南店、大连店、无锡店、淮北店、扬州2店等多家影院。

B一元起拍寻找“接盘人”

对于出售影院资产的理由,*ST当代在其公告中称,根据公司战略发展规划及影院市场客观环境的变化,主要为了降低自身经营风险,优化资产结构,推动公司业务的转型。

从各项财务数据来看,此次拍卖的影院资产并非优质标的,而且这些资产即便成功被“接盘”,很大程度上也难以“降低自身经营风险”。

公告显示,*ST当代拟公开挂牌整体转让的上述影院资产。以2021年8月31日为评估基准日,威丽斯股东全部权益评估价值为-605.74万元;泰和鑫影股东全部权益评估价值为-369.53万元;当代华晖股东全部权益评估价值为-414.89万元;当代浪讯股东全部权益评估价值为-7396.10万元,对应东方院线所持其63.5821%股权的评估价值为-4702.60万元。公司以东方院线所持有的上述四家公司股东权益评估值合计数-6092.76万元作为挂牌价格参考标准(以2021年8月31日为评估基准日),拟按照1元名义价格作为挂牌底价出售。

同时,公司在过往经营过程中,对上述四家公司提供的财务资助金额为1.63亿元(截至2021年9月30日),值得一提的是,当代浪讯也是接受*ST当代提供的财务资助余额最多的公司,截至2021年9月30日,该公司接受的财务资助余额为1.29亿元。为了保障标的公司业务的正常经营,公司预计在本次股权转让完成前继续向标的公司提供财务资助。上述款项的还款期限自交易协议签署之日起不得超过五年。

对于此次资产拍卖,*ST当代表示,本次交易是公司结合战略发展规划及影院市场客观环境的变化所做出的决策,目的是为了降低自身经营风险,优化资产结构,推动公司业务的转型,剥离低效资产。若本次交易完成,公司未来财务状况将得到积极改善。根据公司截至2021年9月30日的相关财务数据,本次交易预计对公司净利润的影响金额为200万元左右。不过,对于四面楚歌的*ST当代而言,200万元无异于杯水车薪。

事实上,在2018年和2019年,*ST当代已经连续两年出现巨额亏损,2020年依靠非经常性损益勉强取得2468.57万元净利润后,今年一季度再度亏损,归母净利润为亏损2537.78万元,亏损同比扩大44.56%。而按照2021年三季报,今年前三季度,归母净利润为亏损5693.89万元,单季度归母净利润亏损高达4863.42万元,净利润同比下降76.91%。三季报同时显示,如今的*ST当代已资不抵债,归属于母公司的净资产为-2.10亿元。

而此次拍卖影院资产并非*ST当代首次启动“自救”模式,今年1月3日,公司公告称,拟将其全资子公司东阳盟将威旗下所有的河北当代文化传媒有限公司100%股权转让给井冈山星斗企业管理咨询中心,股权评估价为1.6亿元,按照三年前收购的估值计算,河北当代估值缩水超过70%。

C疯狂并购终致业绩“变脸”

*ST当代的前身为大同水泥,于1997年1月24日挂牌上市,主业一度为水泥制造与销售。2010年12月,在与山西国信的重组无疾而终后,山西省高级人民法院裁定将公司股份中4000万股变更登记至买受人南京美强特钢控股集团有限公司名下,将其余6240万股变更登记至厦门当代置业集团有限公司名下,当代置业成为公司的控股股东,公司简称也由之前的*ST大水变更为*ST当代。

2014年,当代东方斥资11亿元,以12倍溢价收购了盟将威100%股权,开始进军影视业。2015年,当代东方的年报显示,公司实现营业收入4.93亿元,同比增长21倍;归属于股东净利润1.11亿元,同比增长200倍,与上一年相比基本实现彻底的扭亏为盈。在近5亿营收中,公司83%的收入来自于电影与电视剧的业绩。当初转战影视板块似乎是一个不错的选择。

尝到甜头之后,当代东方开启了疯狂的“买买买”模式。在资本助力下,从2014年到2018年的4年间,当代东方投资或设立了20多家公司,形成了影视、亲子、IP、爱情、时尚、演出、实业等系列内容产业。包括成立合资公司河北卫视传媒有限公司,运营河北卫视,布局卫视渠道;投资设立当代浪讯,加码布局影院投资管理;控股耀世星辉传媒,布局电视综艺栏目;与珠影集团签订了《战略合作框架协议》。双方拟投资7-12亿元,在影视制作、制片发行、院线、影城等方面全方位开展合作……

在鼎盛时期,当代东方凭借《北京遇上西雅图》《欢乐喜剧人》《碟中谍5》《军师联盟》等热门影视作品,在很长一段时间内,该公司成为传统企业转型影视公司的成功案例。

但从2018年开始,当代东方疯狂并购的“后遗症”和债务问题初显。

2018年一季报显示,该公司当年一季度实现营业收入2.35亿元,同比增长190.68%,实现净利润9309.84万元,同比增长更是高达607.48%。此后,*ST当代风光不再,其收购的盟将威的业绩变脸,则成为公司业绩的重要转折点。2017年,盟将威营收为3.15亿元,同比下降65.19%;净利润为1.09亿元,同比下降50.9%。2018年盟将威净利润为-4.93亿元,2019年净利润为-3.9亿元。

在2017年盟将威业绩暴雷后,*ST当代再未推出有热度的项目,但并购之路并未停歇,比如,拟以不超过25.5亿元收购永乐影视(后终止)、与摩之玛栖梦共同投资设立公司,开展特色小镇、6-9亿现金投资王力宏演唱会……上述投资尚无明显收益,*ST当代已经现金流告急,最终带来一系列负面效应——股东股权质押率走高、影视剧项目减少,净利润下跌……除此之外,企查查显示,截至发稿日,*ST当代面临的自身风险多达179条,关联风险372条,包括公司持有股权被司法冻结、被法院列为失信被执行人、被限制高消费、借款合同纠纷等等。

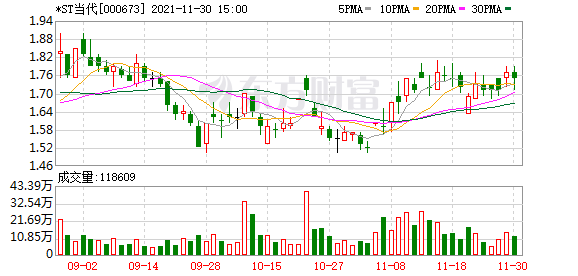

一系列事件直接导致当代东方业绩巨亏,披星戴帽,公司股价也一路走低。如今,*ST当代股价已从2018年巅峰时的23.6元/股一路下跌,截至11月30日午间收盘,*ST当代报收于1.75元/股,市值13.82亿元。

(文章来源:山西晚报)

文章来源:山西晚报