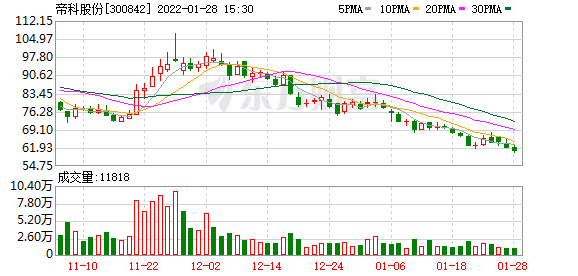

帝科股份(300842.SZ)股价下跌趋势已经延续了近两个月,起伏如同“过山车”。

1月28日,帝科股份收于60.61元/股,跌1.88%,跟几个月前股价最高点135.44元/股相比,股价已经遭遇“腰斩”,回到了2021年7底8月初大涨前的水平。目前,帝科股份的总市值仅60.61亿元。

在几个月之前,帝科股份出现了一轮大幅上涨,也差不多在那个时候,帝科股份公布了发行股份购买资产的预案。目前虽然股价又“回到原位”,但是购买资产的事项仍在进行中。近日,帝科股份收到深交所的重组问询函,其中显示该重组事项还有较多的问题。

不到半年市值蒸发超过一半

帝科股份2021年三季报显示,公司前三季度累计实现营业收入22.26亿元,和上年同期相比增长了119.52%,归属于上市公司股东的净利润为0.92亿元,同比增长16.12%;不过,第三季度在单季营业收入8.30亿元同比实现增长的情况下,归属于上市公司股东的净利润0.24亿元同比却下滑了23.26%。

2021年前三个季度,帝科股份的经营活动产生的现金流量净额为-4.01亿元,继续呈现净流出状态。据2020年年报,2020年全年帝科股份经营活动生产的现金流量净额为-5.21亿元,由2019年的净流入0.64亿元转为净流出。

这般经营业绩背景下,2021年6月下旬至8月底帝科股份的股价出现了一波从50多元到最高点为135.44元的上涨,区间涨幅达到170%。然后坐着“过山车”又回调至目前的60多元/股的水平。

就在这轮股价大涨之初,帝科股份于2021年7月16日发布了《发行股份购买资产并募集配套资金暨关联交易预案》,拟以12.47亿元的交易对价从控股股东史卫利等对手方购买江苏索特电子材料有限公司(简称“江苏索特”)100%股权。根据帝科股份与交易对方签署的《发行股份购买资产协议之补充协议》,交易对价全部以发行股份支付,以43.95元/股的发行价格,发行股份总数为2837.31万股。

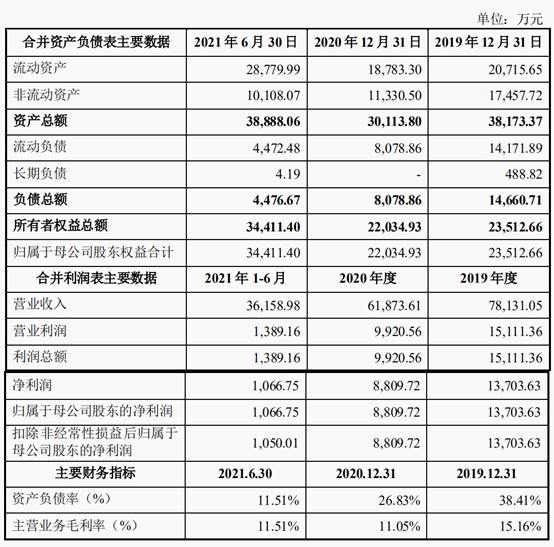

帝科股份公告显示,拟收购的标的公司2020年年末总资产、净资产均高于上市公司。不过,2020年度营业收入未及上市公司的一半(如下图所示)。

图片来源:帝科股份公告

股价经历“过山车”,在发布预案5个月之后,帝科股份赶在2021年最后一天发布了《发行股份购买资产并募集配套资金暨关联交易报告书(草案)》(简称“交易报告书草案”),进一步披露了交易标的资产的具体情况。不过,交易报告书草案引起了深交所的关注。2022年1月21日,深交所创业板公司管理部向帝科股份发出《关于对无锡帝科电子材料股份有限公司的重组问询函》,详细问询了该次重组事项的合计23个问题。

他人“弃子”转身注入A股上市公司

本次交易的标的资产是江苏索特100%的股权,实际上,帝科股份收购江苏索特的真正目的是实现对其拥有的Solamet业务的购买。为了这个目标,此前已经做了一些相关的工作。

首先,乌鲁木齐TCL股权投资管理有限公司和帝科股份的控股股东、实际控制人史卫利于2020年11月共同设立江苏索特。设立时,江苏索特的注册资本为人民币2500万元,其中乌鲁木齐TCL认缴2000万元、史卫利认缴500万元。

设立之后,2021年1月至2021年6月江苏索特出现了多次增资及股权转让,注册资本由2500万元增加至12.47亿元。多名交易对手方在本次重组停牌前6个月设立、增资入股江苏索特。江苏索特的各位股东参与增资并实缴出资额12.47亿元,这些资金主要是用于购买Solamet业务。

江苏索特利用其股东所注入的资金,以1.90亿美元的价格购买Solamet业务。具体是在2021年2月1日,江苏索特与境外上市公司杜邦集团签署《PurchaseandSaleAgreement》(《资产购买协议》)及其他附属协议,收购杜邦集团旗下的Solamet事业部。

该次交易之交易标的为杜邦集团Solamet业务相关的股权、资产、人员及其他相关安排,具体包括:

1、东莞杜邦100%股权;

2、美国光伏浆料100%股权;

3、与Solamet光伏银浆业务相关的其他知识产权;

4、相关实验室资产及其他相关安排,如业务合同、客户资源等。

由此,在江苏索特完成对杜邦集团Solamet业务的购买之后,上市公司帝科股份再以发行股份购买江苏索特100%股权的方式实现了间接拥有Solamet业务的目标。

在交易报告书草案中,帝科股份提示:“Solamet存在业绩下滑的风险。”界面新闻记者梳理交易报告书草案中的内容,发现该风险的形成并非一时所致,从2019年就已经开始。

交易报告书草案显示,2019年下半年,杜邦集团宣布将Solamet光伏银浆事业部纳入非核心部门,并于2020年正式提出出售目标。由此,杜邦集团一定程度收缩了对Solamet光伏银浆业务的资源投入,如同一枚被放弃的棋子。

此后,Solamet业务经历了待出售、谈判、前次交易的交割整合等特殊历程,叠加全球新型冠状病毒肺炎疫情等影响,使得2019年、2020年及2021年1-6月期间Solamet业务业绩出现下降。

帝科股份在交易报告书草案中表示,如果本次交易完成后,Solamet业务未能及时提升管理效率、调整商务政策及客户服务机制,或者全球新型冠状病毒肺炎疫情未能得到有效控制等因素持续影响标的公司及其下游行业,将对标的公司的未来经营业绩产生不利的影响,从而存在业绩下滑的风险。

Solamet业务的主营业务收入主要来源于正面银浆产品的销售,其实,在2020年及2021年1-6月,Solamet业务模拟合并报表正面银浆产品收入较上年同期分别变动-22.79%和43.94%,如下表:

图片来源:帝科股份公告

估值是否虚高?

根据估值报告,江苏索特100%股权的估值为12.82亿元,经交易双方协商确定,江苏索特100%股权的交易作价为12.47亿元。其中,截至2021年6月30日Solamet业务所涉及资产组的无形资产账面价值仅为363.22万元,但收益法估值结果却达到4.19亿元。

上市公司将以发行股份的方式支付全部对价,发行价格为43.95元/股,帝科股份的股价经过几个月的回调之后,已经到达60元附近,不过,相比于该发行价格,按现在的股价计算,帝科股份实际上付出的对价要高出36%。

另外,帝科股份还拟采用询价方式向不超过35名符合条件的特定对象发行股份募集配套资金,总额不超过3.50亿元,其中3.10亿元将用于补充上市公司及子公司流动资金,0.40亿元将支付本次交易相关费用。

以12.47亿元的价格购买而来的Solamet业务并非完美无瑕,其中存在一些问题值得关注。比如,Solamet业务在2019年和2020年的专利许可收入分别为11301.34万元、7726.24万元,但是2021年1-6月却为0万元。

还比如,Solamet业务报告期内各期境外销售收入占比分别为3.95%、28.01%和61.44%,而Solamet业务前五大供应商采购金额占比高达99.87%、99.54%、99.78%。其中,第一大供应商DEMI作为美国杜邦内部采购平台,为Solamet业务关联方。对此,帝科股份表示,Solamet业务境外销售收入和前五大供应商采购都显示出比较集中的特点。

根据交易报告书草案,东莞索特电子材料有限公司(简称“东莞索特”)为江苏索特旗下全资子公司,现负责江苏索特旗下所有光伏导电银浆生产任务(其中2019年、2020年东莞索特同时生产电子浆料)。2019年至2021年1-6月期间,各财报期东莞索特生产光伏导电浆料的产能利用率分别为41.63%、27.06%、31.60%,产量出现下降,分别为166.53吨、108.25吨、63.22吨。

不过,交易报告书草案对Solamet业务2021年7-12月至2027年营业收入预测是增长的,分别为2.27亿元、9.55亿元、15.32亿元、21.87亿元、28.22亿元、31.18亿元、32.57亿元,预测增速分别为-52%、62%、60%、43%、29%、10%、5%。

值得注意的是,对于预测期内各期Solamet业务光伏导电银浆预测销量分别为44.21吨、187.70吨、304.98吨、437.79吨、567.22吨、630.91吨、658.94吨,呈现逐年上升趋势。但是,深交所在重组问询函中表示,他们发现东莞索特现有光伏导电银浆产能仅为400吨/年。

报告期内,Solamet业务光伏导电浆料的产能、产量及产能利用率情况如下表所示:

图片来源:帝科股份公告

交易报告书草案显示,Solamet业务2019年和2020年经审计的营业收入分别为7.81亿元、6.19亿元,而2021年上半年营收为3.62亿元,未能发现营业收入增长的趋势(如下表所示)。

图片来源:帝科股份公告

另外,2019年、2020年及2021年1-6月各期末,Solamet业务存货账面余额分别为15072.14万元、14461.01万元、20464.57万元,占各期末总资产比例分别为39.48%、48.02%、52.62%,但是存货跌价准备计提比例仅为2.11%、0.83%和1.77%。

不常见的业绩承诺

本次发行股份购买资产的交易对方包含史卫利,他是上市公司帝科股份的控股股东、实际控制人。史卫利对Solamet业务在交易完成后连续三个会计年度的净利润做出业绩承诺,并以取得的本次交易所发行的股份为限提供业绩补偿与减值补偿。值得注意的是,史卫利本次取得的股份对价仅为1000万元。

根据史卫利作出的业绩承诺,Solamet业务2022年、2023年和2024年实现的净利润分别为5374.86万元、9053.58万元和12787.23万元。若在这期间,Solamet业务实现的净利润数低于业绩承诺数,则史卫利须就不足部分向上市公司进行补偿。除了业绩承诺补偿之外,史卫利还对减值测试所出现的资产减值做出补偿。

交易报告书草案提示:“史卫利先生作为交易对手方之一以其取得的本次交易所发行的股份提供业绩补偿与减值补偿义务,如出现承诺期内标的公司经营和业绩状况严重未达预期或后续减值测试出现进一步减值无法获得补偿的情形,将造成上市公司所付出的交易对价不能得到充分补偿的风险。”

2019年、2020年以及2021年1-6月,Solamet业务实现的营业收入分别为7.81亿元、6.19亿元、3.62亿元,净利润分别为1.37亿元、0.88亿元、0.11亿元。净利润出现了大幅下滑。

此外,本次交易完成后给上市公司帝科股份合并报表带来的商誉。根据草案,本次交易将给帝科股份带来新增商誉46535.04万元,占上市公司备考合并报表2021年6月30日末总资产的10.05%,主要系江苏索特交易前次收购Solamet业务而形成。

(文章来源:界面新闻)

文章来源:界面新闻