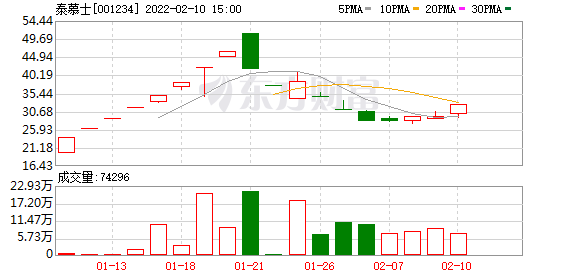

2022年1月11日,江苏泰慕士针纺科技股份有限公司(下称“泰慕士”)在深圳证券交易所主板上市,成为2022年行业内第一家上市公司。成立于1992年8月的泰慕士是从事高档面料织、染、后整理加工和针织服装生产的专业工厂,主营业务为针织面料与针织服装的研发、生产和销售,主要为迪卡侬、森马服饰、Quiksilver、Kappa、佐丹奴、全棉时代等知名服装品牌提供贴牌加工服务。

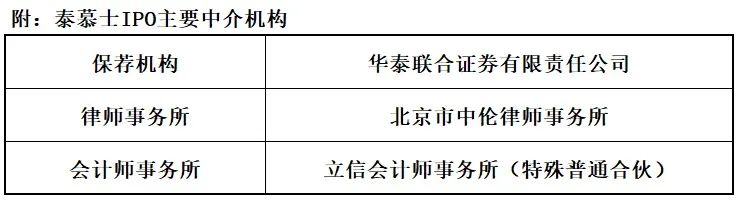

据证监会披露,泰慕士于2021年10月21日接受证监会发审委审核,保荐机构为华泰联合证券。招股书显示,泰慕士此次IPO拟公开发行不超过2666.67万股,占发行后公司总股本的20%;拟募资6.05亿元,其中3.64亿元用于六安英瑞针织服装有限公司搬迁改造项目、1.41亿元用于英瑞针织服装二期项目以及1亿元用于偿还银行贷款与补充流动资金。

业绩增长颓势经营风险凸显

据招股书披露,2017-2020年及2021年上半年,泰慕士实现营业收入分别为6.51亿元、7.55亿元、7.91亿元、6.94亿元和4.22亿元,其中2018-2020年三个完整年度的营收同比增速分别为15.98%、4.77%和-12.26%;同期实现归母净利润分别为0.7亿元、0.99亿元、0.93亿元、0.82亿元和0.47亿元,其中2018-2020年三个完整年度的净利润同比增速分别为41.43%、-6.06%和-11.83%。

由此可见,在上述期限内,泰慕士的营收和净利润整体增速呈现由正转负不断下降的趋势,尤其是在2020年,公司营收和净利润均出现负增长。对此,泰慕士给出的解释是受新冠疫情的影响。

从产品种类来看,泰慕士主营业务针织服装下共分为三大品类,即运动服装,休闲服装和儿童服装。2019年,受休闲服装和儿童服装单价下降的影响,公司营收和净利的增速已显露疲态;2020年上半年受疫情的影响,公司产品需求不足的压力更加凸显,各类产品的销售单价进一步下滑,上述三大品类单价降幅分别为-23.1%、-15.54%和-33.43%。尽管泰慕士加大力度压缩营业成本,但价格降幅过大仍对公司2020年全年业绩造成不利影响。

据招股书披露,泰慕士此次IPO募资计划增加针织面料产能8000万吨/年,新增针织服装产能1000万件/年;但招股书也显示,2020年前6个月,泰慕士针织面料的产能利用率仅为66.04%。尽管泰慕士把产能利用率不足归咎于“受新冠疫情的影响,下游市场需求波动使得公司减少了这一品类商品的生产”,但在营收和净利呈现不断下滑的趋势下,公司的上述解释似乎并没有多少说服力,反而有甩锅给疫情这一客观因素的嫌疑。而且,从行业大背景来看,在整个贴牌加工利润逐渐减弱的情况下,收入无法增加,甚至有下降的趋势,投资它是否真的合适呢?

值得注意的是,泰慕士的销售收入主要来自前五大客户,它们分别为迪卡侬、森马服饰、Quiksilver、亮志服装和全棉时代。

2017-2020年及2021年上半年,泰慕士对前五大客户的销售收入分别为5.61亿元、6.93亿元、7.29亿元、6.4亿元和3.86亿元,占营业收入的比例分别为86.25%、91.81%、92.12%、92.22%和91.31%;其中,公司对第一大客户迪卡侬的销售收入分别为3.34亿元、4.23亿元、4.66亿元、3.73亿元和2.09亿元,占营业收入的比例分别为51.24%、56.05%、58.90%、53.84%和49.46%。由此不难看出,泰慕士客户集中度较高,尤其是对第一大客户存在高度依赖,这或许是公司近年来业绩增长放缓的重要原因——公司经营风险由此可见一斑。

除了在收入上高度依赖迪卡侬,更让人不可思议的是,迪卡侬竟然还是泰慕士第一大供应商。2018-2020年及2021年上半年,泰慕士前五大供应商主要包括迪卡侬、诠悉股份、华强布业、中山国泰和远纺工业,合计采购金额分别为1.57亿元、1.61亿元、1.48亿元和0.88亿元,占采购总额的比例分别为49.08%、48.83%、51.50%和51.99%;其中,同期迪卡侬的采购金额占比分别为22.57%、25.16%、19.05%和25.01%。

由上述分析可知,2018年至今,泰慕士超九成营收依赖前五大客户,其中对第一大客户迪卡侬的销售收入占比更是超过五成;与此同时,迪卡侬还扮演着泰慕士第一大供应商的角色。另一方面,即便有前五大客户和迪卡侬的强力加持,2020年以来,泰慕士仍无法挽回其各类产品单价均出现明显下降的颓势。而且,泰慕士的生产经营对迪卡侬存在高度依赖,若未来迪卡侬自身经营状况发生重大不利变化,或者泰慕士与迪卡侬的合作发生不利变化,都将对泰慕士的经营业绩产生不利影响。

除了营收和净利增长乏力之外,泰慕士还要直面应收账款攀升的压力。据招股书披露,同期泰慕士的应收账款分别为1.51亿元、1.48亿元、1.32亿元和1.62亿元,占营收的比例分别为20.03%、18.68%、19.08%和38.35%,尤其是2021年上半年应收账款同比增长22.37%,占比达到近几年的高点。而同一时期同行可比公司的应收账款占营收的比例均值为13.97%、15.48%、14.25%和33.94%,明显低于泰慕士的应收账款占比。

此外,2018-2020年及2021年上半年,泰慕士的应收账款周转率分别为5.38次、5.03次、4.7次和2.73次;应收账款期后回款占比分别为99.97%、100%、99.99%和76.15%。泰慕士的应收账款周转率和回款占比在2021年均出现大幅下滑。泰慕士对此的解释为,2021年上半年,公司应收账款上升主要系2021年上半年公司销售收入上升。

数据显示,泰慕士应收账款账龄95%以上在1年以内,欠款主要来自前五大客户,合计金额为1.47亿元、1.43亿元、1.28亿元和1.58亿元,占应收账款的比例为92.25%、91.8%、91.81%和92.90%,主要客户包括迪卡侬、森马服饰、全棉时代等。

(文章来源:证券市场周刊)

文章来源:证券市场周刊