“三天时间就‘黄掉’,这个速度太快了,不太可能是尽调过程中发现的问题,时间上不可能来得及。”一位常年从事尽调审计工作的资深人士向《华夏时报》记者分析近期发生在奥特佳(002239.SZ)身上的奇怪事情。

2月17日晚间,奥特佳宣布接到实控人张永明通知,终止其向长安汽车集团转让控制权的计划,而该控制权转让事宜是在2月14日晚间才推动的。从该控制权转让事宜对外公告到告吹,只经过了三天时间。

“老板只是通知我们控制权转让终止了,理由是未能就本次控制权转让事项的具体条件与长安汽车集团达成一致,并没有说更多。”奥特佳证券事务部工作人员于2月18日下午如此回复《华夏时报》记者。该工作人员还表示,并不认可有媒体报道称公司将继续筹划股权转让的说法,“我们没说过后面还会继续推动股权转让。”该工作人员说。

闪电“分手”原因成谜

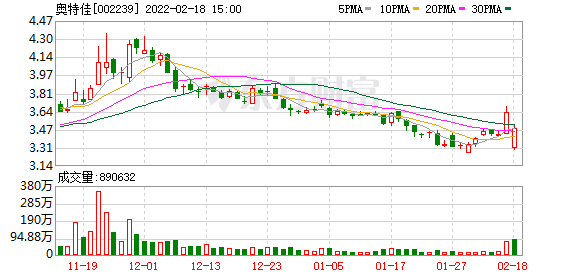

从2月14日晚间到2月17日晚间,奥特佳的投资者们经历了跌宕起伏的一周。

2月14日晚间,奥特佳发布公告称,接到实际控制人张永明书面通知,张永明及公司控股股东江苏天佑金淦投资有限公司、北京天佑投资有限公司和西藏天佑投资有限公司正在筹划公司控制权转让事宜,已与长安汽车集团签署了《股份转让意向协议》,交易对方拟合计受让公司控股股东持有的公司32108.26万股股份(对应公司总股本的9.9%)。根据《股份转让意向协议》,本次交易各方对公司治理结构调整计划、公司控股股东和张永明所持有的公司股份的转让限制以及表决权放弃等事项做了初步约定。同时,公司拟筹划向交易对方非公开发行股票。

这一消息出来后,投资者一片欢腾,不少网友留言称“坐等数板”。但仅仅是三天之后,奥特佳在2月17日晚间公告,接到实控人张永明通知,未能就本次控制权转让事项的具体条件与长安汽车集团达成一致,终止其向长安汽车集团转让控制权的计划。

“从之前的公告看,张永明和长安已经签订了意向协议。所谓意向协议,主要是约定双方已经达成合意的事项、未决事项的后续尽职调查以及磋商流程等等。通常来说,签订意向协议后交易失败是因为双方无法按照意向协议约定的流程就后续未决事宜达成一致,但是这次解除协议只花了三天时间,后续流程都不一定来得及启动,这种直接解除意向协议的情形比较少见。”上海明伦律师事务所王智斌律师认为。

“三天时间就黄掉,这个速度太快了。不太可能是尽调过程中发现的问题,时间上不可能来得及。”一位常年从事尽调审计工作的资深人士和《华夏时报》记者分析。“如果是尽调中发现什么问题,沟通还有决策都是需要时间的,不可能三天就出结果。像这么快就取消的,从我们的实践经验来看,应该是尽调以外的环节发生了什么。会不会是奥特佳的其他股东方有什么意见,也有可能是长安的上级主管部门有什么意见导致的,当然这些都只是猜测,这个只有当事人最清楚。”前述审计人士推测。

“老板只是通知我们控制权转让终止了,理由是未能就本次控制权转让事项的具体条件与长安汽车集团达成一致,并没有说更多。”奥特佳证券事务部工作人员于2月18日下午这样回复《华夏时报》记者。

踩准风口却常年亏损

奥特佳是一家为汽车提供热管理整体解决方案的企业,也是国内最大的汽车空调压缩机生产企业。近年来,奥特佳尤其注重转型新能源市场,已经成为特斯拉空调系统的核心供应商,坐拥包括大众、比亚迪、长安、吉利、五菱、蔚来、理想等车企客户。但这样一个踏准新能源汽车风口的汽车空调垂直领域头部企业,业绩却连续亏损。

2018年,公司净利润同比下降89.15%;2019年,公司在扣非后净利润甚至出现了上市以来的首次亏损;2020年,奥特佳净利润继续亏损2.96亿元。最新披露2021年业绩预告显示,公司2021年预计仍将继续亏损。根据公司今年1月29日发布的业绩预告,公司预计2021年度亏损4500万元-9000万元,但公司的营业收入却较前一年大幅增长,从去年的37.27亿元增长到了52.7-53.2亿元。对于收入增长的原因,公司表示是由于业务范围扩展,订单较为饱满,出货量增长,汽车空调压缩机及空调系统业务,尤其是新能源汽车热管理零部件板块的销售收入均明显增长。

但为什么业务扩张还亏钱呢,公司则表示责任在于运费太贵了。对于亏损,公司给出了三个理由:海外业务物流费用高企。受全年各类型运费轮番涨价,尤其是额外增加了大量空运费的影响,公司向北美工厂供应零部件的运费居高不下,形成了高额的非经常性损失因素。同时受美国疫情影响,美国工厂的临时人工成本增加;公司产品的主要原材料金属价格上涨,高位波动;芯片等关键半导体类零部件历经严重的缺货和涨价,抑制了公司出货能力,抬高了制造成本;预计公司当期将计提与业务规模相适应的存货跌价准备、坏账准备等资产减值准备。

值得注意的,尽管多年亏损,但由于处于风口,公司还是颇受到资本青睐。2021年初,公司启动定增,以3.95元/股的价格募资4.42亿元。最终获配发行对象共计9名,其中知名机构包括原“公募一哥”王亚伟掌舵的私募千合资本管理有限公司,其以管理的昀锦2号私募证券投资基金参与认购,获配了1088.61万股,获配金额约为4300万元。获配的公募基金包括华夏基金、大成基金,均获配了1088.61万股,获配金额均为4300万元。还有第一创业证券获配了860.76万股,获配金额约为3400万元。从目前的股价来看,这批获配的机构均没赚到钱。

在本次股权转让失败后,公司目前的表态是公司将继续按照既定发展战略,稳健经营,可持续发展。对于有媒体报道称公司将继续筹划股权转让的说法,公司证券事务部的工作人员并不认可。“我们看到有相关报道,说我们对外表示过后面还会继续推动股权转让。但是,我们没有这么说过。”上述工作人员说。

(文章来源:华夏时报)

文章来源:华夏时报