备受瞩目的民爆行业资产大整合“揭幕”啦!

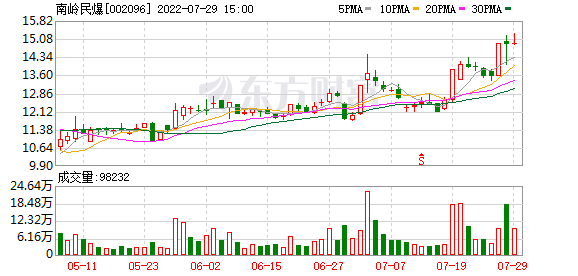

7月31日晚间,南岭民爆披露发行股份购买资产并募集配套资金暨关联交易报告书(草案)显示,中国能建拟分拆子公司易普力重组上市,南岭民爆将通过收购易普力成为民爆行业产能规模第一的上市公司。值得一提的是,这也是A股首单“分拆+借壳”交易方案。

记者了解到,按照工业和信息化部“推动重组整合,提高产业集中度”的方向要求,重组整合是民爆企业发展壮大的必要途径,未来民爆头部企业将聚集更为优质的行业资源,中小型民爆企业面临淘汰或被整合。

交易作价53.57亿元

实控人变更为国资委

南岭民爆7月31日晚间公告称,公司拟以7.18元/股发行股份,购买葛洲坝、攀钢矿业及23名自然人合计持有的易普力95.54%股份,交易作价53.57亿元。与此同时,南岭民爆拟以询价的方式非公开发行股份募集配套资金不超过13.39亿元。

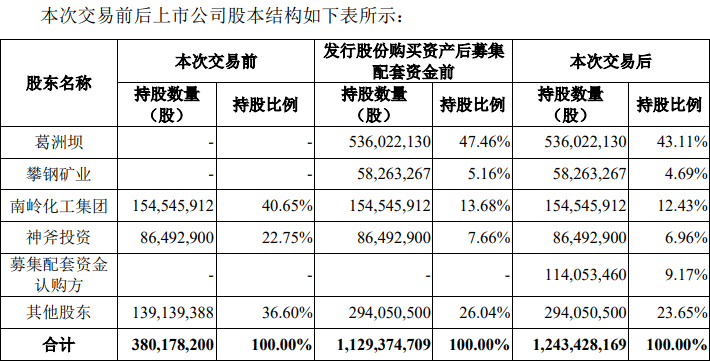

本次交易后,葛洲坝将持有上市公司43.11%股份,攀钢矿业持有4.69%股份,募集配套资金认购方合计持有9.17%股份。葛洲坝将成为上市公司的直接控股股东,葛洲坝集团、中国能建和中国能建集团将成为上市公司间接控股股东,公司实际控制人将变更为国务院国资委。

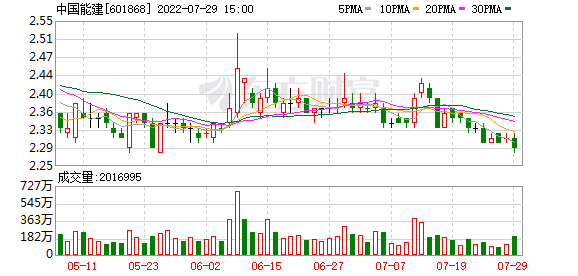

据了解,由于中国能建2021年9月完成了对葛洲坝的换股吸收合并,承继及承接葛洲坝的全部资产、负债、业务,易普力也就成了中国能建的下属公司。因此,本次交易也是中国能建分拆子公司上市的重要一步。

炸药许可产能将达到近56万吨

易普力是国内民爆行业头部企业,拥有工信部(工业和信息化部)核准的各项生产、经营资质,工业炸药许可产能38.65万吨,排名全国第四。

据易普力官网,公司主营业务涉及民爆物品生产与销售、混装炸药爆破一体化服务、矿山施工工程承包,以及砂石骨料矿山投建营业务。

同时,依托中国能建集团作为世界领先的综合能源建设央企优势地位,境内外产业布局完善,公司提供的民爆物品品种规格齐全,销售范围覆盖全国大部分地区及东南亚、非洲和南美洲等地;产能利用率、混装炸药占比、年爆破量、盈利能力等均处于行业领先水平。

财务数据显示,2019年至2021年,易普力分别实现归母净利润2.87亿元、5.34亿元和4.92亿元。交易方承诺易普力2022年至2024年分别实现净利润4.59亿元、5.00亿元、5.39亿元。届时,南岭民爆的盈利能力也将迎来新突破。

南岭民爆表示,交易完成后,上市公司管理的炸药许可产能将达到近56万吨,整体混装炸药产能将大大提升,工程服务能力得到有效提高,可利用易普力的民爆服务一体化优势和市场渠道优势打破公司发展瓶颈,全面激发公司产业转型升级动能。

首例“分拆+借壳”稳步推进

记者注意到,本次交易也是市场首单“分拆+借壳”上市案例。报告书披露后,也意味着本次重大资产重组又向前推进了一步。

中国能建表示,通过本次分拆上市,中国能建将进一步聚焦民爆业务,除专注于勘测设计及咨询、工程建设、工业制造、清洁能源及环保水务、投资及其他五大板块业务外,将会把易普力重组上市后的新主体打造成为公司下属民用爆炸物品的研发、生产、销售,爆破服务和矿山开采服务业务的独立上市平台,通过上市融资增强资金实力,借助资本市场强化公司在民爆业务领域的领先地位以及竞争优势,实现民爆业务的做大做强,提升公司民爆业务的盈利能力和综合竞争力。

中国能建进一步表示,分拆完成后,从业绩提升角度,通过与南岭民爆的整合并充分发挥协同效应,易普力的发展与创新将进一步提速,其业绩的增长将同步反映到公司的整体业绩中,进而提升公司的盈利水平和稳健性;从价值发现角度,易普力分拆上市有助于其内在价值的充分释放,公司所持有的易普力权益价值有望进一步提升,流动性也将显著改善;从结构优化角度,易普力分拆上市有助于进一步拓宽融资渠道,提高公司整体融资效率,增强公司的综合实力。

(文章来源:上海证券报)

文章来源:上海证券报