联创电子是国内少有的具备模造玻璃量产能力的光学企业,公司顺应智能汽车发展浪潮,持续研发车载镜头及模组产品,产品目前已成功导入特斯拉、蔚来、比亚迪等终端客户。在智能汽车加速渗透的大背景下,我们认为公司将凭借模造玻璃制造优势和性能优异的产品成为全球领先的ADAS镜头及模组供应商。

模造玻璃技术优势明显深度绑定优质客户

模造玻璃是汽车ADAS镜头的关键,公司完全自主拥有生产玻璃镜头的模具与设备,产能国内第一、全球第二。公司于2015年切入车载镜头赛道并迅速实现量产,2016年进入特斯拉供应链,先后通过自动驾驶方案商Nvidia和MobileyeEyeQ4-EyeQ6认证,已与全球众多车企、方案商、Tier1供应商建立长期合作关系。2021年公司与特斯拉签约4个定点项目,两个项目已经量产,另外两个项目即将进入量产;2022年独家供应7颗8MPADAS镜头的蔚来ET7和ET5也将陆续上市,车载镜头及模组产品即将进入放量期。

智能化趋势确定车载光学市场空间广阔

受益于智能驾驶汽车加速渗透,单车摄像头搭载数量持续提升,我们认为2022年是汽车ADAS镜头需求高速增长元年,预计2022年全球车载镜头市场规模为124.3亿元,2025年将达到198.6亿元,3年CAGR为16.9%。公司作为国内车载镜头赛道领先厂商,产品与模造玻璃制造优势明显,将在下游需求高增长过程中率先受益,有望成为全球汽车ADAS镜头/模组核心供应商。

盈利预测

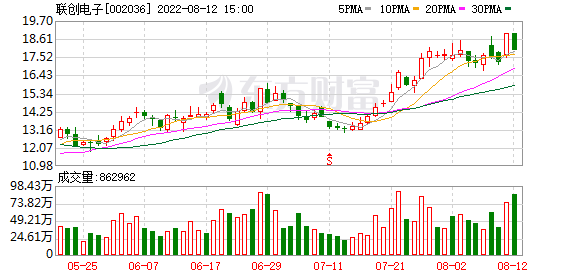

预计公司2022年-2024年收入分别为115.24/127.22/145.97亿元,同比增速分别为9.15%/10.40%/14.73%,3年CAGR为11.4%;归母净利润分别为3.76/6.02/9.58亿元,同比增速分别为234.5%/59.94%/59.18%,3年CAGR为104.5%;EPS分别为0.35/0.57/0.90元,对应2022年-2024年盈利预测PE分别为49/30/19倍。DCF绝对估值法得到公司每股价值18.66元,可比公司2022年平均PE为38倍,考虑到公司规模效应形成进入快速成长阶段,综合绝对估值法和相对估值法结果,给予公司2022年60倍PE,目标价21元,首次覆盖,给予“买入”评级。

(文章来源:投资快报)

文章来源:投资快报