加入中信集团首年,中国华融收成如何?

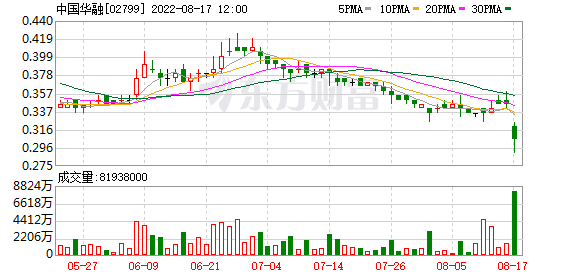

8月16日,中国华融公告称,经初步测算,截至2022年6月30日,其归属于公司股东的净亏损预计约为188.78亿元,上年同期为1.58亿元,再度由盈转亏。

8月16日晚间,中国华融发布答记者问。中国华融新闻发言人介绍,2022年中期业绩未及预期,主要受两方面影响:一是持有部分权益类金融资产公允价值录得较大浮亏,二是增加确认信用减值损失。“当期计提的信用减值损失和公允价值变动损失,夯实了公司风险资产处置的财务基础。”

值得关注的是,2022年也是中国华融完成引战增资、加入中信集团的第一年。除了业绩以外,中国华融2022年上半年发展如何?

进一步聚焦主业

力争一年走上正轨

据中国华融新闻发言人介绍,加入中信集团后,中国华融上半年实现改革重组后的平稳过渡,各项工作均稳步推进,整体呈现新气象。

目前,中国华融党的建设、公司治理、战略规划、办公运转、业务经营、财务管理、制度建设、企业文化等已全面对接中信集团。中国华融正式加入中信集团协同委员会,借助中信集团产融并举优势和专业优势,主动对接中信集团产业链、供应链、区域链,建立月度定期业务协同机制、重大项目对接机制,深入推动业务协同。

同时,中国华融实现控资产、降负债,合理压缩资产负债规模;完成促清收、保偿付,加大资产盘活和现金回收力度,母公司主业实现年度净回收目标;确保稳融资、降支出,母公司新增融资平均利率较上年下降明显,为2018年以来最低水平,融资加权平均期限较年初进一步增加。

在聚焦主业方面,上半年中国华融处置类业务收购和市场成交规模继续保持领先,主动采取定向组包、资产重组、资源整合等手段提升处置效益。积极运用重组盘活手段,加大问题企业重组业务投放,问题企业重组业务占比持续提升,新增投放占比63%,余额占比26%。重点区域新增投放同比增长10个百分点。

业务转型上,中国华融围绕破产重整、国企改革、上市公司纾困、“大不良”特殊机遇权益类投资等业务新蓝海积极探索,挖掘市场机会,加大项目储备。同时大力拓展中间业务等轻资本业务,发挥专业优势,在金融机构风险资产受托管理、国企“两非两资两金”资产受托处置、围绕“大不良”的顾问咨询以及资产管理等方面拓客户、闯市场。

针对中国华融下一步的发展目标,中国华融新闻发言人表示,未来几年是中国华融转型发展的关键期。公司将完整、准确、全面贯彻新发展理念,落实“回归本源、聚焦主业”的监管要求。

中国华融将按照“一三五”发展目标,力争一年走上正轨、三年质效显著提升、五年成为行业标杆,把握好“夯实基础、稳中求进、提质增效”的工作思路,努力实现公司业绩稳步向好,为高质量发展创造良好条件,为打造我国一流金融资产管理公司奠定重要基础。

5家子公司对价304.8亿

信保基金接手华融信托

在金融牌照的转让方面,中国华融新闻发言人介绍,根据监管要求,公司按照市场化、法治化原则,严格遵守国资管理部门关于国有金融股权转让相关制度规定,有序推进金融牌照类子公司股权转让工作。

截至目前,华融交易中心、华融消费金融、华融证券、华融湘江银行已完成股权转让,华融信托股权转让已完成摘牌并提交董事会审议通过,上述5家子公司股权交易对价合计约304.8亿元。

据了解,华融交易中心79.6%股权系由银登中心受让,华融消费金融70%股权被宁波银行摘得,华融证券71.99%股权被国新资本拍下,目前已更名为“国新证券”,华融湘江银行则易主湖南国资,由湖南财信金控和中央汇金联手拿下40.53%股权。

今年4月29日,中国华融在北金所挂牌转让所持华融信托76.79%股权,挂牌价为61.52亿元。此后,华融信托股权历经数次延期,均未出现“白衣骑士”。

8月16日晚间,中国华融在港公告称,8月16日与独立第三方中国信托业保障基金公司签署《金融企业非上市国有产权交易合同》,对外转让所持有的华融信托76.79%股权,本次转让的总代价为61.52亿元。

此次转让完成后,中国华融将不再拥有华融信托任何权益,且华融信托不再为中国华融的附属公司以及不再于集团的综合财务报表综合入账。

对此,中国华融表示,金融牌照类子公司股权转让将有效释放资本,有助于将更多资源和精力集中于不良资产主业发展,有利于公司做强做精主业,对公司未来发展及股东长远利益更有益处。

化解房地产市场风险

收购中小银行不良资产130亿

回归AMC“不良资产”的主业,中国华融上半年在化解房地产市场及中小金融机构风险上动作频繁。

据介绍,今年以来,中国华融运用“债权+股权”“金融+产业”等特色工具箱,积极开展“保交楼”、问题资产并购重组等项目。中国华融已与阳光集团、新华联集团签订重组框架服务协议,全面参与推动重组纾困。各经营单位立足属地,服务区域涉房风险化解。通过“法律隔离、实质管控、封闭运行、重组盘活”等模式,助力受困房企盘活存量、重组资产、优化布局。

在实际化险工作中,中国华融通过综合运用财产权信托隔离、重整投资、债务清理、共益债投资、代工代建、托管服务等多种手段,在盘活地方重点民生工程、国企房地产辅业剥离、高新区低效用地升级等方面已积极推进一批项目。

同时,中国华融与地方政府签署支持建筑业转型升级的战略合作协议,加强与头部建筑施工企业合作,支持其纾困需求,降低房地产市场风险对上下游行业的冲击,维护经济社会稳定发展。

为支持“保交楼、保民生、保稳定”工作,中国华融相关区域的经营单位已通过成立工作专班等形式积极参与市场化“保交楼”工作,切实发挥金融资产管理公司“安全网”和“稳定器”的功能作用。

在中小金融机构风险化解上,中国华融介绍,其在压实中小金融机构风险处置主体责任、股东责任、地方属地责任和监管责任的基础上,按照市场化、法治化原则,依法合规参与改革化险,维护金融市场稳定。积极对接商业银行业务需求,加大不良资产收购处置力度、提高处置效率。2022上半年,中国华融收购中小银行不良资产规模逾130亿元。

近期银保监会介绍,为进一步推动中小银行加快不良资产处置,提高风险抵御能力,更好服务实体经济发展,银保监会会同财政部、中国人民银行认真研究相关支持政策,初步考虑选择6个省份开展支持地方中小银行加快处置不良贷款的试点工作。今年上半年,全国中小银行共处置不良资产6700亿元,同比多处置1640亿元。

(文章来源:中国基金报)

文章来源:中国基金报