两年跌了50%,神州控股(00861)在寻底路上还要走多久,而近期发布中期业绩,新增长点的出现是否迎来反弹曙光?

智通财经APP了解到,神州控股近日发布2022年上半年财报,期间收入86.82亿港元,毛利润15.42亿港元,股东净利润2.22亿港元,三个指标较去年同期变动不大,基本持平,毛利率及股东净利率分别为17.76%及2.56%。此外,该公司拟派中期息每股2.3港仙,同比增长15%。

神州控股是老牌的 IT 基础设施服务商,20年多来深耕政府、金融、供应链领域,提供全方位软件产品及方案服务,近几年来将业务重心逐渐转移至大数据领域,使得大数据业务得到快速发展。今年上半年,大数据产品及方案收入大幅增长50%,抵消了原核心传统业务受疫情下滑影响。

有新增长点的公司往往会受到价值投资者青睐,然而财报出来后,市场却激不起一丝浪花,成交量未出现放大,换手率保持低位(0.1-0.2%),股价仍在寻底。实际上,2020年底以来,其股价已经腰斩,目前仍处于趋势性走熊形态。那么,投资者为何不看好神州控股,新增长点背后是否有水分?

新增长点:大数据业务

智通财经APP了解到,神州控股有三大业务,分别是传统服务、软件及运营服务及大数据产品及方案,传统服务业务是核心业务,提供以信创全栈能力落地为方向的系统集成服务,以及一体化解决方案为核心的电商供应链服务。2019-2021年,该公司收入及净利润复合增速分别为7.64%及53.55%。

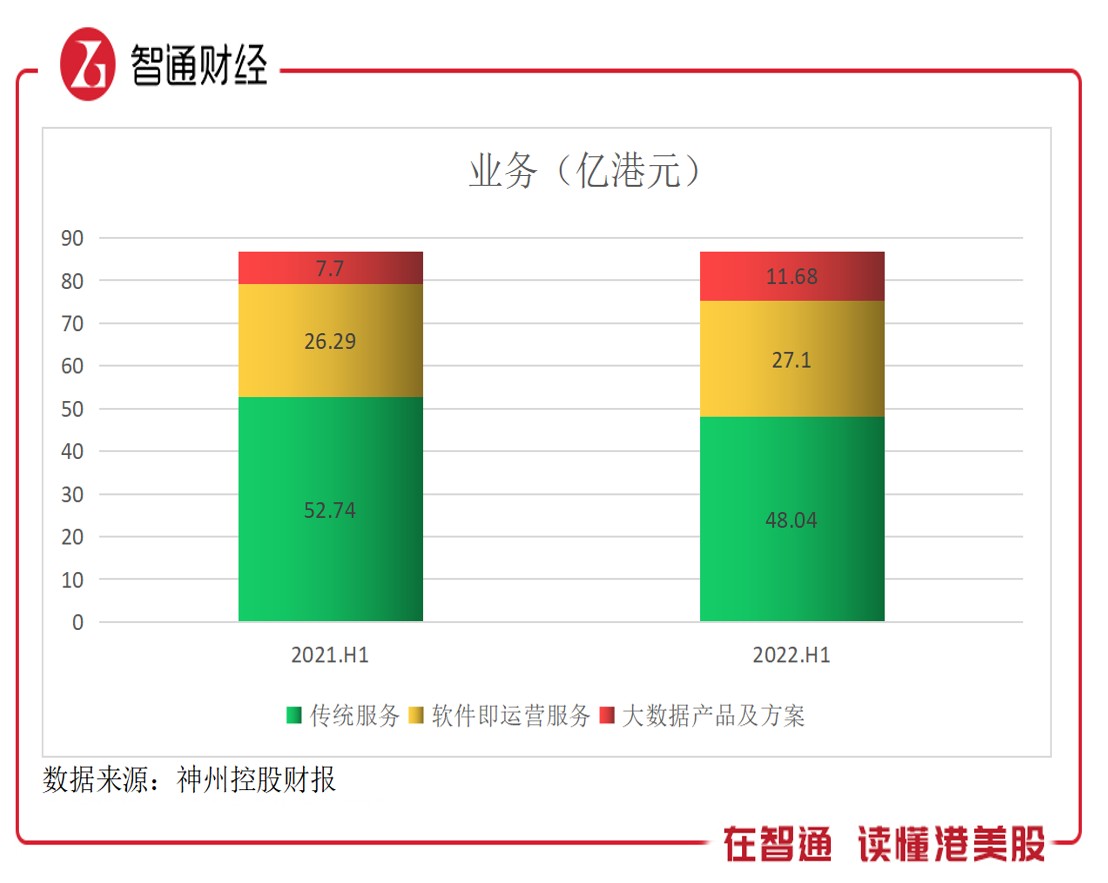

该公司整体业绩表现尚可,但可以发现,收入有放缓迹象,2021年收入仅增长3.63%,今年上半年基本没有增长,而这背后是业务结构上的变化。传统服务业务2021年开始持续下滑,但软件及运营服务及大数据产品及方案业务保持增长,其中大数据产品及方案业务持续双位数增长,上半年上述业务收入贡献分别为55.33%、31.2%及13.45%。

传统服务和软件及运营服务业务占收入大头,但增长出现增长乏力现象,该公司在财报中谈到,这两项业务提供稳定现金流,同时还是大数据产品及方案业务的重要场景及渠道,起到孵化作用。三大业务关联度高,大数据产品及方案业务虽然保持着高成长,但依托于其他两大业务,存在一定的依赖性。

值得一提的是,神州控股客户遍布广,几十年的运营累计服务10 多个中央部委、300 多个城市、100 多万家行业客户,下游有3万多家渠道合作伙伴,连续9年在 IT、通讯、快消等供应链领域份额第一。从客户类型贡献看,今年上半年,科技行业为45%,金融行业为27%,新消费为14%,政府为7%。

这些客户及行业资源为该公司大力发展大数据产品及方案业务带来支撑。据了解,该业务面向城市、供应链、金融科技及农业等的业务场景,以标准化产品智数中枢、智数中台和智数孪生三大产品族形成大数据分析、治理及汇聚等解决方案。三大产品各有优势,其中智数孪生前景更广。

具体而言,智数中枢产品主要包括燕云DaaS和Sysnet 数据服务管理两大产品包,满足大数据提取及分析需求;智能中台产品融合数据管理、数据治理、数据智能、数据流通及数据安全五大产品包,提供政务及企业数据和物联网数据等的全域数据管理;智数孪生产品是城市数字化建设的新型基础设施,为城市规划提供科学支持,而城市数字化是国家发展重点,非常具有想象空间。

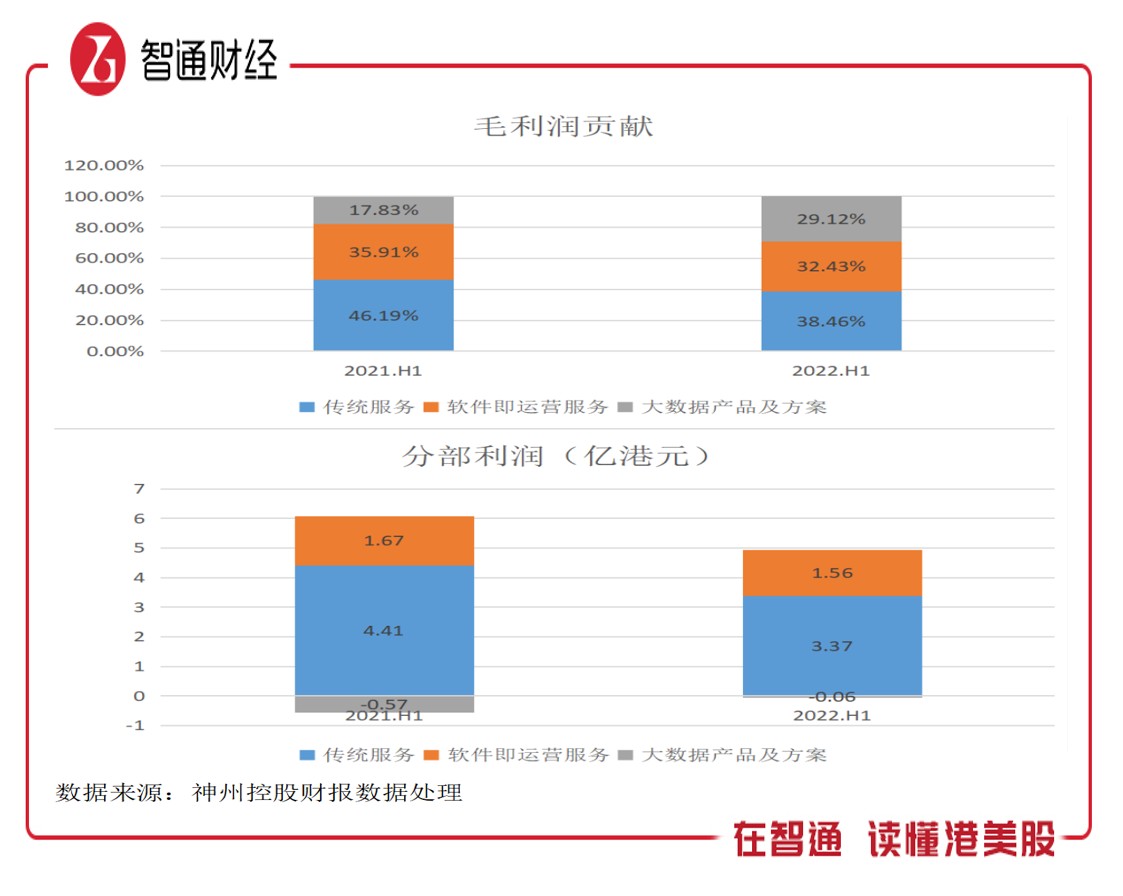

大数据业务比较大的特点是毛利率高,今年上半年达38.44%,毛利润贡献提升至29.12%,而传统服务及软件及运营服务毛利率分别为12.34%及18.45%,要比大数据业务低得多,不过从分部利润看,这两项业务均一直保持着盈利,而大数据业务则是亏损的,主要为大数据业务前期积累需要沉淀,包括技术及人才投入上都要比其他业务高。大数据业务有止亏迹象,今年上半年分部亏损缩窄至600万港元。

整体而言,传统业务表现有点差强人意,但勉强过得去,不会很差,软件及运营业务保持低增长,同时也实现盈利,没有拖累业绩,而大数据业务向好发展,不仅实现了高成长,同时也出现盈利可能。看起来业务前景很美好,有支撑也有新增长点,那么现在值得配置吗?那是不可能的。

我们只是看到利润表,但利润表可以通过会计手法在收入及利润端各种操作,比如收入结转速度以及费用调节等,从而导致参考性大幅降低,资产负债表及现金流量表才是最实在的,能够很好反映公司经营状况。

资产问题:损失拨备成疑点

资产是生财的根本,作为生产性公司一般都有比较大固定资产,主要为厂房设备,这是创收资产,而作为软件服务类公司,创收资产主要为无形资产,这是研发成果化的基础,服务通过人及软件完成,合同资产一般放入流动资产。神州控股属于软件类公司,然而这家公司核心资产都有投资属性。

智通财经APP了解到,神州控股资产构成较为均衡,固定资产和流动资产占比基本五五开,但固定资产构成失衡,投资属性的资产占比近80%,包括商誉、于联营公司权益、投资物业及计入损益的金融资产。既然该公司核心资产是投资类资产,那么不妨来分析以下这些资产质量如何。

该公司的投资物业主要为商业用途的租赁,每年都贡献比较稳定的商业租金,年收益率(租金收益/资产值)在7%左右,2021年及今年上半年收益率为6.88%及3.44%,虽然不高但仍高于整体的收益率(净利润/净资产)水平。上半年,该公司净利率及ROE分别为2.56%及1.5%,从这角度看,该公司还不如转型做物业租赁。

商誉则是该公司历史投资收购多家附属公司遗留下来的,每年都有减值,按照2021年列示的成本值25.2亿港元,截止今年上半年累计减值了6.61亿港元,其中减值较大的为农村信息服务,2021年就计提了1.41亿元的减值亏损。商誉不是无形资产,且不可控,无法为公司带来潜在业绩,存持续减值风险。

于联营公司权益主要为上市及非上市公司权益,上市公司主要为慧聪集团,神州控股持股份额19.37%,慧聪集团过去几年盈利表现欠佳,不过该公司并未按权益比例并表,因此应占联营收益并未削弱盈利能力。计入损益的金融资产包括非上市股权投资及投资理财,其中理财产品主要在银行或金融机构购买,期限介乎3-6个月,这部分分类为流动资产。理财产品收益比较稳定,上半年为0.16亿港元,占比投资额(2021年非上市理财产品为9.25亿港元)1.73%,虽然收益率比较低,但也高于整体的ROE水平。

此外,在流动资产中,应收账款及应收票据和合同资产占比较高,今年上半年合计占比超过50%,这两项资产由经营产生,然而,这两项资产每年都在悄悄的在做“减值拨备”,每次拨备资产值都会减少,这是利润表中看不到的。

2020年至2022年上半年,应收账款及应收票据累计减值损失拨备高达23.69亿港元,占比股东净资产达24.2%,是累计净利润的1.53倍,合同资产作为结转应收款的源头,每年也都会拨备,2020-2021年累计拨备6.42亿港股。这两项资产无论在三大业务中哪块占比高,但减值拨备确实反映了存在的业务问题,而且是否存在关联交易也应打个问号。

寻底期限:或遥遥无期

说完资产,我们再看现金流量表,该公司经营现金流中规中矩,并未有特别的表现;投资现金流主要是循环做了投资理财,该公司拿着几十亿的账上现金,在业务上没有更多的扩张动作,而是拿去做“投资”,这也呼应了为何投资属性资产占比较高;融资现金流每年都有大量的借款及还款,相当于“借新还旧”,但还的比借的多因此每年该项都为净流出,截止今年6月,该公司银行借款39.1亿港元,占比总负债27.5%。

值得一提的是,智通财经APP观察到,神州控股控股股东为郭为先生,合计持股20.74%,2018年6月至今获任公司首席执行官。郭为先生工资非常高,2020年及2021年,其薪资发放部分分别为422.2万及575万,但以股份支付的酬金分别高达3094.2万及5028.4万港元,加起来薪资分别为3558.6万及5812.2万港元。

上述神州控股表现出来的种种问题均是利润表所看不到的,聪明的投资者善于挖掘潜在的风险,这也可能是该公司一直未扭转下行趋势的核心原因之一。当然,作为普通投资者而言,可能不会深挖,主要看分红以及ROE水平。

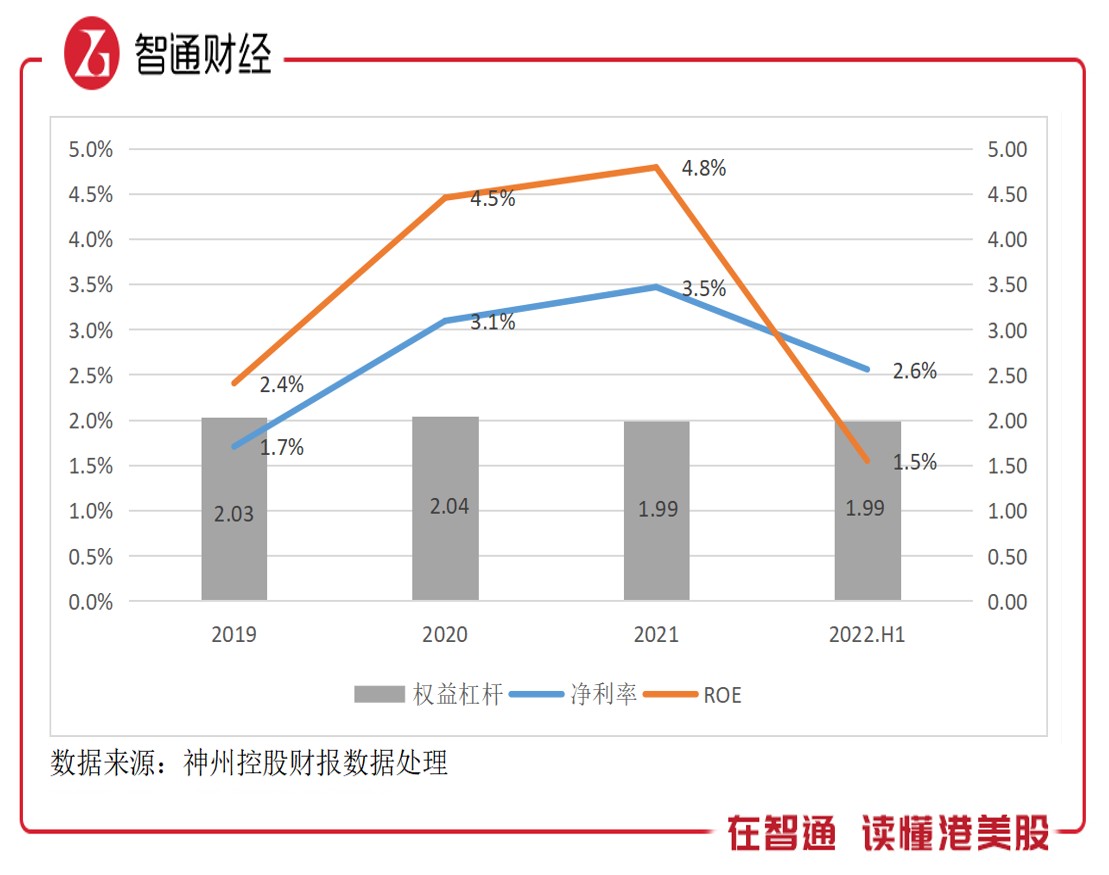

神州控股每年都会分红,股利支付率在20-40%之间,但低ROE水平显得分红微不足道。从历年收益看,ROE有提升的趋势,2021年为3.5%,今年上半年为1.6%,即便如此,收益率水平连物业租金收益都比不上。实际上,该公司杠杆并不低,50%负债率,2倍的权益杠杆,主要原因是业务净利率比较低。

业务资产利润率低下,跟该公司的资产利用有着莫大的关系,正如上文所言,大部分资产具有投资属性,而除了投资物业及理财产品有稳定收益外,其他资产可能有减值风险。其中跟业务紧密联系的应收类及合同资产,每年都产生巨额减值损失拨备,不断吞噬着资产值,这也导致了投资者对该公司运营的不信任。

综合看来,神州控股利润表确实很好看,收入及利润历年都表现强劲,特别是大数据业务,新增长点,故事还可以说的很长远,吸引长期主义投资者,然而在华丽外表下,却有着不一样的资产负债表及现金流量表。真相往往掌握在少数资深投资者手中,神州控股在过去两年跌超50%,但寻底之路仍是漫漫长途。