金融行业对外开放节奏不断加快,又有新的外资独资券商即将诞生!

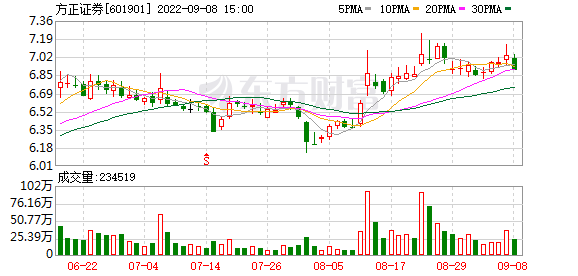

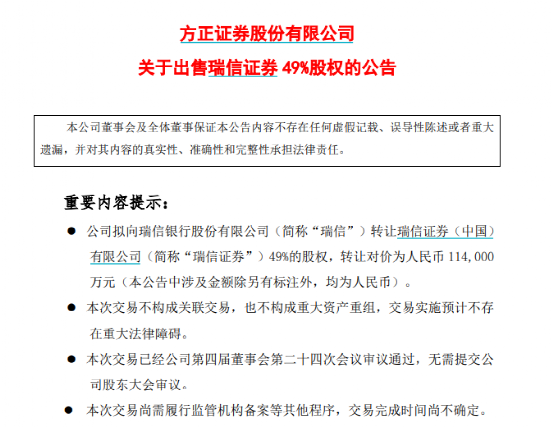

9月8日晚间,方正证券公告称,拟向瑞信银行股份有限公司转让瑞信证券(中国)有限公司49%的股权,转让对价为11.4亿元。

对于转让股权的理由,方正证券表示,系“为盘活公司资产,合理配置资源,提高资金使用效率”。如此次股权转让能够顺利进行,瑞信证券将成为继摩根大通、高盛高华后的第三家外资独资券商。

49%股权作价11.4亿

方正证券准备出售瑞信证券剩余股权的消息由来已久,近期靴子终于落地。

早在2021年12月,方正证券就曾表示,将出售参股公司股权,账面价值总值约为25.21亿元,其中价值较大的股权标的包括南粤银行、盛京银行和瑞信证券。其中,方正证券持有瑞信证券49%的股权,瑞信证券注册资本为10.89亿元。

根据中联资产评估出具的评估报告,截至2021年底,瑞信证券的股东全部权益评估价值为23.25亿元,增值率为53.38%,49%股权对应评估价值为11.39亿元。

以该评估结果为基础,方正证券和瑞士信贷协商确定最终股权转让对价为11.4亿元。此次股权转让完成后,瑞士信贷将持有瑞信证券100%股权,方正证券不再持有瑞信证券股权。

9月8日当日,方正证券召开董事会,通过了过《关于出售瑞信证券49%股权的议案》,同意向瑞士信贷转让瑞信证券49%股权并签署《股权转让协议》。

不过,该次交易尚需在证监会完成备案程序,尚需向瑞士金融市场监督管理局呈递通知,且该局未出具反对意见。

按照股权转让协议约定的价格调整机制,方正证券预计收回股权转让金10.88亿元,如交割日在今年年底前,该次股权转让将增加方正证券2022年度净利润约2.9亿元。方正证券称,通过该次股权转让收回现金,有利于公司合理配置资源,提高资金使用效率。

值得一提的是,此次“官宣”中方正证券还透露了瑞信证券2022年上半年的业绩:截至2022年6月30日,瑞信证券实现营业收入1.32亿元,亏损1.04亿元,系上半年25家亏损券商之一。

多年谋求全资控股

预计发力财富管理

公开信息显示,瑞信证券为方正证券与瑞士信贷在2008年共同投资设立,由于外资比例受限,方正证券持有合资券商的66.7%股权,彼时合资券商的名称为“瑞信方正证券”,注册资本为8亿元。

2018年4月,证监会公布《外商投资证券公司管理办法》,结合之前正式宣布的进一步扩大证券业对外开放的安排,境外股东持有证券公司的股权比例放宽至51.00%。

在政策放开后,瑞士信贷以非公开协议方式单方面向瑞士方正证券增资,增资完成后持股比例由33%提高到51%,瑞士信贷成为瑞信方正证券的控股股东;方正证券放弃增资权,持股比例降低至49.00%。2020年4月,证监会核准瑞士信贷成为瑞信方正证券主要股东、控股股东,实际控制人。

瑞信大中华区首席执行官杜英树称,瑞信在持续推进全资控股中国证券合资公司的努力,截至目前一切进展顺利。中国是瑞信亚太乃至全球战略的重要组成部分。瑞信不仅将中国视为具有巨大发展潜力的市场,更是为合作和互赢提供机遇的重要市场。

瑞信中国区首席执行官胡知鸷则表示,“我们的合作伙伴已经接受了我们全资控股证券合资公司的提议,对此我们倍感喜悦。我们将继续投资在华布局,深耕中国市场,推动瑞信本土化战略的顺利落地。”

在业务范围上,瑞信证券可从事的经营范围为:证券承销与保荐;证券经纪;证券投资咨询;证券自营。其中尚缺资产管理牌照。

近期,瑞信亚太区财富管理业务主管马杰明(Benjamin Cavalli)接受媒体采访时表示,瑞信集团的目标是“在获得证券合资公司完全所有权的基础上,开始在中国提供财富管理服务”,预计启动时间不晚于第一季度。

值得关注的是,今年4月,瑞信证券原总经理涂雷离任,原投资银行和资本市场部负责人邱若非成为新任总经理。近期,市场曾有关于瑞信多名高层流失的报道,并称证监会通知瑞信将推迟现场检查,直至填补空缺。瑞信必须先接受现场巡查,才会获准开展境内财富管理业务。

马杰明指出,尽管瑞信中国证券投资项目由于员工离职等因素而推迟,但公司已经更换部分高管,并开始招聘更多员工。

外资比例不断提升

在此次方正证券脱手全部股权后,瑞信证券将成为继摩根大通、高盛高华后的第三家外资独资券商。

2021年8月,摩根大通(JP Morgan Chase)受让其他5家内资股东所持股权,全资控股摩根大通证券100%股权,这使得摩根大通证券将成为中国第一家外资全资控股的证券公司。

2020年3月,高盛高华外方股东由高盛(亚洲)变更为高盛集团,并增持其股权至51%,高盛高华正式成为外资控股券商。2021年10月,高盛宣布收购尚未拥有的高盛高华股权,于次月完成股权变更的工商登记,高盛高华成为第二家外资全资控股券商,注册资本也提升至27.86亿元。

此外,今年4月,汇丰银行宣布已完成其增持中国内地合资证券公司汇丰前海证券有限责任公司39%股权的交易,将持股比例从51%提高至90%。前海金控的持股比例则将由过去的49%,降至10%。

与此同时,谋求国内券商牌照的外资机构也在不断增加。

2021年4月,法国巴黎银行申请设立证券公司,材料获得证监会接收。2021年7月,证监会接收三井住友金融集团的《证券公司设立审批》材料。2021年8月,渣打银行(香港)有限公司的证券公司设立审批获得证监会受理。2021年12月,证监会接收花旗环球金融控股有限公司递交的证券公司设立审批材料。

兴业证券研报指出,未来随着外资券商持续扩容,短期内可能会加剧行业竞争,但长期来看有望发挥“鲶鱼效应”,推动国内券商提升自身竞争力,逐步与国际市场接轨。同时外资券商在产品研发、业务创新等方面为国内证券业注入活水,有助于加快本土证券业的改革创新速度,进一步完善业务链。

(文章来源:中国基金报)

文章来源:中国基金报