智通财经APP注意到,债券投资者开始减持美国国债,以应对可能发生的政府违约。在他们看来,美国政府违约的可能性很小,但可能对全球金融市场造成巨大冲击。

美国财政部上月触及31.4万亿美元的借款上限。除非国会提高或暂停这一上限,美国政府可能会开始拖欠支撑全球金融体系的债券,这些债券被认为是最安全的投资之一。

一些债券经理已开始调整对美国国债的短期敞口,以避免政府可能耗尽偿债能力期间的损失。为潜在的违约做准备是一件棘手的事情,部分原因在于财政部将从4月份申报所得税的美国人那里获得多少收入是不确定的。

高盛集团旗下资产管理部门正在尽量减少可能受到政治僵局影响的美国国债敞口。

高盛资产管理公司(GSAM)负责公共投资的首席投资官Ashish

Shah表示,"你必须考虑你拥有什么工具,多长期限。"该公司管理着超过2万亿美元的资产。“仅仅因为你拥有短期国债这样的金融工具,并不意味着你可以坐在那里等着它到期——你可能想要卖出它。”

Shah表示,在借款谈判可能扰乱市场的长期动荡时期,投资者需要积极管理自己的头寸,“美联储的加息路径使形势进一步复杂化。”

上个月,美国财政部长珍妮特·耶伦表示,政府只能在6月初之前偿还债务,而不提高上限,但一些分析师预测,政府将在第三或第四季度耗尽现金和借贷能力。国会预算办公室警告说,这可能发生在7月至9月之间。

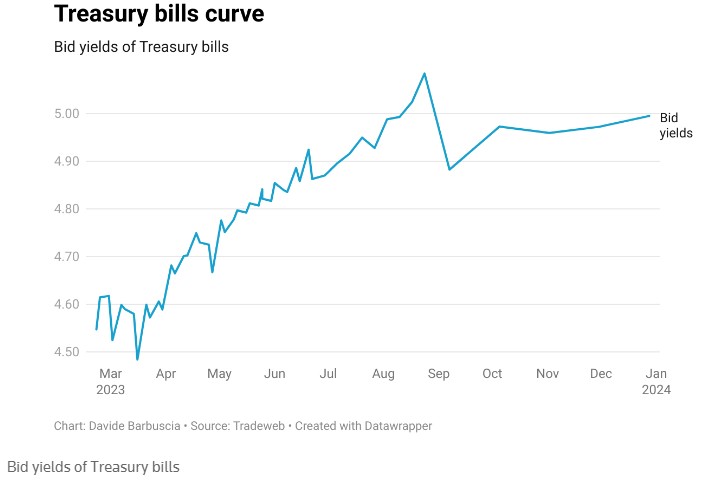

美国国库券收益率曲线显示,投资者对持有8月到期债券的回报率要求更高,这表明美国国库券被认为比其他到期债券风险更高。

瑞信驻纽约的利率交易策略主管Jonathan

Cohn表示,8月中旬美国国库券收益率与隔夜指数掉期利率(OIS)息差扩大,反映出届时到期的国库券错失兑付的风险较高。"(美国公债曲线)在8月中旬之前明显出现弯道,届时最新一批6个月公债将到期。"

过去10年围绕债务上限的僵局基本上都得到了解决,没有引发重大金融动荡。但在美国众议院占微弱多数的共和党议员可能会拒绝与民主党总统拜登妥协,这反过来可能会扰乱市场。

债券投资者正面临所谓X日的不确定性,即政府无法再偿还债务。实际违约被认为是概率低但潜在影响大的事件。这可能会在全球市场引发冲击波,并提高美国政府和企业的借贷成本。

Columbia Threadneedle高级利率策略师Ed Al-Hussainy表示,“违约的概率非常低,但我愿意告诉我的客户避开6个月期限的美债……这可能是我们接近这一局面的最具体方式,”

Al-Hussainy表示投资者还可以买入日圆,因为美国违约可能会挑战美元的避险地位,并刺激投资者寻求其他货币的保护。