3月31日,中国生物制药(01177)发布2022年财报,全年实现营收、净利双增。然而,良好的财务数据不仅没能如愿带来股价上涨,反而引发资金出逃:财报发布后的下一个交易日,公司沽空比率达到42.28%,当日股价跌幅为4.55%。

过去的一年中,受到疫情反复、美联储加息等因素影响,医药板块在二级市场的热度明显降温,各个投资机构的态度也变得更为谨慎。

截至4月12日收盘,中国生物制药股价已回升至4.47港元,完全消化了此前跌幅。作为一家正从仿制药向创新药转型的药企,目前公司估值仍处于历史低位,并未因创新药“光环”而带来估值的明显提升。

随着2023年医疗需求恢复,医药板块有望迎来更加理性的逐步复苏。未来中国生物制药是否还有更大的成长空间,被投资者们寄予厚望的创新药板块究竟有几分实力,本文将一一探究。

净利不及预期 创新药收入进一步增长

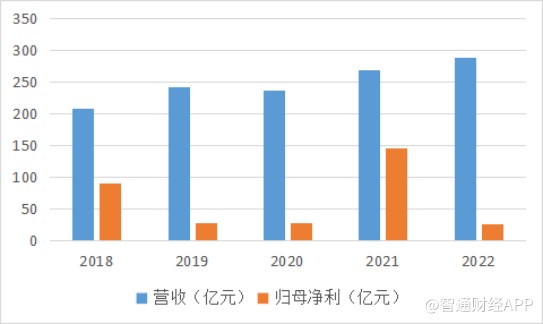

据智通财经APP了解,从过往业绩来看,中国生物制药营收增长态势较为稳定,但净利润波动较大。具体而言,2021年公司归母净利润达到146亿元,主要来自于其持股的新冠疫苗企业“北京科兴中维新冠疫苗”的贡献(其中科兴中维带来136.3亿元的盈利)。

而时至2022年,因新冠疫苗销量大幅下滑,科兴中维转盈为亏,拖累中国生物制药集团应占联营公司及一家合营公司亏损约人民币15,298万元,扣除相关税项及非控制权益约3,327万元后,联营公司及一家合营公司实质股东应占亏损共约11,971万元。

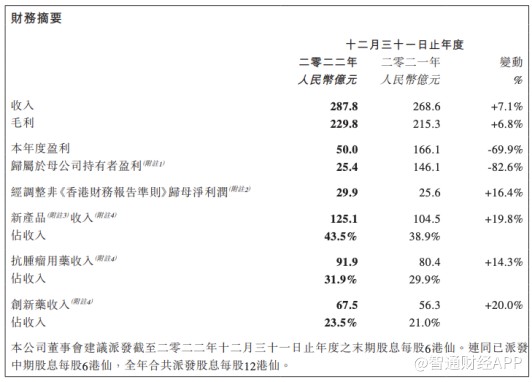

据财报披露,中国生物制药在2022年实现营业收入287.8亿元,同比增长7.1%;归母净利润25.44亿元,同比下降82.59%;经调整归母净利润29.9亿元,同比增长16.4%。尽管营收有所增长,但归母净利润不仅低于2020年的27.71亿元,也低于疫情前2019年的27.62亿元。

而横向对比,尽管2022年医药行业整体增长承压,在披露了财报的125家A股医药生物公司中仍有111家公司实现盈利,占比近九成;六成公司实现营收、归母净利润双增。

据了解,公司利润有所增长,部分受益于一系列降本增效措施。2022年,公司销售管理费用率由去年同期的47.3%降至43.7%,同比下降3.6个百分点;营销总人数增长2500人,主要企业人均营销产出同比增加5%左右。在采购方面,正大天晴通过推行集中采购协同谈判,去年实现降本增效1.9亿元。

值得一提的是,中国生物制药虽是靠仿制药起家的传统药企,近年来其转型创新药的努力已初显成效,收入和成本两方面的数据都从侧面佐证了这一点。2022年公司研发投入为44.5亿元,较上年增加逾6亿元,占总收入比例增至15.5%,其中创新药及生物药研发投入占比约75%,投入金额同比增加约19%。

据智通财经APP了解,报告期内,公司创新药板块步入收获期,年内创新药净收入达67.5亿元,同比增长20%,占总收入比例提升至23.5%。然而,从市场反应来看,目前公司市盈率仍处于30以下,想凭借创新药迎来价值重估仍有很长一段距离。

创新药板块还缺点“想象力”?

2022年,中国生物制药确定了“2030年成为全球药企TOP30,销售收入达到千亿港元”的目标,由仿创结合全面转向聚焦创新药、生物药研发,研发管线逐步聚焦在肿瘤、肝病、呼吸等领域。

据智通财经APP了解,从收入结构来看,中国生物制药的营收分布较为均匀,其中抗肿瘤用药2022年收入91.9亿元,同比增长14.3%,占营收比为31.9%;外科/镇痛、肝病两大领域收入占比分别为17%、13.3%,同比增速则分别达到2.8%和15.4%。最后,呼吸感染、心脑血管和其他领域收入占比分别为10.2%、9.4%和18.2%。

在公司重点聚焦的肿瘤领域,明星产品福可维(盐酸安罗替尼胶囊)获批第五个适应症分化型甲状腺癌,2018年到2022年收入复合增长率达到39%;安尼可(派安普利单抗)于2021年获批上市,近两年复合增长率高达119%。

在肝病领域,异甘草酸镁注射液2022年销售额超20亿,同样是一款商业化表现优异的创新药。

在集采方面,中国生物制药旗下年收入5亿元以上的仿制药产品(独家产品除外)均已纳入集采范围,公司方面表示,尚未纳入集采范围的仿制药存量业务已经见底,集采风险基本出清。

2022年第七批国家药品集采中,中国生物制药11个竞标品种共有9个中标,是中选品种最多的上市药企之一,且中标品种多为新上市产品。同年,公司新产品(五年内上市的产品)收入125.1亿元,同比增长19.8%,占营收比43.5%。

其中,公司旗下正大天晴所中标的肝癌一线仑伐替尼靶向药降幅高达97%,未来面临激烈的竞争压力,利润总额将受到一定压力。

从产品储备与研发管线布局来看,目前集团共有在研产品103个,其中53个抗肿瘤用药、12个肝病用药、26个呼吸系统用药、12个外科/镇痛用药,共涉及1类创新产品58个。抗肿瘤管线共有46个创新药品种进入临床阶段,其中艾贝格司亭α注射液、TQB2450等新品已提交上市申请,有望今年获批。

中国生物制药预计,未来三年(2023年-2025年)四大优势领域将有11个创新药获批上市,四十余款在研创新药有机会在2030年或之前上市;到2027年,创新药和仿制药收入将持平,2030年创新药收入占比有望达到六成。

商业化能力已然得到验证,公司创新药布局仍不受市场看好的原因,在于中短期内缺乏重磅的明星单品。

目前,公司的主力产品福可维(盐酸安罗替尼胶囊)2021年国内销售额就超过40亿元,已有三线非小细胞肺癌、三线小细胞肺癌、软组织肉瘤、甲状腺髓样癌等共5个临床使用适应症获批。替尼类药物属于抗信号传导类的抗肿瘤药物,在我国第一代至第三代均有销售。尽管在替尼类药物中安罗替尼属于第三代多靶点作用药物、优势较为明显,但从理论上来讲,替尼类药物不能从根本上去除肿瘤细胞,只能抑制肿瘤细胞生长,随着时间推移,仍会产生耐药性问题。

安尼可(派安普利单抗)则属于更为“内卷”的PD-1赛道,通过与康方生物的合作,中国生物制药得以涉足这个市场。上市之时,安妮可这款产品已经是国产第五款PD-1商业化产品,来得稍微晚了一些。目前,派安普利单抗还有非小细胞肺癌等多个适应症处于申请或临床阶段,虽然仍有一定发展潜力,但在市场天花板的限制下,并没有太多的想象力。

据智通财经APP了解,在国内药物研发中,大多药企扎堆抗肿瘤领域,PD-1、替尼类药物都属于研发“红海”。随着未来国内靶向药物数量的增加、集采带来的降价压力,未来抗肿瘤药物竞争的重点将逐渐转向疗效、耐药性、安全性等领域。

小结

从基本面来看,中国生物制药正在加快向创新药转型的脚步,但作为公司业绩中最大的看点,目前公司的创新药板块既不是同类企业中进展最快的,也缺乏足够有影响力的重磅单品,短时间内仍难摆脱市场对公司“传统仿制药企”的定位。

从更长远的时间维度来说,公司营收增速与现金流较为稳健,未来研发进展披露与转型进程有望成为潜在的股价催化因素。