尽管标普500指数已进入技术性牛市,但华尔街大行对美股前景的看法却不尽相同。尽管高盛看好标普500指数的走势并上调了对该指数在2023年底的目标点位,但摩根士丹利则坚持认为,未来企业盈利增长还会进一步减速,且人工智能(AI)非但不会出手相助、反而会对利润率构成压力。

大摩依旧悲观:标普500指数到年底将跌10% AI或令利润率承压

华尔街知名空头、摩根士丹利策略师Michael

Wilson坚持其看空美股大盘的观点,并在近期的报告中进一步强调企业盈利衰退将持续的观点。他对标普500指数在今年年底时的目标点位为3900点,较周一收盘点位4338.93点有逾10%的下跌空间。

Michael

Wilson表示:“随着标普500指数较去年10月低点上涨了20%,越来越多的人宣布熊市正式结束。但由于我们对2023年的盈利预测,我们不同意这种观点。”“虽然我们在六个月前对标普500指数2023年每股收益的预期也低于市场共识预期,但这种差距在今天变得更大了,因为我们进一步下调了对标普500指数2023年每股收益的预期,而华尔街其他机构和买方则上调了预期。”

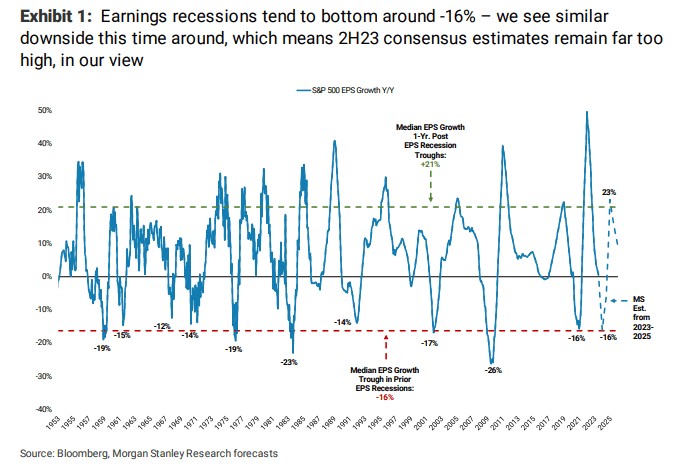

他指出,在过去70年里,美股盈利增速通常在极度接近-16%的地方触底,“这正是我们预测的2023年的降幅”。他补充称:“历史分析表明,盈利衰退不太可能在目前的水平上停止或逆转。”

Michael

Wilson表示:“美股正处于盈利周期的萧条期,但这种动态尚未在18个月前开始的熊市中体现出来,而且主要与利率上升有关。”“随着高息环境下通胀率持续下降,利润率和收入将迅速下滑。”

Michael

Wilson指出,许多投资者正在做出两个可能存在风险的关键假设:首先,加息对经济增长的影响已经过去;其次,周期性消费品、科技和通信服务等领域去年都经历了盈利衰退,市场其他领域可能受到影响,但盈利增长仍会加速——事实上,盈利增长重拾速度现在已成为共识预期。

对于以上两个假设,Michael

Wilson坚决反对。他表示:“我们认为,这种共识存在主要是因为,一些大公司对2023年下半年更加乐观,此外,AI及其对经济增长和生产力的意义创造了新的兴奋点。”“个别企业无疑将在今年通过增加AI投资实现加速增长,但我们认为,这不足以彻底改变周期性盈利整体趋势的轨迹。相反,美股企业近期收入增长持平或放缓,仍决定投资AI的企业可能会面临进一步的盈利压力。”

高盛看多美股 美银内部意见不一

高盛首席美国股票策略师David

Kostin对美股未来走势持乐观态度,他将标普500指数2023年预期从4000点上调至4500点,较目前水平有5%的上涨空间。

David

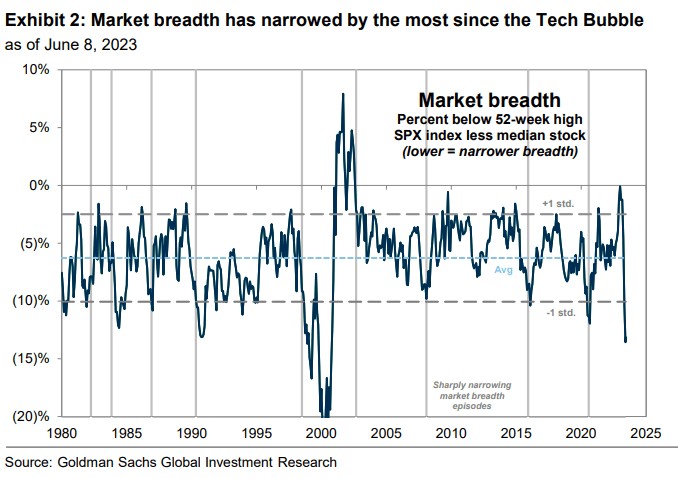

Kostin表示,标普500指数近期的这一涨势预计将扩大到科技股以外,因为“之前大幅涨幅大幅收窄之后,市场将对科技股进行更广泛的估值重估”。他指出,事实上自1980年以来,该指数已经出现了九次类似调整,随后其他股票出现追赶,最终使标普500指数受益。

这位策略师还将标普500指数的2023年每股收益预期维持在224美元,超过华尔街分析师普遍预期的206美元,并表示这一每股收益预测基于美国经济“软着陆”假设——该行经济学家预计美国未来12个月出现经济衰退的可能性只有25%。

对于美股后续仍将上涨的逻辑,David

Kostin给出了两点逻辑支撑,除了经济衰退概率缩小给美股带来强劲的上涨动力之外,另一个理由是AI全面普及为企业利润增速提供重要支持。

他指出:“我们对AI提升生产力的预测数据表明,AI可能会在未来20年内将标普500指数年均每股收益(EPS)增速提升到大约5.4%,较目前的股息折现模型高出50个基点。按照目前的贴现率,这种额外的增长将使标普500指数的公允价值提高大约9%。”

高盛策略师的观点与美国银行首席策略分析师Savita Subramanian的预测相吻合。作为华尔街最悲观分析师之一的Savita

Subramanian一改此前看空美股的说法,称困扰美股的熊市已经正式结束,未来还有继续反弹的空间。Savita

Subramanian的分析显示,自1950年代以来的数据显示,在92%的时间里,标普500指数在实现超过20%的反弹后,在12个月内延续了上涨势头。

Savita

Subramanian认为,在快速加息周期之后,美联储有放松政策的余地,股票风险溢价可能开始下降。他表示:“美股将出现牛市的理由是,尽管利率正在上升,但围绕利率的波动性已经下降,处于技术性衰退但没有预期那么严重的盈利不确定性也有所下降,而对利润率敏感的公司正在削减成本。更何况,在加息一年多之后,美联储似乎准备暂停甚至停止收紧政策。”

不过,另一位美银策略师则持相反观点。去年以来华尔街预测最准确的分析师、美银策略分析师Michael

Hartnett仍坚持看空美股。他认为,美股上涨的逻辑站不住,最近“对第一季度经济衰退的恐惧”正在转变为“对第二季度金发姑娘的贪婪”。

Michael

Hartnett表示,利率上升和即将到来的流动性下降是债券、人工智能、科技股、欧盟奢侈品等多头在第三季度将面临的主要负面风险。另一点看跌因素就是“流动性的枯竭”。他此前曾表示:“在全球央行QT以及美国财政部TGA账户补充下,全球未来3-4个月将减少超过1万亿美元流动性,可能接近1.5万亿美元。”他还重申了看跌的重要因素,即未来12个月最大的“痛苦交易”是美国联邦基金利率达到6%、而不是3%。