今年迄今为止,由于通胀压力、融资限制和地缘政治紧张局势抑制了各地区和行业的交易活动,全球并购和股票上市正在经历10年来最糟糕的一年。今年上半年,并购和股票上市交易量同比下降了约1万亿美元。

与此同时,随着传统的夏季平静期即将到来,以及对经济衰退的担忧挥之不去,未来六个月可能会给华尔街带来更多痛苦。目前,为了应对经济衰退,华尔街各大行已经开始在削减奖金和裁员。

Jefferies EMEA投资银行业务主管Dominic

Lester表示:“交易正在被推迟,董事会在评估资产方面遇到困难,因此各方需要更长的时间来进行交易。”

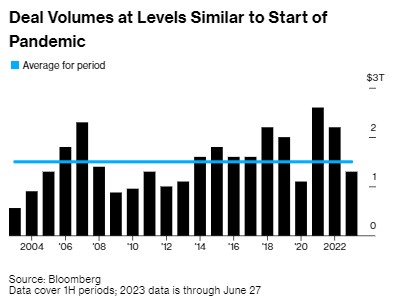

根据汇编数据显示,全球交易量上半年同比下降42%,至1.3万亿美元。不包括受新冠疫情影响的2020年,这是十年来同期的最低水平,低于平均水平。

由于缺乏廉价债务,以及与卖方在价格上存在分歧,私募股权收购活动正在萎缩。战略买家也没能挽回残局,因为政府干预力度加大,收购之路变得复杂。

在过去六周里,从价值100亿美元的卫星运营商SES SA和国际通信卫星组织(Intelsat

SA)合并谈判终止,到花旗(C.US)取消以70亿美元出售其墨西哥子公司,价值数百亿美元的并购不是停滞不前就是失败。其他悬而未决的交易,包括微软(MSFT.US)以690亿美元收购游戏制造商动视暴雪(ATVI.US),则面临着反垄断机构的阻挠。

IPO市场低迷

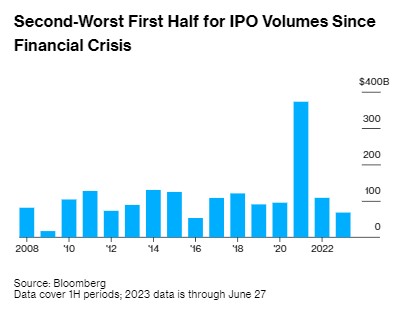

另外,汇编数据显示,年初至今IPO市场的情况几乎没有改善,在2023年前六个月,企业通过IPO仅筹集了680亿美元。这一数字同比下降了三分之一以上。自全球金融危机以来,只有2016年上半年出现了同比下滑。

拖累上市的因素与并购大致相同:对全球经济放缓的担忧,以及企业和投资者之间定价预期不匹配。

投资公司Ninety One驻伦敦的投资组合经理Stephanie

Niven表示:“‘房间里的大象’实际上是我们预计会出现经济衰退。衰退的时机具有挑战性,而且主要是由消费者主导的。这就是投资者保持谨慎的原因。市场本身并没有准确反映出经济衰退。”

尽管今年有些企业的IPO受到市场关注,但也没能改变整体市场的低迷现象,这其中包括德国网络托管集团Ionos

SE和意大利博彩公司Lottomatica group SpA。6月初,全球最大的天然纯碱生产商We

Soda甚至取消了其伦敦IPO的决定,并将其归咎于“投资者极度谨慎”。

美国银行德国、奥地利和瑞士股票资本市场主管Thorsten

Pauli表示:“IPO市场恢复正常需要10到15笔良好的交易。我们预计2024年交易的准备工作将有所复苏,但发行人必须在估值上保持合理。”

与2021年破纪录的5万亿美元以及此前的十年相比,今年的悲观情绪也形成了鲜明对比。在过去的那段时间里,低利率推动了私募股权收购,飙升的股价鼓励企业新股上市。

不过,今年还是出现了一些积极因素。

制药商对罕见病新疗法的追求,以及向清洁能源的转变,继续推动着医疗保健和大宗商品领域的交易。今年宣布的两笔最大的并购交易是辉瑞(PFE.US)斥资430亿美元收购癌症药物制造商Seagen(SGEN.US),以及黄金巨头纽曼矿业(NEM.US)以191亿美元收购澳大利亚竞争对手Newcrest

Mining。

“在动荡的市场中,规模确实很重要,”摩根大通全球并购业务联席主管Hernan

Cristerna表示,"来自旧经济、现金流为正的公司的交易具有明确的行业逻辑,这很有意义。"

与此同时,现金充裕的中东主权财富基金仍在全球寻找收购机会,以打造国家冠军企业,提高该地区的影响力。沙特公共投资基金(PIF)的交易清单涵盖了从飞机到高尔夫明星的所有领域,而卡塔尔投资局正在将投资范围扩大至欧洲以外的领域。

花旗EMEA并购业务联席主管Robin Rousseau表示:“中东地区出现大量并购活动。其中许多国家不仅对金融投资感兴趣,还渴望打造战略冠军。”

重心转向东方

对于股票资本市场的银行家来说,今年的市场亮点出现在了东方,今年全球通过IPO的融资约有一半来自中国。中国目前已经放松了对寻求海外上市的本土企业的限制,并修改了相关规则,以鼓励更多本土企业上市。农化巨头先正达集团本月获得了交易所650亿元人民币(90亿美元)IPO的批准,这使得这家今年全球潜在IPO规模最大的公司离完成上市又迈进了一步。

中东国家支持的上市公司也在吸引投资者。阿布扎比一直主导着波斯湾地区的上市活动,这主要归功于阿布扎比国家石油公司(ADNOC)天然气和海运物流业务的IPO获得了超额认购。

在欧洲,专注于能源转型的公司,如Thyssenkrupp

AG的Nucera氢能部门,正获得投资者的青睐进入IPO市场。另外,剥离和分拆交易正在帮助填补美国上市市场的空白。5月,强生(JNJ.US)的消费者健康业务Kenvue(KVUE.US)完成了美国市场自2021年以来规模最大的上市交易。

普华永道会计师事务所合伙人兼IPO服务主管Mike

Bellin表示:“2023年下半年肯定会有其他IPO交易,市场还没有关闭,好公司总是可以上市的。与我们交谈的许多公司都认为2024年会是更好的机会。”

大行缩减交易规模

但这些好消息还不足以阻止华尔街大行采取激烈行动以应对交易量的大幅下降。

摩根大通(JPM.US)、花旗(C.US)、高盛(GS.US)和摩根士丹利(MS.US)等大行都在今年开始在其投行部门进行裁员,而像Lazard(LAZ.US)等并购专家也在裁减工作岗位。

裁员影响到了从董事总经理到初级员工的各个级别的员工。尽管部分银行希望有选择地招聘人才,以吸引离开竞争对手的人才,但就业市场依然充满挑战。