达美航空(DAL.US)将于7月13日(周四)公布2023财年第二季度业绩。据了解,该公司是美国领先的航空公司之一,也是旅游业复苏的大赢家。在全球旅游业前景改善以及消费者面对通胀压力的韧性的推动下,达美航空股价在过去12个月上涨了60%。随着该公司第二季度收益报告的临近,本文将从行业需求环境、公司成本结构和估值方面进行讨论,看看达美航空是否值得持有。

需求环境持续改善

评估过去几年美国运输安全管理局(TSA)检查站安检数量将有助于投资者了解航空旅行行业的现状。据悉,在独立日周末到来之前,美国TSA曾预计,在6月29日至7月5日期间,将对1770万名乘客进行创纪录的安检。而根据TSA公布的最新数据,在截至7月5日的一周内,1753万名乘客通过了安检,这表明该机构最初的预测是准确的。此外,该机构数据还显示,今天对航空旅行的需求已完全恢复到疫情前的水平。

图1

此外,近几个月的几项消费者调查确凿地表明,尽管面临通胀压力和经济衰退风险,许多美国人在后疫情时代仍优先考虑旅行。要知道,正常情况下,在失业风险增加等不确定的宏观经济条件下,今年的旅游需求将放缓是合理的。

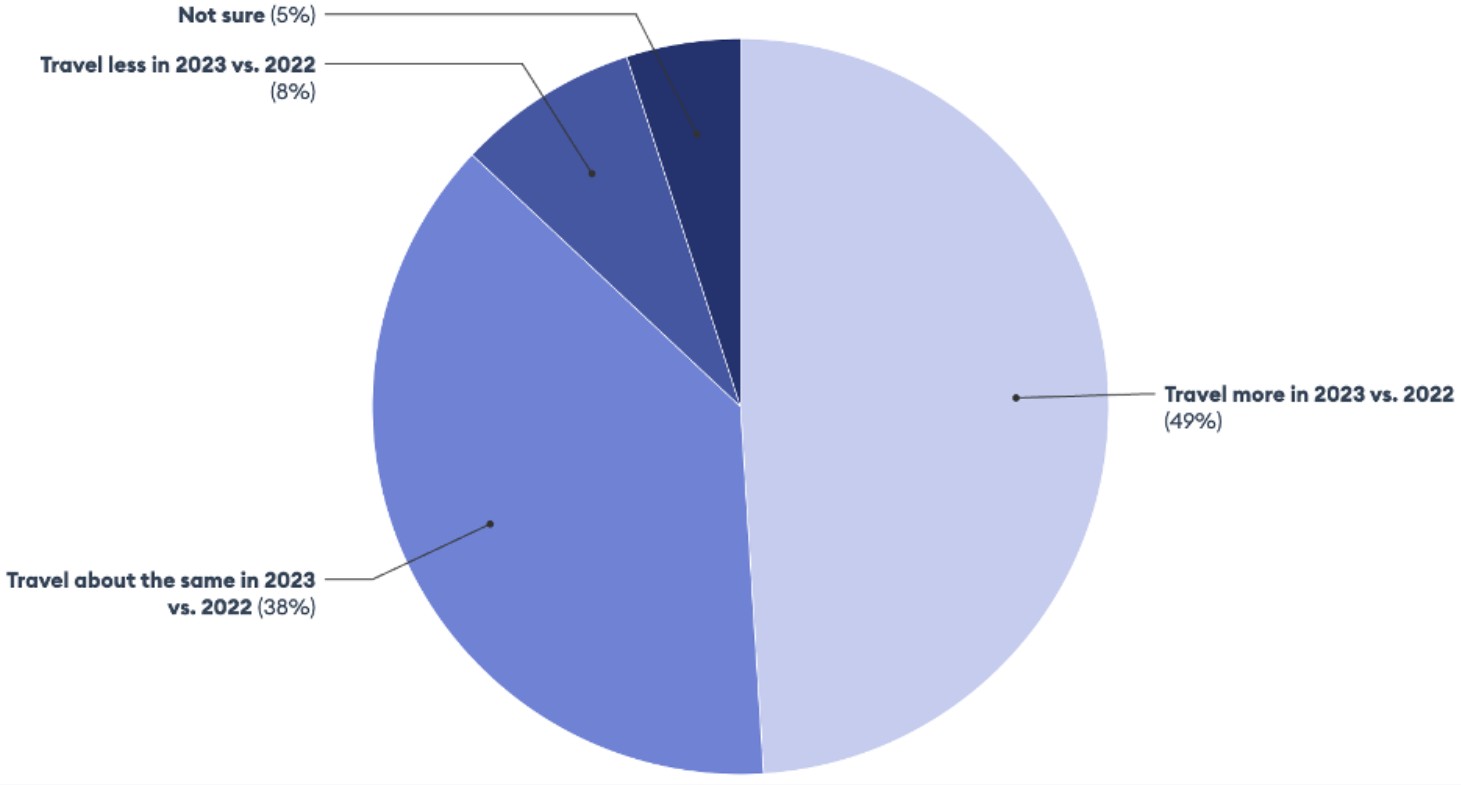

但令人惊讶的是,到目前为止情况并非如此,这归结为几个原因,其中包括希望弥补2020年和2021年失去的旅行计划,雇主提供的在旅行中工作的灵活性越来越大,以及优先考虑体验而不是物质享受的日益流行。据一项调查发现,近一半的美国人计划在2023年更多地旅行,而38%的受访者预计2023年的旅行次数与2022年一样多。

图2

因此,深入研究这些调查结果就会发现,美国人不仅雄心勃勃地想要在今年更多地旅行,而且还在做出战略决策,让自己能够更多地旅行。例如,45%的受访者计划增加今年的旅行预算,以应对高通胀,而其他人则采取不同的措施,如在淡季旅行,去更便宜的目的地旅行,住在便宜的酒店,以对抗通胀,同时仍在继续他们的旅行计划。

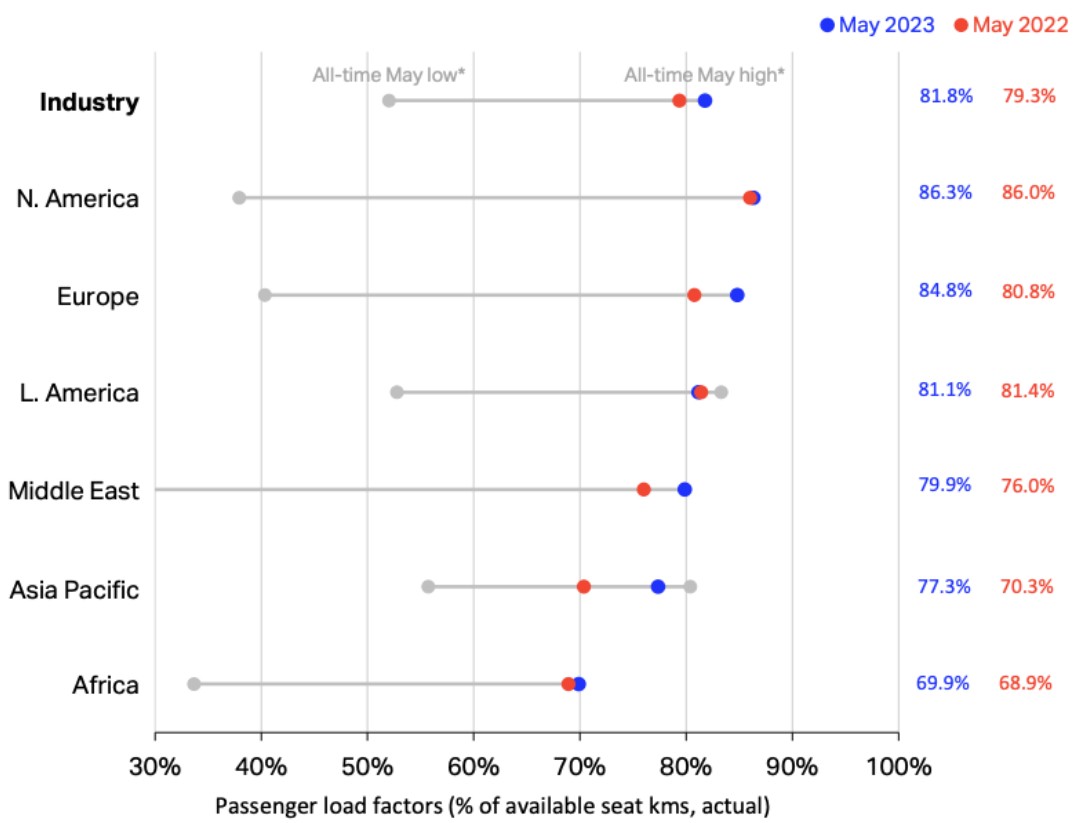

据国际航空运输协会5月份的数据显示,与2022年5月相比,除拉丁美洲外,所有地区的客座率都有所改善,其中北美地区的客座率最高,欧洲紧随其后。

图3

因此,基于对航空旅行需求持续强劲的预期,客座率将随着时间的推移继续改善以及航空旅行的需求环境支持达美航空未来几个季度的收入增长。除此之外,还需关注达美航空在即将发布的收益报告中寻找管理层的评论,为达美航空如何从这种有利的需求环境中受益增添色彩。

届时,投资者会将欢迎对某些细分市场的需求趋势进行讨论,尤其是商务旅行细分市场,原因是商务旅行的显著复苏或许是推动达美航空股价从现在开始大幅上涨的催化剂。

关注达美航空公司的成本

由于管理成本对达美航空的持续盈利能力起着至关重要的作用,因此应密切关注该公司的成本结构。几年前,航空公司不得不积极筹集资金,以度过疫情的冲击,疫情提高了航空业的债务水平已经不是什么秘密。如今,大多数航空公司都在努力应对债务负担,这使得这些公司有效管理其成本基础变得更加重要。

作为一家长期债务接近190亿美元(2019年长期债务为80亿美元)的公司,达美航空需要实现成本效益,以便在未来的危机中保持良好的清算,以避免对其财务健康造成另一次打击。

据了解,达美航空第一季度非燃料成本同比增长4.78%,而即将发布的收益报告将揭示这一趋势是否在第二季度继续或好转。但总体而言,过去几个季度,美国航空公司被迫支付更高的工资,以留住和吸引飞行员和其他员工,这对运营利润率构成了压力。

如下图所示,从2020年第一季度到2023年第一季度,每可用座位英里的工资和工资急剧增加,随着通胀压力的持续存在,这一趋势可能会在今年下半年继续下去。

图4

随着达美航空的第二季度财报即将公布,投资者应该关注管理层对薪酬趋势的评论,以衡量该公司在未来几个季度享有更高营业利润率的能力。

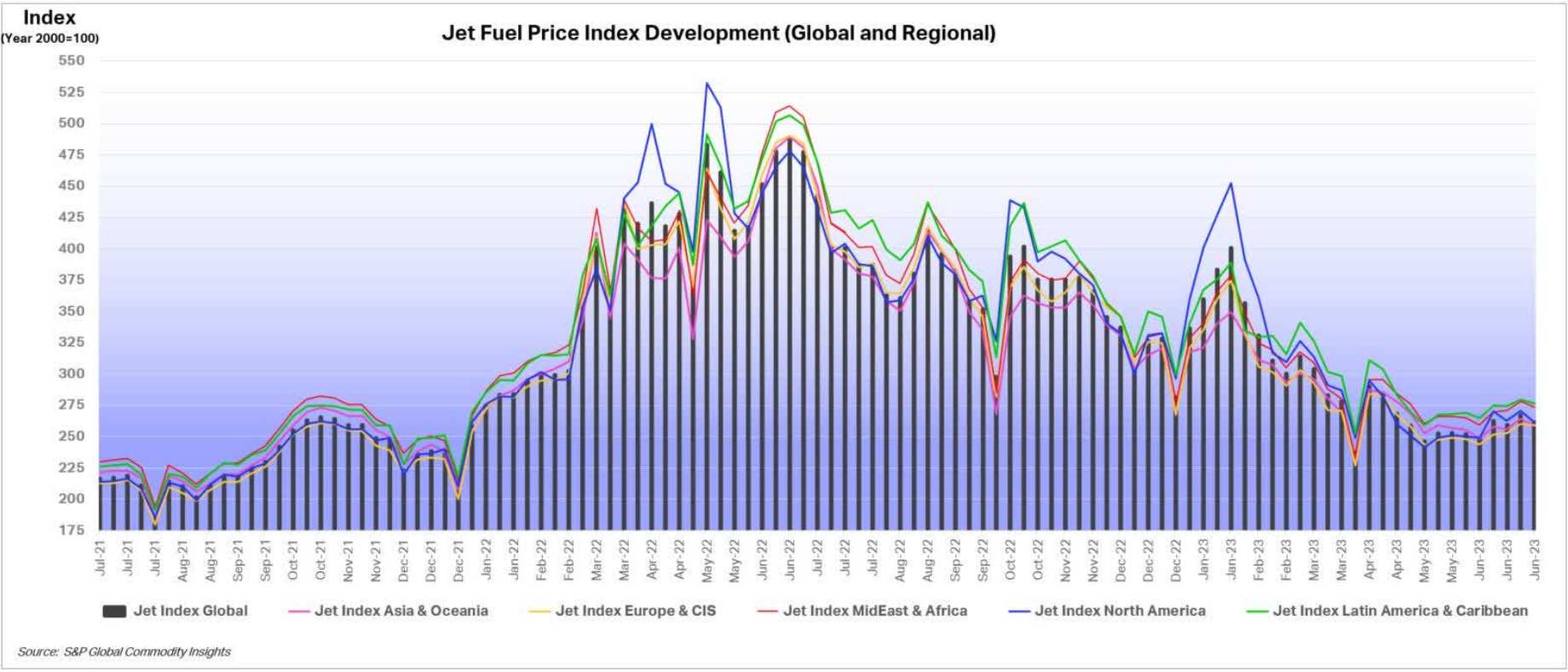

此外,今年的燃料支出可能会下降,这是一个令人鼓舞的迹象。根据国际航空运输协会的最新数据,截至6月30日当周,北美地区的航空燃油成本平均为每桶98.32美元,较上年同期显著下降了32%。如下图所示,自今年年初以来,全球航空燃油价格一直在稳步下降。

图5

随着航空燃料成本的下降,达美航空的成本基础将显著改善。管理层可能会在即将召开的财报电话会议上更多地阐述燃料成本和对冲活动。

关于达美航空股票估值的思考

成长型投资者通常更喜欢用现金流模型来估计所关注的公司的内在价值,但历史市盈率可以而且将会为任何给定时间的公司估值水平提供有价值的见解。虽然一家公司的估值水平完全有可能发生永久性的变化,但每家公司都有一个独特的正常估值范围。

如今,达美航空似乎脱离了其历史平均市盈率——这可能是好是坏,取决于你如何解读。为了更好的可比性,在下文研究中没有包括2020年和2021年的市盈率,以消除与新冠疫情相关的中断的影响。

表1

当前,达美航空的TTM市盈率为16倍,这表明该航空与最近的情况有所不同。话虽如此,达美航空正走在复苏的道路上,与过去12个月相比,其收益可能会以更快的速度攀升,9的预期市盈率解释了这一点。此外,从市场对达美航空最新业绩的反应来看,该公司公布第二季度业绩时,该股股价似乎不太可能出现大幅波动。

图6

但由于达美航空可能会提高其全年盈利预期,该股这次可能会有更大的变动。6月初,国际航空运输协会将全球航空公司的利润预期从47亿美元上调至98亿美元。

总结

总的来说,投资者应该关注达美航空的几个关键领域,比如航空业宏观经济前景的改善、最近的旅游趋势以及公司成本结构的变化。此外,从历史估值的角度来看,达美航空的估值似乎并不高,但该公司的估值也不低。虽然现在还没有理由让投资者套现获利,但今天买进达美航空的股票需要更好的安全边际。