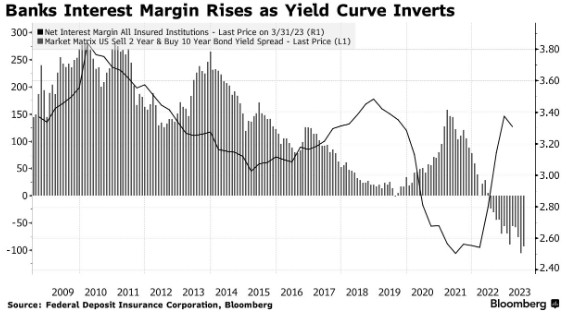

智通财经APP注意到,在华尔街的一些角落里,传统观点认为,银行以短期利率借入资金,并发放长期贷款,因此当收益率曲线倒挂时,银行的利润率就会受到挤压,最终导致信贷紧缩。富国银行戳穿了一个流行理论的漏洞:即收益率曲线倒挂会损害贷款机构,并最终导致经济衰退。

然而,在美国国债收益率曲线的一个关键部分首次倒挂近16个月后,大银行的业务正在蓬勃发展。尽管美联储大幅加息帮助击垮了一些地区性银行,但摩根大通(JPM.US)周五公布了创纪录的利润,其一些主要竞争对手也公布了强于预期的贷款收益。

杰米•戴蒙(Jamie Dimon)和其他银行家没有被收益率曲线倒挂击倒,而是从更高的利率中受益。摩根大通本季度净息差从去年同期的1.8%升至2.6%。备受市场关注的净利息收入(NII)二季度为219亿美元,同比增长44%,市场预期为210亿美元。

过去10年,当美联储加息时,银行的净息差会有所改善。这是因为,与向借款人收取的利率相比,大型银行提高存款利率的速度要慢得多,这使得它们的利润率更高。

那么,为什么从历史上看,收益率曲线倒挂往往预示着经济衰退呢?毕竟,在过去7次美国经济衰退之前,曲线上一个备受关注的部分——3个月期和10年期国债收益率之差——每次都出现倒挂。

当短期借贷成本高于长期利率时,这表明美联储的政策已经变得过于严格。它使经济容易受到意外冲击,就像新冠疫情期间的情况一样。

但正如银行收益显示的那样,曲线本身并不会导致衰退。