7月20日,张坤管理的易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选4只基金公布了2023年二季报。数据显示,截至今年二季度末,张坤管理的产品规模均有不同程度缩水,总规模776亿元,较上季度末的889.42亿元下滑了113.42亿元,该数据距离张坤管理产品总规模的历史高点——2021年6月底的1344.78亿元已缩水568.78亿元。

其中,易方达蓝筹精选二季度末规模为491.94亿元,相较于一季度末的562.09亿元缩水70.15亿元;由易方达中小盘转型而来的易方达优质精选,二季度末规模为167.27亿元,较一季度末的189.71亿元缩水22.44亿元;易方达优质企业三年持有二季度末规模为67.73亿元,相较于一季度末的84.39亿元缩水16.66亿元;易方达亚洲精选规模为49.05亿元,较一季度末的53.23亿元缩水4.18亿元。

上半年,易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选,份额净值增长率分别为-10.90%、-11.59%、-11.00%、-5.46%。

二季度,张坤管理的四只产品股票仓位基本稳定,并对持仓结构进行了调整,个股方面仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

其中,易方达蓝筹精选和易方达优质精选均增加了消费等行业的配置,降低了科技等行业的配置;易方达优质企业三年持有在增加消费等行业配置的同时则降低了医药等行业的配置;易方达亚洲精选调仓相对特别,它增加了科技等行业的配置,降低了消费等行业的配置。

易方达蓝筹精选:单季度缩水70亿 持有港股市值超200亿

具体来看,张坤管理的四只基金中规模最大的一只——易方达蓝筹精选,该产品今年二季度末规模为491.94亿元,相较于一季度末的562.09亿元缩水70.15亿元,是四只产品中规模下降最多的产品。与之相对应的,是其净值同期下滑10.90%。

值得注意的是,截至二季度末,该产品通过港股通交易机制投资的港股市值为200.51亿元,占基金资产净值比例的40.76%。

其前十大重仓股合计仓位高达79.78%,持有市值392.49亿元,依次为:腾讯控股(00700)、贵州茅台(600519.SH)、泸州老窖(000568.SZ)、五粮液(000858.SZ)、洋河股份(002304.SZ)、招商银行(600036.SH)、伊利股份(600887.SH)、中国海洋石油(00883)、香港交易所(00388)、美团(03690)。

二季度,腾讯控股、贵州茅台、泸州老窖被不同程度减持。不过,鉴于易方达蓝筹精选持有上述三只股票的市值占基金资产净值的比重分别已达到9.94%、9.93%、9.29%,这其中或有“被动”减持的成分。

此外,易方达蓝筹精选重仓持有的其他7只重仓股数量与上一季度如出一辙,依旧保持不变。

易方达亚洲精选:增持台积电 逾半数重仓股未见调整

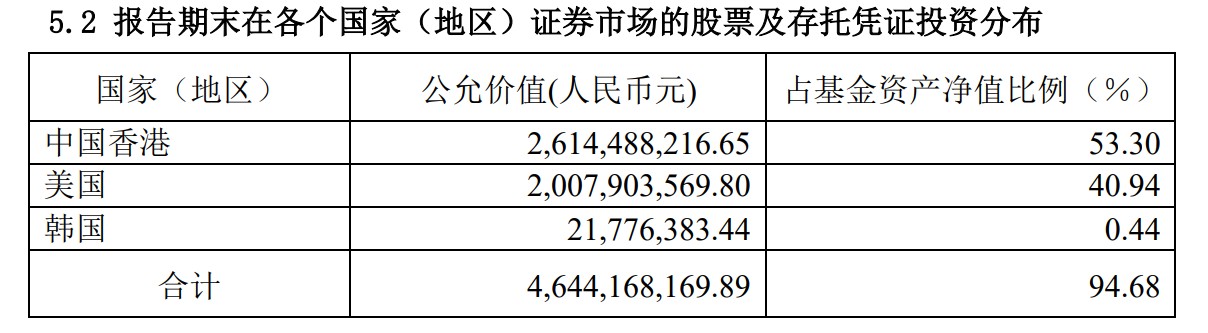

而易方达亚洲精选布局更为多元,他二季度末该基金持有港股和美股的比例为53.30%、40.94%,还配置了0.44%的韩国市场股票。而他在一季度末该基金持有港股和美股的比例为56.39%、38.4%,进行了明显的调整。

张坤在易方达亚洲精选中也写道,在二季度股票仓位基本稳定,并对结构进行了调整,增加了科技等行业的配置,降低了消费等行业的配置。

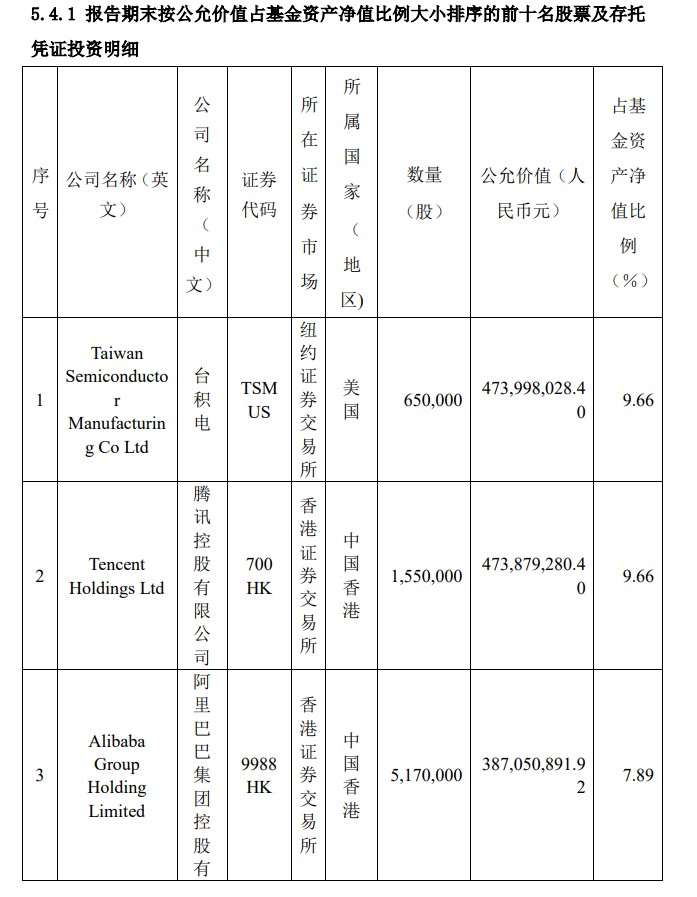

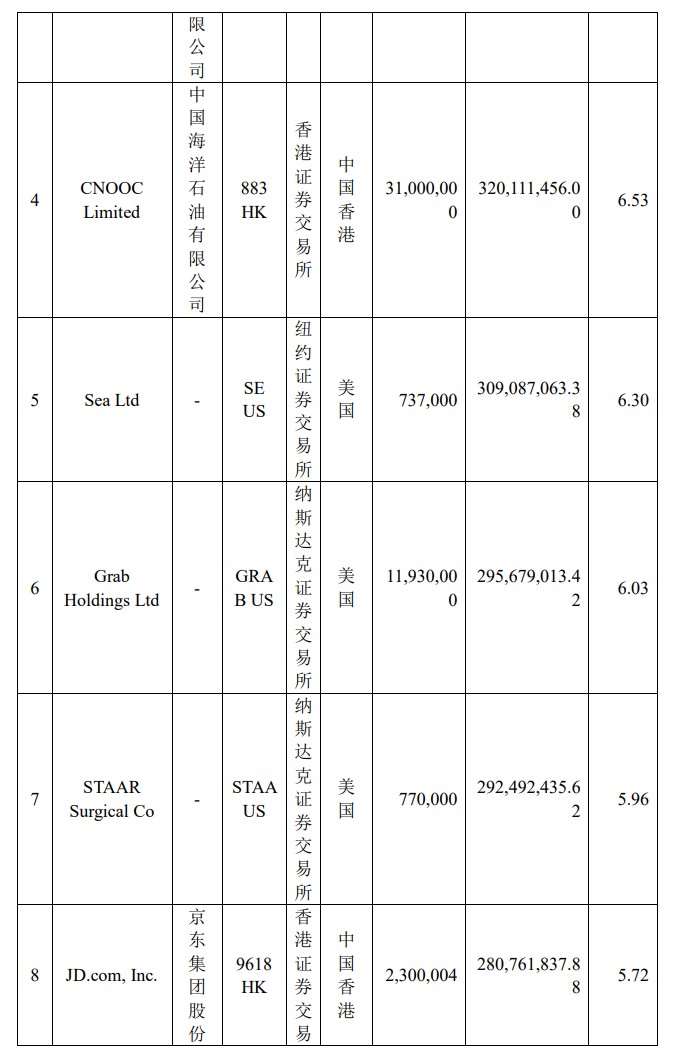

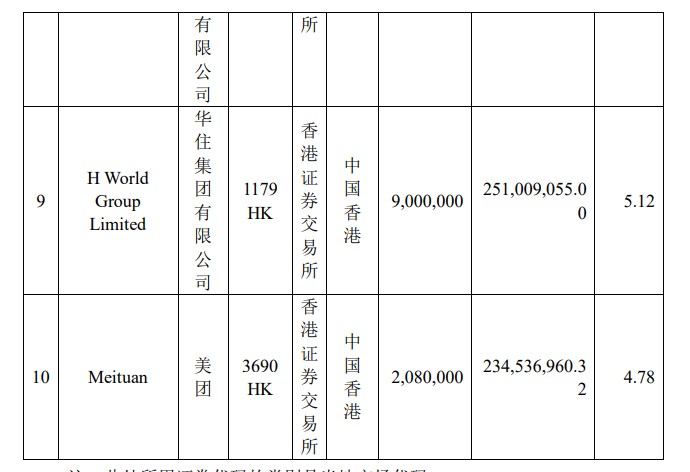

其今年二季度末前十大重仓股依次为:台积电(TSM.US)、腾讯控股(00700)、阿里巴巴(09988)、中国海洋石油(00883)、Sea(SE.US)、Grab

Holdings(GRAB.US)、STAAR Surgical(STAA.US)、京东集团(09618)、华住集团(01179)、美团(03690)。

和一季度末持仓相较,该基金二季度增持台积电5.5万股,至第一大重仓股,持股数为65万股,持仓市值为4.74亿元。同样被该产品持有市值达4.74亿元的股票还有腾讯控股。不过,张坤持有该股的数量并未变化,为155万股。

上述两只股票持有市值占这只基金资产净值的比重均已达到9.66%,已接近持有上限。

同期,该基金还减持了中国海洋石油,持股数从一季度末的3220万股减至3100万股。

不过,在过去一个季度,该产品重仓的阿里巴巴、Sea、Grab Holdings、STAAR

Surgical、京东集团、美团等6只股票的数量依旧保持不变。

值得一提的是,二季度中变化最大的则是其主投港股及海外市场的易方达亚洲精选,该基金不仅在持仓中涉足了韩国股票市场的投资,更为值得注意的是,张坤开始买入美股市场中的半导体龙头——台积电,并将台积电配置为该基金的头号重仓股。

未来组合内在价值增长有望至少投射为类似幅度的市值增长

张坤在二季报中表示,最近三年,组合的市值虽有上下波动,但总体并没有增长。这三年期间,将持仓公司作为一个组合,估算其内在价值的复合增速在

15%左右,而且总体保持了和三年前类似的竞争力和护城河深度。

然而内在价值的增长为什么没有转化为市值的增长?分析原因,最主要是在 2020 年中,市场先生对公司前景大多持乐观的态度,给出了一个较高的估值,而 2023

年中,市场先生对公司前景大多持悲观的态度,给出了一个很低的估值。估值的下移抵消了内在价值的增长。

虽然,张坤在当时预计到估值会有一定回归,但如此的幅度是没有预料到的。一方面,市场对地缘政治、经济内生增速等方面的担忧不断加剧,另一方面,相比三年前市场在定价中对生意模式和核心竞争力的重视,目前市场在定价中对这些因素的权重降低了很多,而是更加关注边际变化。

但长期来看,目前不少优质公司的估值已经很有吸引力,即使产业资本将其私有化也是算的过账的。而且,股票的实际风险水平和很多投资者感知的风险水平经常是相反的。

从方法论来说,在任何市场和任何时代,优质的企业始终是稀缺的。不考虑博弈估值带来的收益(这更多是零和博弈),股东收益的天花板就是上市公司的 ROE

水平。在残酷的商业竞争中,新进入的资本终将使绝大部分企业的资本回报回归平庸。因此,具有护城河并能持续创造超额回报的优质企业才是股东收益的最可靠来源。

展望未来,按照国家的远景目标,我国在 2035 年的人均 GDP

目标将达到中等发达国家水平。这也是其构建组合的一个重要基本假设,张坤认为组合中公司提供的产品和服务的需求增速会超越 GDP

的增速,并且这些公司有较强的业务壁垒和护城河,能够将收入增长转化为利润和自由现金流的增长。

如果投资者认为中等发达国家的目标依然能实现,目前遇到的困难和悲观可能只是前进路上的小波折。在这个前提下,张坤对组合未来的内在价值增长依旧有信心,而且悲观的市场预期已经反映在了低估值中。预计未来组合内在价值增长有望至少投射为类似幅度的市值增长,除此之外,投资者还将获得一个未来股票回归合理估值的期权。