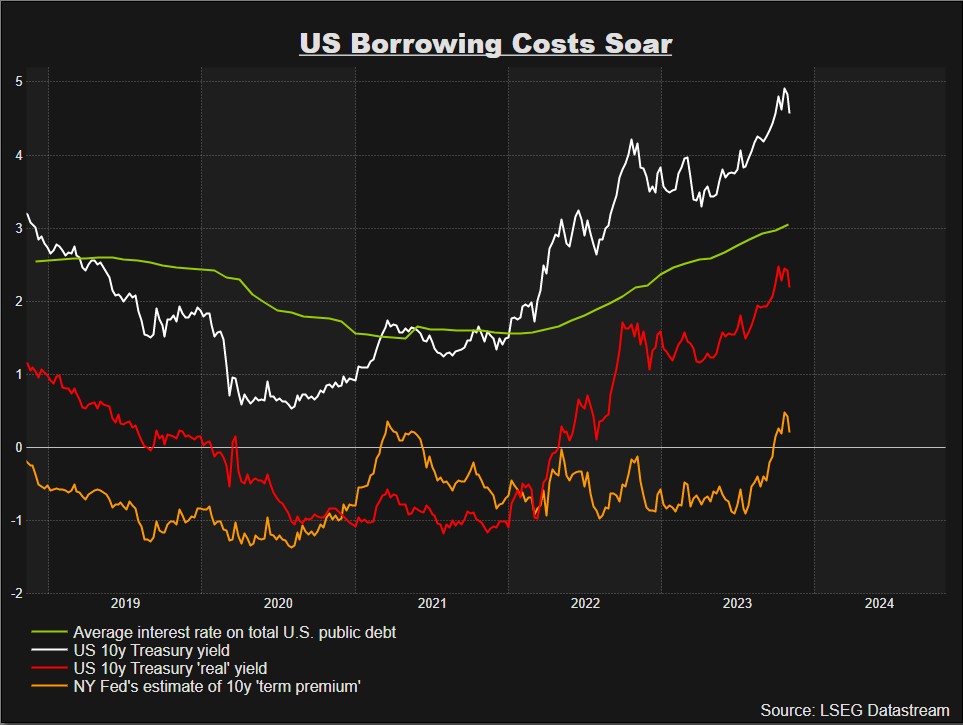

智通财经APP观察到,近段时间以来,“期限溢价”成为华尔街、美联储和美国财政部的热门词汇,因为市场将债券抛售、债券拍卖和利率政策的变化归咎于它的变化。

期限溢价通常被描述为投资者要求持有长期债券的额外收益。从最广泛的意义上讲,期限溢价被视为对通胀和供需冲击等不可预见风险的保护,囊括了除短期利率预期以外的一切。

美联储官员需要确定的是,尽管美联储的政策预期基本保持不变,但为何美债收益率会在此前一段时间里大幅上升?期限溢价是否应对此负责?原因在于,如果持续的、甚至更不稳定的期限溢价导致信贷的收紧或放松超出了央行的预期,这显然会导致央行在关键时刻使其政策向更广泛的经济传导复杂化。

包括美联储主席鲍威尔在内的大多数市场观察家都同意的一件事是,近几个月来,期限溢价飙升可能助长了长期美债收益率的急剧上升。多数经济学家将不断攀升的期限溢价归咎于市场对不断上升的财政赤字和债券销售的紧张情绪,且这些问题在短期内得到控制的可能性微乎其微。在此情况下,各大央行可能不得不开始对其政府发出警告,并指出政府债券正在削弱央行对信贷环境的控制。

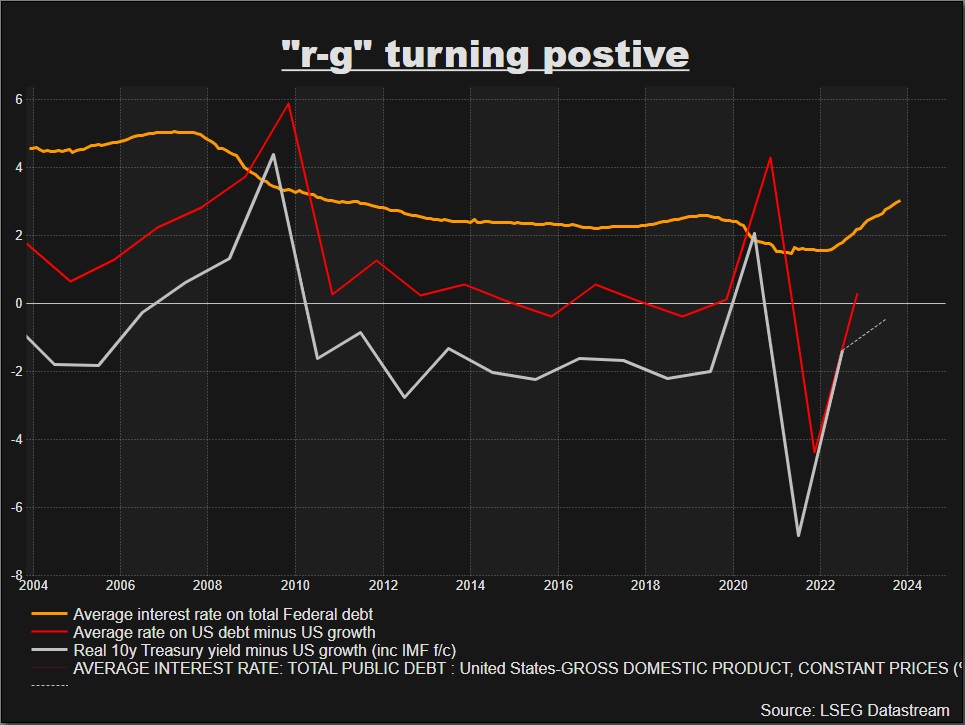

期限溢价在很大程度上取决于投资者要求对政府债务可持续性的紧张情绪获得的额外补偿。国际货币基金组织(IMF)前首席经济学家Olivier

Blanchard本周将投资者对政府债务可持续性的紧张情绪归结为一个相对简单的问题,即债务的利息成本目前是否超过了经济增长预期,在预算数学代数中为“r-g”。

Olivier

Blanchard在一篇文章中指出,随着利率飙升迫使经济放缓、甚至可能出现衰退,长期的负“r-g”局面可能即将结束。他认为,除非长期利率再次回落、或者不包括偿债成本的基本预算赤字回归至零,否则债务堆积占国内生产总值(GDP)之比的上升是“不可避免的”,并将导致债务面临“爆炸”的风险。

Olivier

Blanchard表示:“一旦当前债务得到再融资、债务的平均利息反映出较高的长期利率,如果政策没有变化,债务比率将会上升。”“我们必须确保债务不会‘爆炸’。”

美国和欧洲的财政惰性并不鼓励人们对紧缩预算持乐观态度。只要通胀率保持在目标之上,利率下降就可能只存在于希望之中。而基于对政府债务可持续性的担忧,政府债券期限溢价的持续上升可能会抵消对宽松政策的乐观情绪。

Olivier

Blanchard表示,美国的基本预算赤字约占GDP的4%,这已经使得“挑战更加严峻”,“鉴于目前预算程度的功能失调,人们肯定会担心调整不会很快发生”。同时,他也不认为突如其来的严厉的紧缩预算(类似于2008年欧洲银行业崩溃后的情况)是一种解决方案,因为它只会进一步损害经济增长,并带来社会和政治动荡。

不过,Olivier

Blanchard表示,也有一些乐观的迹象。他表示,如果主要经济体至少开始将基本预算赤字降至零,它们仍有可能将债务比率维持在较高但趋于稳定的水平。更重要的是,较高的长期利率的影响可能很快就会为较低的短期利率播下种子,以部分抵消其影响。他指出,这并不好,但如果什么都不做,就会面临债务“爆炸”的危险局面。

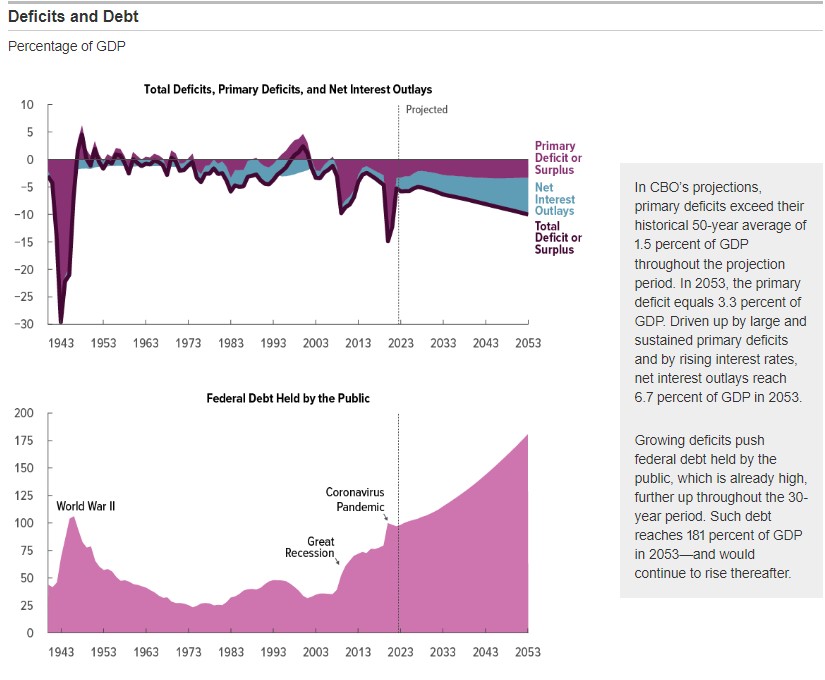

根据美国国会预算办公室(CBO)在6月份——即在最近一次美债收益率飙升之前——的预测和假设,到2053年,美国债务与GDP之比将几乎翻一番,达到180%。这一预测是基于当时3.9%的十年期美债收益率将在30年后升至4.5%,所有美债的平均收益率将从今年的2.7%升至30年后的4%。然而,自6月以来,十年期美债收益率已涨至4.5%,所有美债的平均收益率也已超过3%。

另一方面,美国的经济增长速度也超过了预期,三季度的GDP增速达到了4.9%。但根据IMF上个月的预测,今年美国全年实际GDP增速预计仅为2.1%,2024年为1.5%,远低于所有美债的平均收益率和十年期美债收益率。

因此,“r-g”转为正值可能会给投资者敲响警钟,尤其是在美国国会似乎还没有所行动之前。除非美联储加大救市力度,否则螺旋式上升的态势显而易见。

但美联储可能无法掌控所有的牌。如果美联储决定在完全击败通胀和坚持缩表之前维持高利率不变,那么它可能不得不给联邦政府的财政政策施加压力,而这在选举年可不是一个好的选项。

与此同时,更多乐观的债券投资者正在宽慰自己,他们认为,美联储似乎已经结束了紧缩政策、乃至很快就会降息,而美国政府财政扩张也已经达到了顶峰。

摩根士丹利在最近的一份报告中总结称:“我们认为,在2024年大选之前,几乎没有理由期待立法者对财政产生有意义的影响。”“如果国会未能在明年1月之前通过全年拨款法案,届时甚至可能出现适度的财政紧缩。”这意味着,无论如何,2024年似乎都是关键,而货币政策不再是影响市场的唯一选择。