高盛发布的最新报告指出,虽然像标普500指数和纳指这样的主要指数表现强劲,大多数在美国交易的股票却显示出弱势。

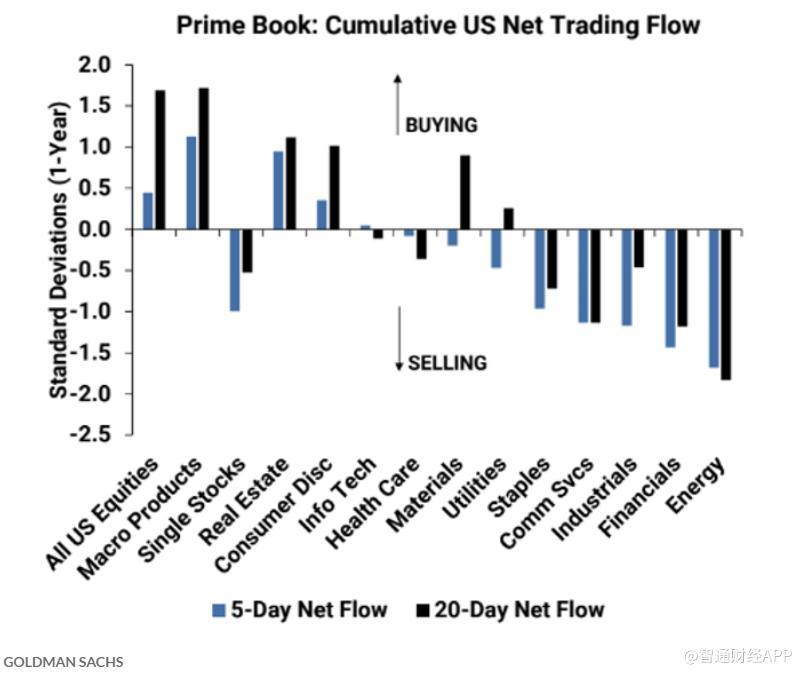

该投资银行分享的最新主经纪数据显示,专业投资者增加了对个别股票的做空押注,同时也增加了对股票指数及追踪产品的多头头寸。这些产品大多旨在复制标普500指数等流行指数的表现。

过去14周,对冲基金增加了对个别股票的做空头寸,这是一个显著的时间段。与此同时,这些精明且极为活跃的交易公司在过去三周内纷纷涌入对美国股市指数的看涨押注。

乍一看这可能毫无意义,但当考虑到以下情况时,就不难理解。由于标普500指数现在高度依赖于大型科技股,因此对该指数的投资等同于押注“七巨头”(苹果(AAPL.US)、Alphabet(GOOG.US,GOOGL.US)、微软(MSFT.US)、英伟达(NVDA.US)、亚马逊(AMZN.US)、特斯拉(TSLA.US)和Meta(META.US))将继续推动其上涨。与此同时,对个股的抛售压力,尤其是能源和金融股,只增不减。

本月早些时候,随着市场大部分板块的同步上涨,股市的涨势似乎最终可能会扩大。在截至11月3日的一周里,所有三大美国股票指数,都创下了今年以来最好的一周表现。最值得注意的是,罗素2000小型股指数当周上涨了7%以上,超过了整体市场表现,并录得两年来最佳周表现。今年小型股超过纳斯达克指数的情况相当罕见。

标普500指数所有11个板块的涨幅激发了人们对2023年股市广泛上涨的希望。但到周五收盘时,这些希望似乎已经破灭。

在接受媒体电话采访时,Fundstrat Global Advisors的全球技术策略负责人Mark

Newton表示,上周标普500公司中有三分之一的股票交易价格高于其200日移动平均线,这一市场广度的关键指标远低于年初的高点。

虽然弱市场广度并不一定意味着主要指数必将抹去过去三周的涨幅,Newton和其他人认为,除非更多股票和板块加入,否则股市很难从目前水平大幅上涨。

标普500指数的11个板块中,大部分板块今年至今为止都处于亏损状态,而信息技术和通信服务等表现最好的板块则出现了两位数的涨幅。AXS Investments首席执行官Greg Bassuk在接受采访时称:“我们非常关注这一点。”他预计强劲的盈利和与人工智能热潮相关的希望将在未来几个月继续推动这些股票走高。