11月下旬,受到出售核心产品商业化权益消息的影响,康乃德生物(CNTB.US)在二级市场遭到重创,单日收跌近40%。之后“元气大伤”的康乃德也一直在波动下跌,直至近日才出现转机。

智通财经APP观察到,12月15日康乃德生物高开高走,全天涨幅维持在15%以上,并在尾盘继续拉升,最终收涨23.36%。Rademikibart治疗成人中重度持续性哮喘适应症的2b临床试验顶线结果读出是二级市场反应积极的重要原因。不过接下来公司股价并没有延续高涨势头,12月18日,康乃德生物股价再度低开低走,收跌7.78%,公司股价再度跌至1美元以下。

实际上,除特应性皮炎(AD)以外,哮喘也是IL-4Rα值得重点关注的适应症之一,且当前IL-4Rα哮喘领域布局的玩家相对较少,所以市场对康乃德生物在该适应症赛道的商业化前景有不小期待。

顶线结果积极,但难支撑估值反转

正如上文提到,除特应性皮炎(AD)以外,哮喘也是IL-4Rα值得重点关注的适应症之一,原因便在于,IL-4Rα是哮喘和特应性皮炎这两大领域的重磅潜力靶点。

具体来说,便是使用IL-4R(IL-4Rα)拮抗剂有阻断IL-4介导的作用。开发针对IL-4/IL-13受体的白细胞介素4受体α(IL-4Rα)亚基的拮抗抗体(Ab)是治疗T辅助细胞2(TH2)介导的过敏性疾病如哮喘和特应性皮炎的潜在治疗策略。以Dupilumab为例,自2018年以来,该药已被广泛批准用于患有中度至重度特应性皮炎(AD)的成年患者,并在2019年批准用于控制哮喘,突显了IL-4Rα在嗜酸性哮喘中的良好临床疗效。

此次康乃德生物披露的也是核心产品Rademikibart治疗成人中重度持续性哮喘适应症的2b期临床关键数据。

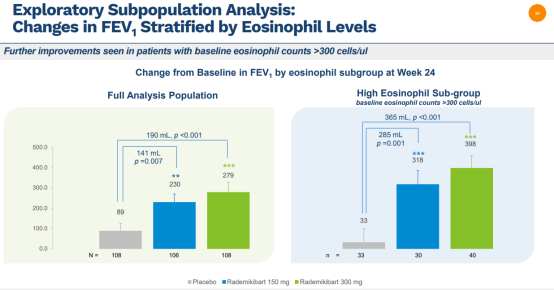

结果显示,主要终点方面,研究发现与安慰剂组相比,Rademikibart组中支气管扩张剂治疗前FEV1自基线显著改善。在第12周时,Rademikibart组肺功能较安慰剂有显著改善(见下表)。且与安慰剂相比,150

mg 和 300 mg试验组早在第 1 周就出现显著改善(两者p < 0.001),并持续到 第24 周的治疗(p = 0.001 和 p <

0.001)。另外,Rademikibart组第24周时ACQ-5评分也有所降低。

尽管此次研究没有检测试验组与对照组的年重度急性发作率差异,但试验结果显示,Rademikibart组治疗后显示出年重度急性发作率下降的强烈趋势,在为期24周的研究中,超过一半的急性加重发生在安慰剂组。且与对照组相比,两个Rademikibart组都有延长首次加重时间的强烈趋势,侧面说明患者用药后降低重度急性发作获益更明显。

而在安全性方面,两个Rademikibart组的治疗耐受性良好,治疗相关不良事件的发生比例在各组中相似。

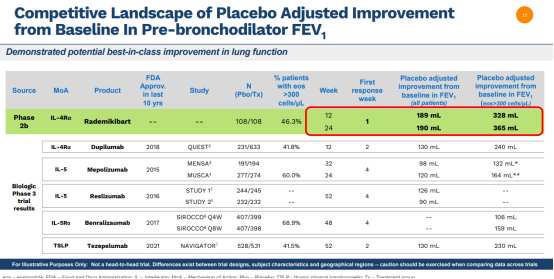

横向非头对头数据对比来看,康乃德生物Rademikibart在哮喘适应症上表现出的有效性数据优于目前的全球竞品,尤其是Dupilumab,而这也是康乃德生物在15日股价高涨的重要原因。

然而即便此次临床数据优异,但康乃德生物想仅靠这一项数据在二级市场实现估值反转难度较大。

作为目前Rademikibart在哮喘适应症领域最大的竞品,度普利尤单抗在今年11月17日,就已在国内获批用于12岁及以上青少年和成人哮喘患者的维持治疗。

而根据康乃德生物此前的年报透露,康乃德预计在今年下半年完成36周的中重度特应性皮炎(AD)2期维持期试验。根据从国家食品药品监督管理局药品审评中心(CDE)获得的反馈,公司计划在2024年第一季度提交新药申请(NDA),以便在2025年获批上市。从目前研发进度来看,AD将成为Rademikibart首个申报的适应症,相较来说,哮喘适应症的申报进度会更慢,商业化时间也会更慢,所以在短期内无法持续影响二级市场的估值。

能否在竞品压力下实现突围?

从商业化层面来看,康乃德的Rademikibart即便在2025年顺利上市,其面临的却是由度普利尤单抗领衔的强大的竞品团队。

哮喘适应症方面,正如上文提到,度普利尤单抗的哮喘适应症已在国内获批,而其关键便在于今年出炉的度普利尤单抗亚太研究中国人群亚组数据。

据智通财经APP了解,此项亚组数据源自在亚太地区进行的度普利尤单抗多中心、双盲、平行组、Ⅲ期试验,研究总人群为使用中-高剂量ICS联合至少1种控制药物[伴或不伴口服糖皮质激素(OCS)维持]治疗后仍控制不佳的≥12岁哮喘患者。

研究结果显示,主要终点方面,与安慰剂组相比,度普利尤单抗组中未接受OCS维持治疗的中国2型哮喘患者的支气管扩张剂治疗前FEV1自基线显著改善,使用支气管扩张剂前FEV1显著改善达460mL,此结果与全球人群结果保持一致。

次要终点方面,度普利尤单抗组第24周时ACQ-5评分也有所降低,且与安慰剂组相比,度普利尤单抗组中中国2型哮喘患者的年重度急性发作率显著降低达74%。

另外,在整体安全性人群(n=484)中,治疗相关不良事件的发生比例也在两个治疗组中相似。可以说,正是基于以上包含中国人群亚组分析在内的充足证据,才推动了度普利尤单抗在国内的获批。

从竞品角度来看,虽然康乃德生物的Rademikibart与度普利尤单抗并非头对头研究,但从有效性和安全性来看,二者均有显著改善哮喘患者的功效,二者真正的差距或在于商业化销售能力。

据赛诺菲年报/季报显示,度普利尤单抗在2018年销售收入达7.88亿欧元;2019年达20.74亿欧元(约合22.49亿美元),同比增长152%;2020年全球销量为35.34亿欧元;2021年全球销售额达52.49亿欧元,同比增长48.53%。去年第一季度,度普利尤单抗业绩高达16亿欧元,同比增长45.7%。

根据赛诺菲发布的2023半年报,其明星产品度普利尤单抗销售额在今年第一季度达到23.16亿欧元,第二季度达到25.62亿欧元,上半年销售额达到48.78亿欧元,全年销售额有望突破百亿欧元大关。

另外,度普利尤单抗在国内上市仅5个月即被纳入国家医保目录,并成为新版医保目录中唯一一个治疗中重度特应性皮炎的靶向生物制剂,足以说明该产品在商业化层面上的领先。

相较之下,根据此前授权交易,康乃德生物Rademikibart的国内商业化权益已卖给一家国内厂商,目前公司仅拥有该产品的海外权益。

但目前,全球哮喘/COPD药物市场主要由GSK、阿斯利康和赛诺菲占据。2019年,GSK针对该领域的产品销售收入为85.34亿美元,虽略有下滑,但依然占全球市场的37%,稳坐头把交椅。阿斯利康和赛诺菲则分别凭借其哮喘领域的两款单抗实现了在该领域总销售收入的增长。而赛诺菲凭借度普利尤单抗,早在2019年便已挺进前三。

如此市场竞争环境,意味着康乃德生物几乎无法靠自身的力量铺开Rademikibart的海外销售,与MNC合作似乎是唯一的道路。如今看来,Rademikibart良好的临床数据,为其未来可能存在的海外授权交易铺垫了不错的基础。