海通证券发布研究报告称,历史上开年下跌和全年行情关系不大,估值低且政策暖时,开年下跌后全年行情依旧可期。当前A股估值处历史底部,国内央行重启PSL加力稳增长,海外美联储紧缩周期或结束,股市行情望回暖。政策加码背景下,大金融可能有阶段性机会。中期盈利上行期白马成长望更优,如电子等硬科技和医药。

海通证券主要观点如下:

如何看待开年不红?

A股在2023年12月28日放量大涨,但进入新的一年后连续几日疲软,投资者情绪再度回落,开始讨论“开门黑”/“开年不红”是否意味着24年又是行情平淡的一年。本文指出历史上开年不红与全年最终行情关系不大,反而因为开年短暂的下跌一季度总有机会。对于全年,考虑到当前股市估值较低且政策不断加码,我们仍心怀信心。

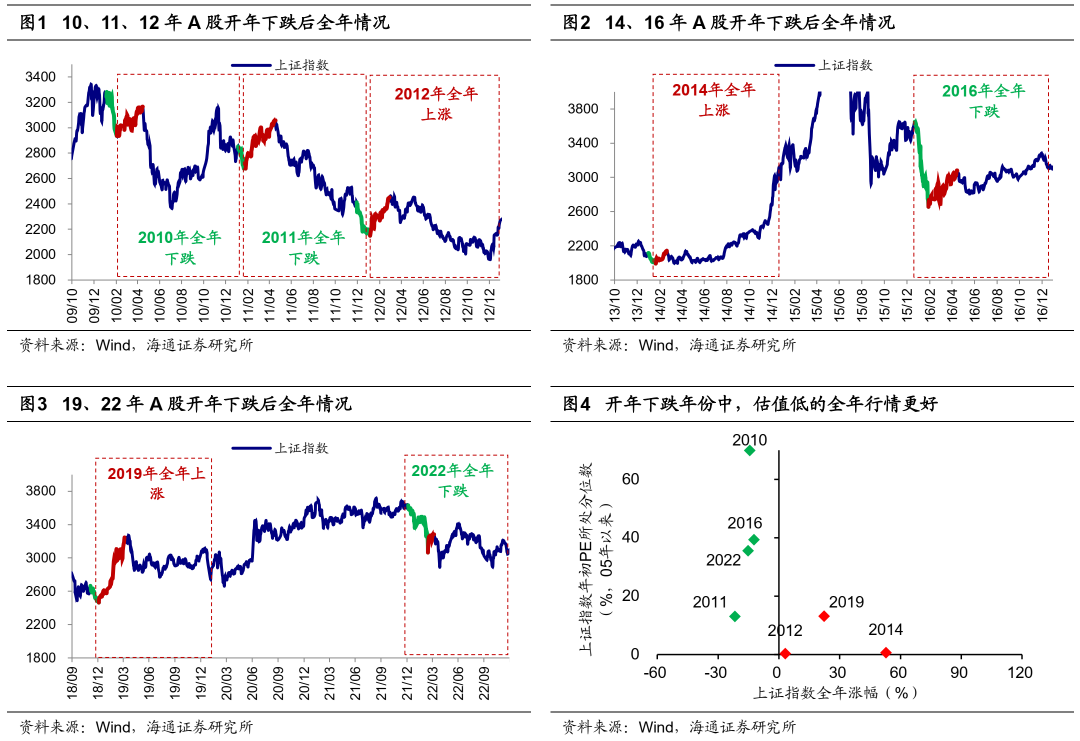

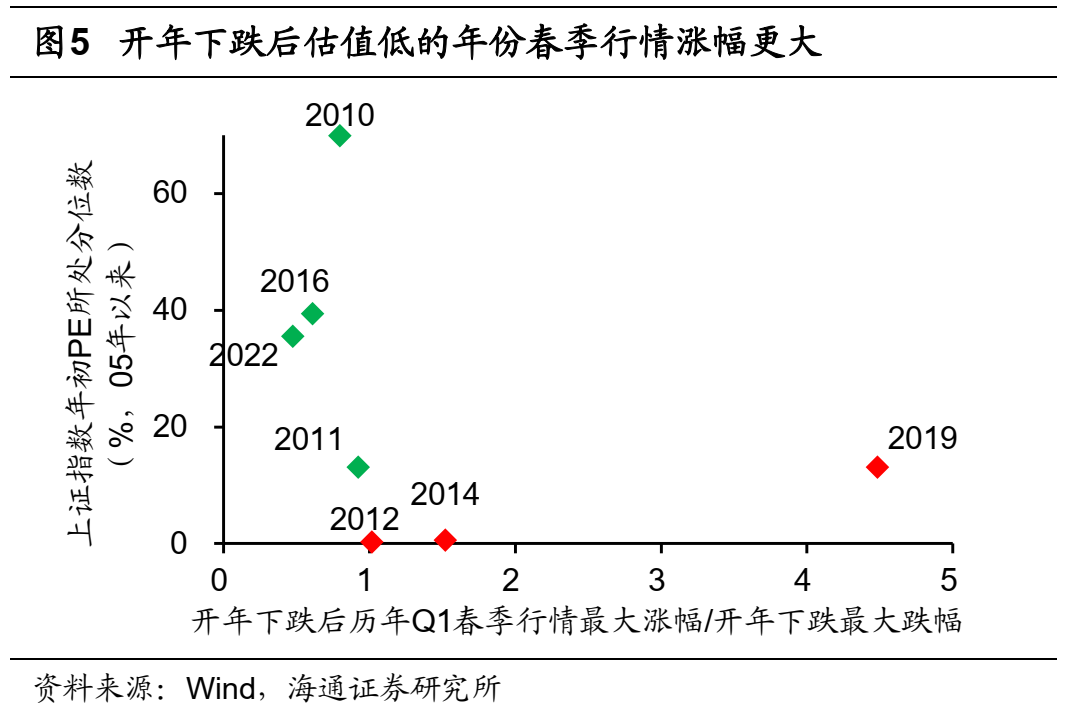

开年不红是何结局?2024年股市并未迎来开门红,部分投资者对于今年春季行情是否展开心存疑虑。我们以上证综指来刻画股市的行情,可以发现2005年以来开年下跌的情况出现过7次,这7次开年下跌对应的全年行情中有4次下跌(分别为10、11、16和22年)、3次上涨(分别为12、14和19年)。我们对这些年份进行分析,可以发现开年下跌和全年行情关系不大,关键在于股市所处的位置和当时的政策环境,估值低位且政策氛围偏暖时,开年下跌后全年行情依旧可期。例如3次全年上涨的年份中,年初时股市估值都处在历史低位,12年初上证指数PE(TTM,下同)处05年以来从低到高0.2%分位、14年初处0.5%分位、19年初处13%分位,且都有政策支持:11年末-12年初央行两次降准,14年央行创设PSL支持棚改货币化,19年初央行降准、深改委决定设立科创板试点注册制。另外,开年下跌后每一年基本都有春季行情,涨幅基本都在10%以上,且估值更低的春季行情涨幅更大。例如,12、14、19年初股市估值处在历史底部,开年下跌后一季度春季行情平均涨幅超20%。结合前期下跌幅度来看,12年初下跌后春季行情最大涨幅/开年下跌最大跌幅为1.02,14年为1.52、19年为4.48;而10、16、22年初A股估值处于历史中等水平,年初下跌后春季行情最大涨幅/开年下跌最大跌幅均未超过1。

内外部政策加码望推动市场上行。尽管今年开年以来A股行情表现不佳,但回顾历史可以发现开年下跌和股市全年的行情关系不大。当前A股市场估值、资产比价指标已处在历史底部,且内外部政策仍在持续加码,往后看市场向上机会或大于下行风险。

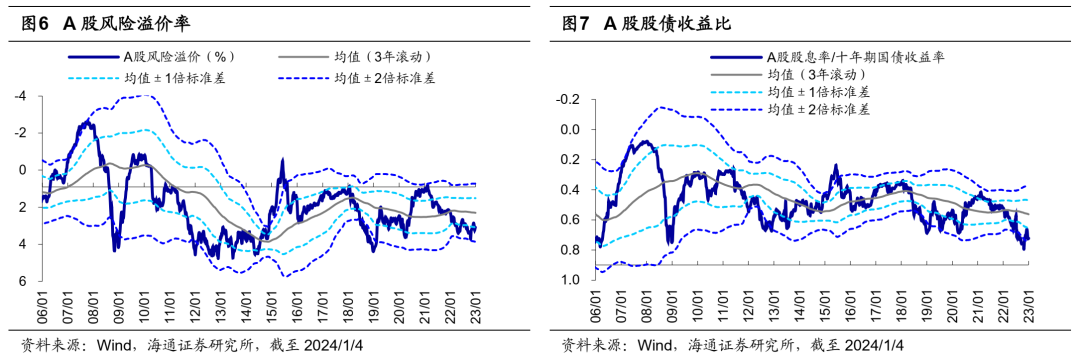

当前A股市场估值已处在历史底部,性价比突出。从估值来看,A股PE/PB估值水平与历史大底时已经较为接近。目前(截至2024/1/4,下同)全部A股PE(TTM,下同)为16.3倍、处05年以来从低到高24%分位;全部A股PB(LF,下同)为1.47倍、处05年以来从低到高1%分位。从大类资产比价指标看,当前市场的风险偏好也已处在历史低位。A股风险溢价率(1/全部A股PE-10年期国债收益率)为3.08%、处05年以来从高到低25%分位,处于05年以来均值+1倍标准差(3年滚动)附近;A股股债收益比(全部A股股息率/10年期国债收益率)为0.72、处05年以来从高到低4%分位,达05年以来均值+2倍标准差(3年滚动)附近。

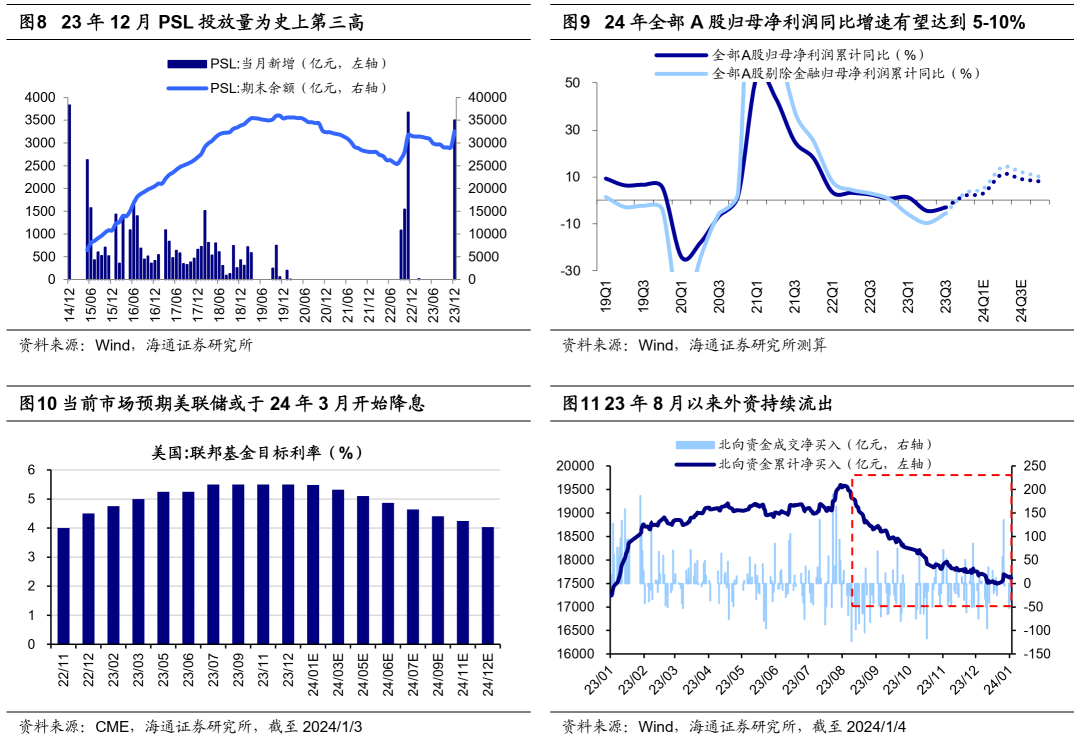

央行重启PSL加力稳增长,基本面修复有望推动股市行情回暖。23年12月中央经济工作会议定调积极,近期稳增长政策正在逐步出台落地中。我们在《财政:发力空间和领域——24年六大总量话题2-20231211》中提出“三大工程”建设或是24年广义财政发力的重要抓手,尤其是城中村改造和保障房建设的联动值得关注,并预计PSL等货币政策工具或再度发力,引导资金投向三大工程建设。24年1月2日,央行发布公告表示23年12月三大政策行净新增抵押补充贷款(PSL)3500亿元,为历史单月第三高。2014年创设PSL以来,其资金主要投向地产和基建领域,例如14-19年间用于支持棚改货币化安置,22年下半年用于支持保交楼和基建。23年11月央行行长潘功胜表示将为保障性住房等“三大工程”建设提供中长期低成本资金支持,我们认为这次PSL或投放到“三大工程”建设,或将推动国内宏微观基本面持续修复,有望推动股市行情回暖。

美联储紧缩周期结束,或将提振A股风险偏好,外资有望逐步流入。当前美国劳动力市场的紧张状况逐渐缓解、通胀数据也持续降温,12月美联储议息会议如期暂停加息,且点阵图显示24年利率中枢已经大幅调低,从5.1%下调至4.6%。1月3日美联储最新公布的议息会议纪要表示当前利率水平已经处于或接近这轮紧缩周期的峰值,根据Fedwatch,截至24/1/3,市场预期美联储可能在3月降息,概率超过60%,并预期24年可能有6次左右降息(150bp)。当前10年期美债利率已下行至3.9%左右,随着美联储逐渐进入降息周期,美国长债利率大概率还要震荡回落,A股风险偏好有望受提振,外资也可能回流,支撑A股向上。

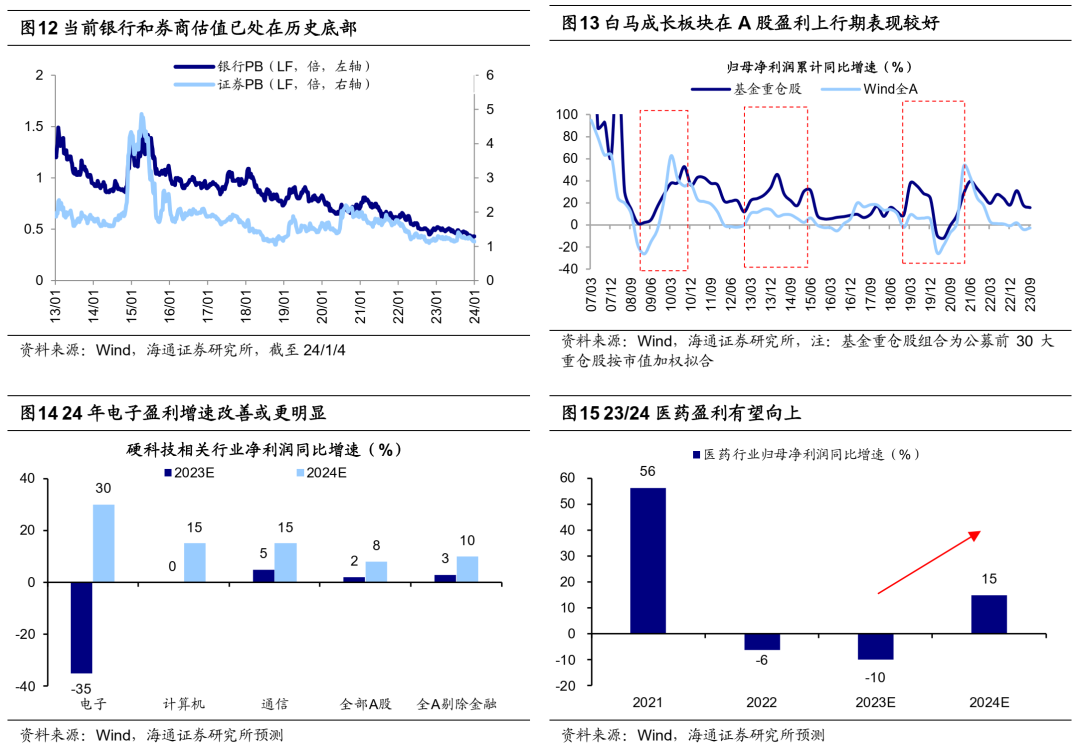

阶段性关注大金融,中期重视白马成长。随着稳增长、防风险政策持续加码,大金融或有阶段性表现机会。今年以来市场对宏观环境的预期走弱使得大金融板块的估值承压,截至24/1/4,银行PB(LF,下同)为0.43倍、处13年以来0.3%分位,证券为1.14倍、处0.8%分位。23年中央金融工作会议提出“优化中央和地方政府债务结构”、“活跃资本市场”、“培育一流投资银行和投资机构”。我们认为如果24年一季度上述相关政策能出台落地,则受益于政策的银行和券商估值可能修复,有望迎来阶段性机会。

中期白马成长或将占优,关注电子相关硬科技以及医药。伴随着23年公募基金跑输大盘,过去广受机构投资者青睐的白马成长板块也表现不佳。但从估值角度来看,目前白马成长板块性价比逐渐凸显。我们在《风格:白马成长或将更优——24年A股展望系列2-20231229》中借鉴历史A股盈利上行周期内白马成长板块业绩表现更优,具体重视两方面:

①以电子为代表的硬科技制造。习总书记强调要积极培育战略性新兴产业与未来产业,加快形成新质生产力,我们认为要重视以下三个领域:一是半导体周期回升背景下的电子。二是或受益于财政发力的数字基建和数据要素,国家数据局等17部门近日联合印发《“数据要素×”三年行动计划(2024—2026年)》,选取金融服务、科技创新等12个领域,推动发挥数据要素乘数效应,释放数据要素价值。三是政策支持和技术突破下的AI应用。

②医药。目前医药生物板块的估值和基金配置仍处于较低水平。往后看,医疗反腐对行业的影响逐渐过去,并且中期来看我国人口老龄化正在加深,医疗需求将持续增加,未来一段时间医药的估值及公募基金等机构的持仓有望趋于均衡,结合行业分析师预测,24年医药归母净利增速有望达15%,细分子领域中可以关注创新药/血制品/高值耗材,24年归母净利有望分别达到30%/15%/15%。

风险提示:稳增长政策落地进度不及预期,国内经济修复不及预期。