【直通IPO(微信:zhitongIPO

)北京】6月1日报道(文/韩文静)

梦碎A股的澜沧古茶,这次绕道转战港交所了。

5月30日,港交所官方网站显示,普洱澜沧古茶股份有限公司(简称“澜沧古茶”)向港交所递交了招股说明书,计划在主板挂牌上市,中信建投和招商证券担任联席保荐人。

根据弗若斯特沙利文报告,按2021年普洱茶产品产生的收益计算,澜沧古茶是中国第二大普洱茶公司。

这不是澜沧古茶第一次冲击资本市场。在中国茶企IPO遇挫的大环境下,大多数茶企的上市之路都偃旗息鼓。上个月初,八马茶叶终止了在创业板的上市进程,又一次折戟A股。

即将敲开港股大门的澜沧古茶,能否为失落的中国茶企带来一丝信心?

沧澜古茶的前身,要追溯至1966年设立的澜沧县茶厂。创始人杜春峄,是一位土生土长澜沧人。

1966年,年仅16岁的杜春峄到景迈山学习种茶和制茶技术,由于条件艰苦,当时三分之二的人都跑了,她却坚持了下来,并在之后成为澜沧县茶叶厂的一名员工。

1998年,由于茶厂陷入经营危机,宣布破产,杜春峄带领82名下岗失业工人自筹39万元资金,组建了澜沧古茶有限公司,并担任董事长。

经过20年发展,现在的澜沧古茶公司已经成为一家集普洱茶种植、生产、仓储、销售和文化为一体的多元化企业。

招股书显示,根据弗若斯特沙利文报告,按2021年普洱茶产品产生的收益计算,澜沧古茶是中国第二大普洱茶公司,产品连续十年入选云南省十大名茶。

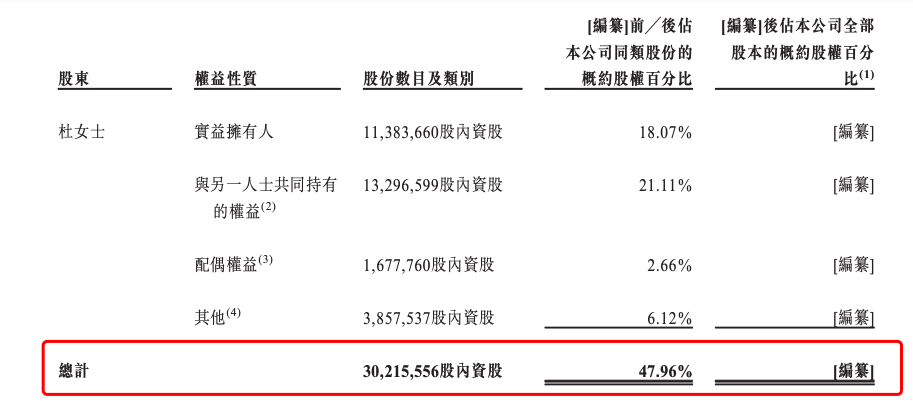

IPO前,杜春峄与其一致行动人共持有47.96%的股权。

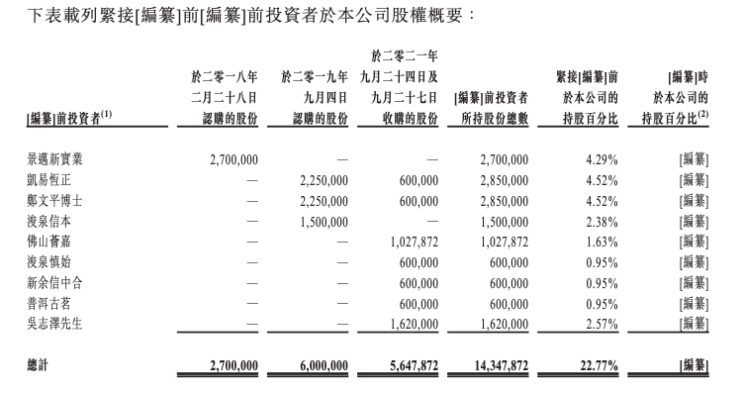

公开信息显示,IPO前澜沧古茶已历经数轮融资,截至最后可行日期,景达新实业持股4.29%,凯易恒正持股4.52%,国信投资的郑文平博士持股4.52%。

值得注意的是,景达新实业在2018年2月投资时,普洱澜沧古茶每股成本5.83元,公司成本每股增至2021年的16元,按最后一笔持股,2021年底公司估值大约10亿元。

在2019年、2020年和2021年,澜沧古茶营收分别为3.77亿元、4.05亿元和5.59亿元,净利润分别为8138.8万元、1.23亿元和1.29亿元,经调整净利润分别为8138.8万元、1.23亿元和1.44亿元。

根据弗若斯特沙利文报告,按收益计,中国茶叶市场的规模从2016年的人民币2148亿元增加到2021年的人民币3049亿元,复合年增长率为7.3%,预计2026年将达到人民币4080亿元。

这其中,中国的普洱茶市场预计将从2021年的人民币185亿元增加到2026年的人民币311亿元,复合年增长率为10.9%。

澜沧古茶表示,本次募资将用于扩充及改善空运代理服务、发展自有货车车队、加强采购货舱的能力以满足客户需求和加强销售及营销工作等。

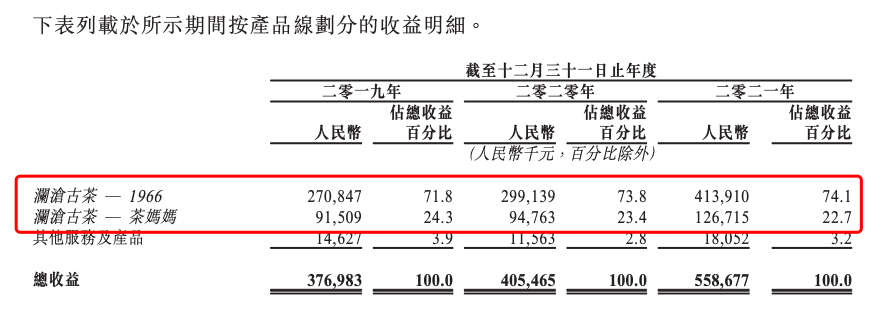

目前,澜沧古茶是核心品牌,在此品牌名下,公司主要以两条产品线营销茶叶产品。

一是1966经典产品线,属于专注于主打普洱茶爱好者以及资深茶友的普洱茶叶产品;二是茶妈妈,属于健康生活时尚产品线,产品组合面向大众顾客群。

此外澜沧古茶表示,公司预期将于2022年6月推出以新中产消费者为目标的新产品线岩冷,将岩冷打造为品质上乘、包装时尚又方便饮用的产品线。

其中,1966贡献了大部分收入,在2019年、2020年和2021年的收入贡献分别为2.71亿元、2.99亿元和4.14亿元,占比分别为71.8%、73.8%和74.1%。

其次是茶妈妈,在2019年、2020年和2021年的收入贡献分别为9151万、9476万和1.27亿亿元,占比分别为24.3%、23.4%和22.7%。

在普洱茶行业深耕了55年之久,杜春峄获茶行业的专业人士及一众茶友誉称为“茶妈妈”,受此启发,澜沧古茶于2014年以此形象创立茶妈妈品牌。

除茶叶产品外,于往绩期间,澜沧古茶亦在门店销售各种茶器及沏茶用具,并向消费者提供茶馆服务。在2019年、2020年和2021年,该等销售及服务产生的收益分别为人民币1463万、1153万及人民币1805万,占同期的总收益的3.9%、2.8%及3.2%。

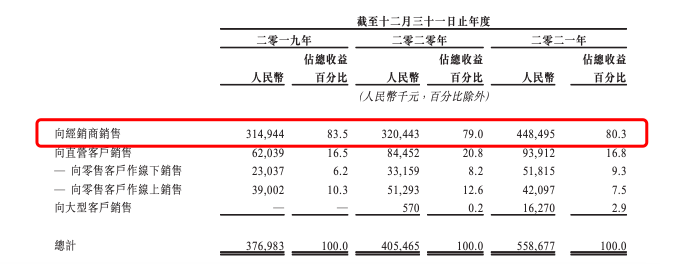

目前,公司建立了全国性的销售网络,由直营及经销商销售组成,涵盖了线上和线下渠道。截至最后可行日期,有534间线下门店,其中26间为自营门店及508间为经销商营运的门店。

经销商倾向于与澜沧古茶保持长期合作,截至2021年底,约70%的经销商已加入销售网络超过三年,但这也在另一方面体现出了澜沧古茶对于经销商的依赖较为严重。

此外,公司产品的毛利率较高,但波动较大,总毛利率由2019年的58.7%上升至2020的70.4%,于2021年下降至65.9%。

对此澜沧古茶表示,影响毛利率的因素主要包括在每个特定年份推出的产品组合的差异。根据弗若斯特沙利文报告,一般情况下,普洱熟茶产品的毛利率高于普洱生茶产品。普洱熟茶的发酵工艺会改变茶叶的化学及物理特质,从而产生与普洱生茶大异其趣的口感。

基于这些原因,在某一年推出的产品组合若处在发酵状态,可能会影响公司该年的总毛利率。

这不是澜沧古茶第一次冲击资本市场。

澜沧古茶曾一度考虑深交所主板挂牌上市,2020年7月3日,证监会官网预披露了澜沧古茶的招股说明书,并于同年12月16日再次更新。

但在去年年中,澜沧古茶却在上市前夜撤回申请材料,暂缓上市。随后澜沧古茶便转战港股。

在A股上市受阻,或与其股权变更“谜题”有关。在报告期内,澜沧古茶多次股权转让、销商参与公司治理、增资且定价不一等问题,引起了证监会的注意。

2020年,证监会曾要求澜沧古茶说明各次增资的定价依据及合理性,但澜沧古茶更新的招股书中并没有给出正面回应。

在澜沧古茶最新的招股书中,这些过往的遗留问题依然未解。

中国茶企上市的情况一直不是很乐观,这和茶企背后的产业背景有关。国内茶叶市场虽然很大,但制作工艺复杂,就拿澜沧古茶来说,生产普洱多存在区域性、行业集中度较低的劣势。

铁观音、谢裕大、七彩云南等多家知名茶企都曾抢占A股市场,但均以失败告终。而在港股,龙润茶于2021年年中被取消在香港主板上市公司的上市地位,在此之后,中国大陆在在港股硕果仅存的茶企就只剩天福茗茶了。

自2020年以来,中茶股份、澜沧古茶、八马茶业相继递交了招股书,争夺“A股茶企第一股”。

从业绩层面来看,八马茶业2018年至2021年营收分别为7.19亿元,10.22亿元、12.66亿元和17.44亿元;中茶股份2017年至2019年的营收分别为12.29亿元、14.90亿元和16.28亿;相比之下,澜沧古茶期内3.77亿元、4.05亿元和5.59亿元的营收,显得不是很亮眼。

今年5月,八马茶业终止了上市进程,又一次折戟A股。随着八马茶业IPO走到尾声、澜沧古茶也拟上港交所,冲刺A股的茶企就只剩下中茶股份了。

虽然是全球最大的茶叶生产与消费国,但我国茶行业的品牌化发展步伐较慢。“强品类弱品牌”的大环境下,澜沧古茶还有很远的路要走。