半导体显示面板公司惠科股份有限公司(惠科股份)主动撤回IPO。

8月5日,深交所更新IPO项目动态。项目动态列表显示,目前创业板融资额最大的拟IPO企业惠科股份的审核终止。原因是该公司8月2日撤回了发行上市申请文件。

信息显示:惠科股份的上市申请是在2022年6月24日获得的受理,2022年7月份获得了第一次问询,最后一次更新招股书是在今年3月29日,招股书显示,拟募集资金95亿元,用于长沙惠科中大尺寸OLED半导体显示器件研发升级项目、Mini LED直显及背光生产线扩建项目、惠科股份智慧物联显示解决方案项目、绵阳惠科Oxide产研一体化项目,以及补充流动资金及偿还银行贷款。

业绩从高速增长到巨亏

显示面板行业是高波动的周期行业,行业景气时公司盈利快速增加,而面板价格下跌时则会导致公司出现大幅亏损,这对面板企业来说是无法回避的巨大挑战。

惠科股份在启动IPO时恰逢面板价格触底反弹,公司也迎来一轮快速上涨。

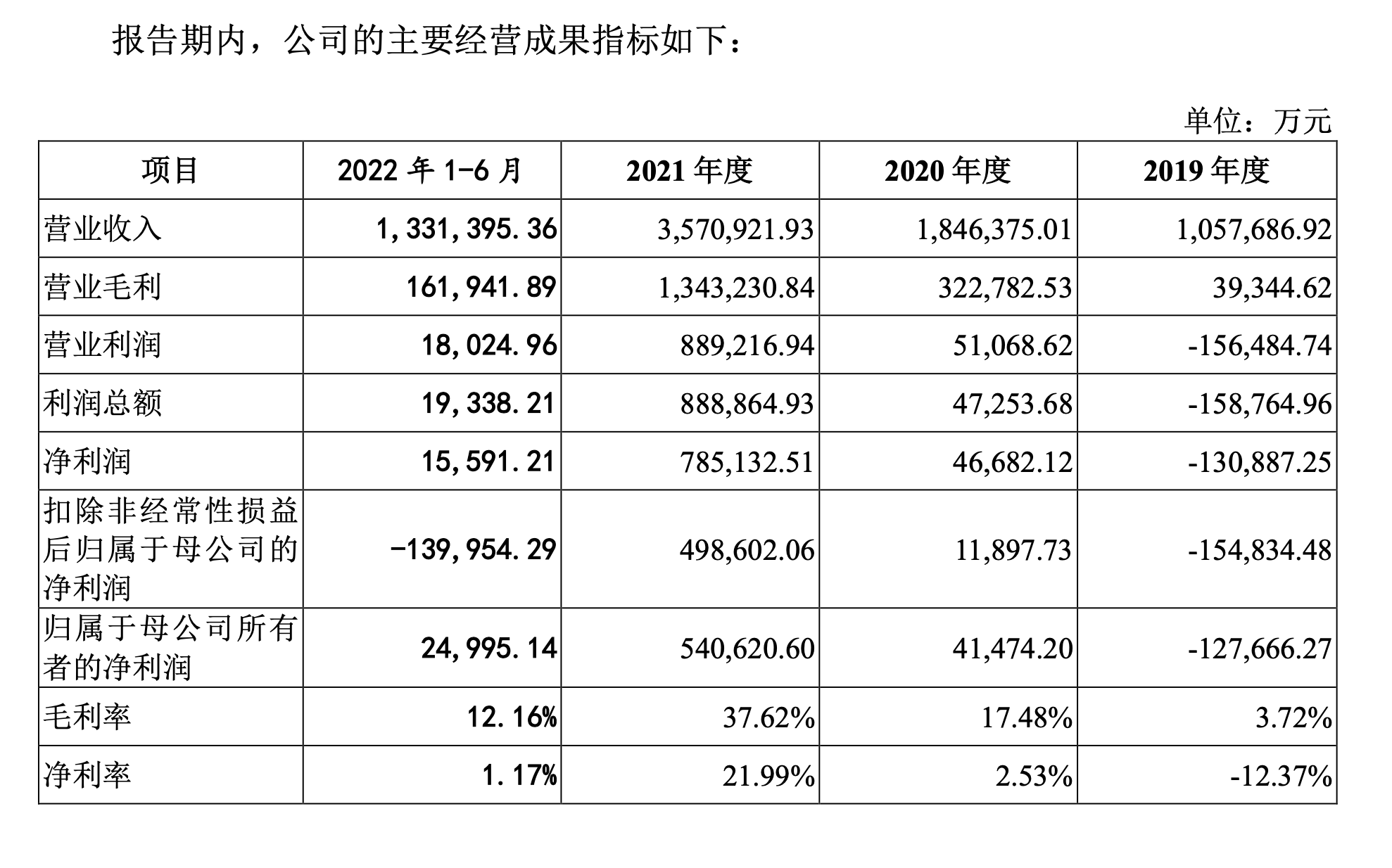

据惠科股份在今年3月份披露的招股书显示,从2019年至2021年,该公司的营业收入分别为105.769亿元、184.638亿元、357.092亿元。同期的净利润分别是-13.089亿元、4.669亿元、78.513亿元。归属于母公司所有者的净利润分别是-12.767亿元、4.147亿元、54.062亿元。

惠科股份表示,半导体显示面板价格自2020年一季度触底反弹,并迎来一轮较为强劲且持续的上行期,公司滁州、绵阳、长沙等新建面板产线产能陆续释放,产品销量大幅增长。

但2021年三季度开始面板行业则进入了下行周期,价格持续回落,这也让惠科股份业绩上演了过山车。

惠科股份表示,自2021年三季度以来,半导体显示面板价格持续回落, 2022年1-6月公司面板平均销售单价较2021年下降67.02%。受此影响,2022年上半年经营业绩大幅下滑,2022年上半年归母净利润为2.49亿元,发行人2022年业绩预计将大幅下滑。

招股书显示,2022年上半年惠科股份扣非净利润为-14亿元,毛利率12.16%,净利率更是下滑至1.17%。

来源:招股书

招股书显示,若未来因全球宏观经济衰退、国际地缘冲突、国际贸易摩擦等因素导致终端消费电子需求进一步疲软,或行业扩产过度、市场竞争加剧等导致供需结构失衡,半导体显示面板价格或将进一步下跌,公司可能面临经营业绩大幅下滑,甚至亏损的风险。

不过,惠科股份因财务更新原因审核程序中止,但公司迟迟未更新2022年全年财务数据。

今年1月份,惠科股份在回复问询函称,公司预计2022年将实现销售收入276亿-278亿元,同比下降 22.66%-22.05%,归属于母公司净利润预计为-12.7亿至-10.3亿元,同比下降123.50%至119.05%, 扣除非经常性损益后归属于母公司普通股股东的净利润为-33.0亿至-30.6亿元,同比降166.26%-161.43%。

鉴于此,惠科股份回复问询函表示,若发行人2022年度经审计之扣除非经常性损益前后孰低的净利润为负,则将不符合当前所申请适用的《创业板上市规则》第二章第一节第 2.1.2 条规定的上市标准:“(二)预计市值不低于10亿元,最近一年净利润为正且营业收入不低于1亿元”。

因此说,惠科股份2022年的巨亏导致公司无法满足创业板的上市条件而最终选择撤回IPO。

8日,惠科股份董秘办也对媒体回应称,撤回上市申请主要因为去年面板行业下行,公司业绩受到影响。至于何时重新交表,公司将根据自身发展情况做判断。

研发投入大毛利波动大

面板显示行业是高研发投入的行业,技术迭代使得企业必须进行高投入以确保产品领先。

在研发投入及专利方面,惠科股份在报告期内始终保持高额的研发投入,报告期内研发投入金额分别为5.938亿元、6.638亿元、13.296亿元和6.511亿元。

此外,受公司产能、行业及市场等因素的影响,惠科股份的毛利率存在较大的波动。2019年至2021年,综合毛利率分别为3.72%、17.48%和37.62%;2022年1-6月,国际形势动荡、全球经济下行压力加大等多重因素的影响导致终端产品需求减弱,面板市场价格持续下跌,受此影响,2022年1-6月综合毛利率为12.16%,相比2021年大幅下跌,盈利能力减弱。

惠科股份的境外销售收入占比较大,报告期内公司境外销售收入占营业收入的比例分别为56.78%、63.91%、66.69%及63.5%。

惠科股份成立于2001年,该公司主要从事半导体显示面板以及智能显示终端的研发、生产和销售。该公司原本计划募资95亿元,高达近百亿的融资额彼时一举超越沃得农机的60亿,成为创业板募集资金最大的IPO。惠科股份上市保荐机构为中金公司。王智勇通过惠科投控及深圳惠同合计控制公司58.24%的股份,且一直担任公司的董事长、总经理,为惠科股份的实际控制人。