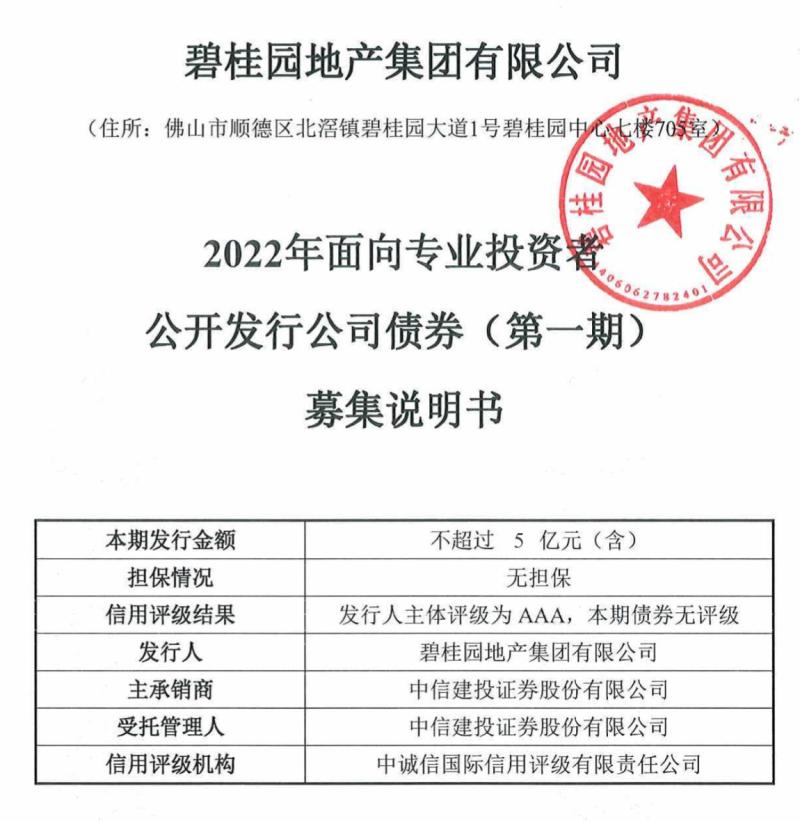

5月18日,深圳证券交易所文件显示,碧桂园地产集团有限公司(下称“碧桂园”)发行2022年公司债券(第一期),总规模不超过人民币5亿元(含)。

募集说明书显示,中国证券金融股份有限公司、中信建投证券股份有限公司拟为本期债券共同创设信用保护合约,保护期限不超过1年。

上述债券简称为“22碧地01”,票面金额100元,为3年期,附第1年末、第2年末发行人调整票面利率选择权和投资者回售选择权。本期债券询价区间为4.50%—5.00%。

付息、兑付方式上,该债券按年付息,到期一次还本。起息日为2022年5月24日,付息日为2023年至2025年每年5月24日,如遇非交易日,则顺延至其后的第1个交易日。

募集资金用途上,碧桂园方面表示,本期债券募集资金扣除发行费用后,将用于置换发行人对“19碧地01”债券回售垫付的自有资金。今年4月2日,碧桂园已对“19碧地01”债券进行回售兑付,兑付规模为5.9亿元。

碧桂园称,此次债券募集将提高公司直接融资比例,改善融资结构,降低融资成本;并拓宽公司融资渠道,有效满足公司业务发展的资金需求;及使用债券募集资金置换高成本融资,节约财务费用。

近日,碧桂园、龙湖、美的置业被选为示范民企发行公司债,并启用信用保护工具。这意味着政府支持民营房企融资的措施正在加快落地。

目前,上述三家房企均已公布发债信息,龙湖、美的置业分别发行不超5亿元(含)、不超10亿元(含)公司债券。