FTX 暴雷事件持续发酵中,币圈的信任危机也并未解除。

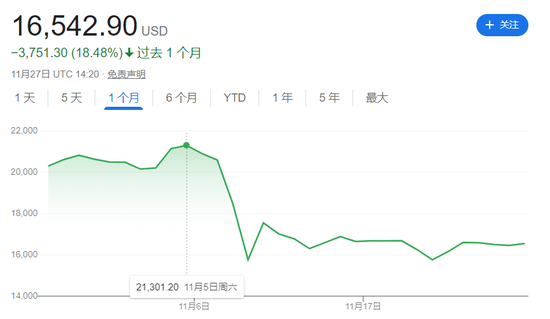

截止 11 月 27 日,比特币报价 16571.19 美元 / 枚,虽然较此前数日已略有回升,但相较于 FTX 崩盘导致市场信任体系坍塌前夕高达 21472 美元 / 枚的价格,仍有很长的一段修复距离。

而在另一侧,随着暴雷潮引发的币圈信任危机持续发酵,一场新的币圈自救运动也正在展开 —— 以币安、欧易 OKX 等为代表的顶流交易所,先后声称要用 Merkle Tree 做准备金证明,保持透明度。

在加密货币行业人士吴亮看来,“用户的钱,不能碰,对于所有加密资产交易所而言,一份新的行业标准正在加速形成。”

野蛮生长的加密货币领域,正在危机自愈并走向规范。

对于加密货币领域的人而言,全球头部交易所 FTX 暴雷引发币圈“信任危机”,进而导致比特币等主流加密货币价格暴跌的轶事,恐怕将成为 2022 年最难以忘记的一件事。

在币圈,FTX 的名字并不陌生。

2020 年大牛市期间,刚成立一年左右的 FTX 便快速跃升为全球第三大交易所,巅峰时刻曾有超过 100 万用户,坐拥 320 亿美元估值,吸引了包括 paradigm、软银集团和红杉资本等众多知名投资机构加持。

然而,就是这样一家有着传奇意味的公司,却在进入 11 月之后,随着加密领域知名媒体 CoinDesk 披露的一份私人财务文件,指出 FTX 与其姊妹公司 Alameda Research 可能存在债务问题。瞬间引发用户信任危机,并触发资金挤兑最终遭遇暴雷,短短数天之内便宣告破产。

本月初,据 CoinDesk 披露的私人财务文件指出,Alameda 的资产负债表大部分资产为 FTX 平台发行的代币 FTT,其中最大的单一资产为价值 36.6 亿美元的 FTT,以及包括 33.7 亿美元的公链代币 SOL 和 Solana 生态 Token,此外还有高达 74 亿美元的贷款。

根据这份文件,Alameda 的资产大部分都是与其关系紧密的 FTX 和 Solana 代币,不仅市场流动性较差,且估值具有高波动性风险,但公司的负债却是实打实的美元负债。再结合此前一些研究员发现 FTX 的储备金正不断流失,这开始引发一部分加密货币投资者们对 FTX 这家交易所的担忧。

据悉,今年 5 月,稳定币项目 LUNA 曾因突然崩盘导致多家加密货币机构纷纷破产。当时,Voyager 因借款给三箭资本和 Alameda 两大机构无法赎回,导致倒闭重组。其中,借款量第一的是已经破产的三箭资本,而第二名就是 FTX 的姊妹公司 Alameda。分析指出,当时,Alameda 因获得了 FTX 抵押 1.72 亿枚 FTT 获得的价值约 41.9 亿美元,才得以从该风暴后暂时脱身。

然而,正是由于抵押了过多的 FTT,这导致 FTX 的 FTT 代币流动性变差。而贷回来的美元又被拿去补了 Alameda 的窟窿,造成了公司储备金的不足。于是,当月初媒体曝出 FTX 与 Alameda 可能存在债务问题时,市场的恐慌情绪将导致大量的用户开始希望卖出手里的 FTT,而流动性不足及 FTX 自身潜在的债务危机,也导致其他买家不愿意参与收购,缺乏储备金的 FTX 又不能通过收购维持 FTT 代币价格稳定,这直接导致了 FTT 代币价格坍塌暴跌,进而引发越来越多的 FTT 持有者低价抛售,最终致使 FTX 走向破产。

据悉,在被曝出 FTX 可能与 Alameda 存在债务问题时,Alameda 的 CEO CarolineEllison 曾在社交媒体上表示,“网传版资产负债表不实,Alameda 有超过 100 亿美元的资金未能在该负债表中列出。但这一试图安抚市场情绪的尝试,并未起得效果。

就在回应发出后不久,加密货币行业内最大的交易所币安也加入了质疑行列之中,随后越来越多的用户提款潮也加剧了 FTX 的资金大量流出,最终导致 FTX 挤兑破产。

从 11 月 2 日被曝出存在债务危机到宣布破产,短短十天中,这家成立仅 3 年估值曾高达 320 亿美元的加密货币公司倒闭了,其创始人 SBF 的百亿美元身价,也在数日内消失殆尽。

作为曾经的全球第三大交易所,FTX 短短数日之间便从暴雷演化至破产的惊险故事,引发了市场对于加密货币的信任危机,并导致比特币、以太坊等主流加密货币的价格暴跌。

以比特币为例,截止 11 月 27 日,比特币报价 16522.9 美元 / 枚,虽然较此前数日略有回升,但相较于 11 月 2 日 FTX 被媒体曝出存在债务问题后还高达 21301.2 美元 / 枚的价格,如今已经跌去近 5000 美元,下跌超过 23%。

而在此之前,比特币价格还创下过 5 天跌超 25% 的记录,最低时候还跌至 15741 美元 / 枚,价格达到 2020 年 11 月以来最低点。

此外,第二大最有价值的加密货币以太坊的价格,也受到 FTX 暴雷影响。自 11 月 2 日 FTX 被曝出债务问题以来,以太坊价格从 11 月 4 日时最高 1645.6 美元 / 枚,跌至如今的 1214.9 美元 / 枚。其中,FTX 暴雷 7 日后曾最低跌至 1091.6 美元 / 枚。

“加密资产集体跳水,反映出了 FTX 事件背后,投资者们对于中心化机构的信任危机。”吴亮对新浪科技分析道。而在这一情况下,加密货币的集体自救,也开始被提上日程。其中,行业头部交易所们率先做出了反应。

在加 FTX 暴雷后不久,欧易官方推特发推称:“对于所有主要的加密货币交易所来说,公开分享其可审计的 merkle tree 储备金证明或 POF 至关重要。计划在未来几周(30 天内)发布该证明。这是在行业中建立基础信任的重要一步。”而在早些时间,币安也发推特称很快就会开始做储备金证明,保持充分的透明度。

在以银行为基础的传统金融世界,“存款准备金制度”的存在规定银行需要准备足额的存款和本金应对突发情况,如不可抗力下的用户挤兑风险。也就是说,银行要时时刻刻保证账面上有足够的钱,兑付储户的存款。

而在加密货币行业,由于加密行业发展早期的野蛮生长以及缺乏行业监管,这导致了许多的不规范行为,因此也进一步加速了 FTX 暴雷一类事件的发生。未来,随着“存款准备金制度”逐渐引入至加密货币行业,这一举措将有望规范加密货币行业交易平台上的用户资金管理方式方法。以欧易为例,通过 Merkle tree 数据架构来确保数据已被安全加密,并以验证交易所持有的所有用户资产;同时验证链上钱包地址的拥有权及欧易钱包资产总额;最后对比交易所用户总资产及已公布的链上钱包地址中的总资产,便可验证平台的资产储备金率,让外界知道其交易平台上的储备金比例及金额。新浪财经了解到,目前欧易的该储备金证明功能,已于近期上线,其进一步承诺称,“对平台上所有用户的资产均将持有 1:1 的储备金,储备金和用户资金状况也保持完全透明。”

在币安和欧易两大顶流交易所纷纷声称要用 Merkle Tree 做准备金证明后,孙宇晨也发推表示,火币在大约一个月前就已经完成储备证明,同时他表示,Merkle-tree 100% 的储备证明对加密行业和透明度非常重要。另外 Kucoin、Bitget 等多家交易所也都纷纷表态要公开他们的 Merkle Tree 储备金。

“Merkle Tree 这个概念,正被越来越多的行业人士和机构从业者讨论着。”吴亮表示。在他看来,对于尚处早期、乱象丛生的加密圈,欧易、币安等头部交易所主动发布更为严谨的准备金证明,带头采用规范化的存量资金信息披露制度,不仅有助于自身的稳健发展、长久运营,更能为行业带来积极的改变。

“这会倒逼这一行业不断向规范化路径,规避暴雷等一系列恶性事件,让行业进一步走上正轨,头部玩家已经下注,不跟注的玩家只能说心里有鬼。”吴亮表示。