图片来源:ICphoto

主动权益失意后,外资公募开始布局债基。

11月以来,富达、施罗德、贝莱德先后发行债基。下半年,全市场债基发行热情高涨,有着“聪明钱”之称的外资也加入这场发行潮。

其实,外资公募出道之时,市场本期待它们能走出一条差异化道路。但是,三年已过,外资一直在追求本土化,毫无差异化的苗头。

外资公募涌入债基

公募进入年末冲刺期,外资在发行端也明显升温。不过,在新产品的布局上,富达、贝莱德纷纷背离既往“重股轻债”风格,发行了债券型基金。

11月23日,富达成立了旗下首只债基,富达裕达纯债。该产品在21天的发行期内,共募资50亿元,在低迷的市场中,算得上是一个“小爆款”。

12月4日,贝莱德安睿30天持有开启认购,这是贝莱德的第二只债基。今年2月,贝莱德发行了欣悦丰利,不过,这只产品业绩表现并不好,在年内债市整体走强的背景下,C份额收益为-1.57%,皆跑输基准。

同日,施罗德发行了施罗德恒享债券,今年6月,施罗德获批成立,这只债基是其首秀。与富达、贝莱德发行纯债不同,施罗德恒享采取的是“80+20”的混合策略,即“不低于80%的债券+不超过20%的权益类资产”组合搭配。

其实,此前外资发行债基的热情并不高,6家新设(不含股权转让)的外商全资公募,仅发行了3只债基。而最近一个月,外资便新发三只债基,且还有数只债基在等待发行中,发行明显加速。

不止是外资,全市场都在追捧债基。11月,基金成立走出阶段性低谷,债基成为市场主力军。Wind数据显示,11月新发基金的成立份额共1310.97亿份,其中,债券型基金份额为1052.86亿,占比超八成。

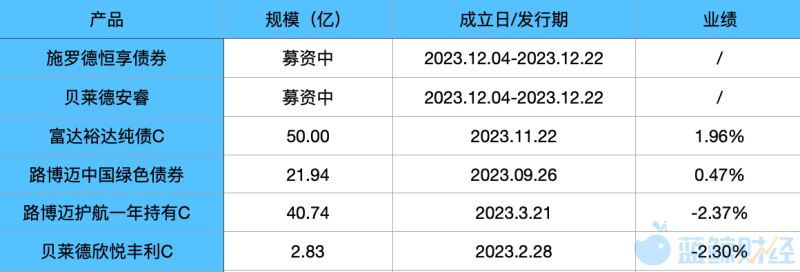

外资发行的债基,数据来源:Wind

权益失意,为何外资不打王牌?

2020年9月,贝莱德拿到公募牌照,成为国内第一家外商全资公募,市场惊呼“狼来了”。彼时,外界的期待是,外资将拿出一套中外结合的差异化打发,为A股注入新鲜血液。

不过,外资公募问世的三年间,不仅没有给中国市场带来太多惊喜,还因业绩较差,频频被吐槽“水土不服”。

以贝莱德为例,目前共成立了6只产品,业绩均为负值。外资在A股的第一只产品,贝莱德中国新视野,成立至今的两年半时间里净值下跌超过40%,大幅跑输比较基准和相关指数。

的确,产品业绩与市场整体不景气有关,但贝莱德6只产品中,仅贝莱德先进制造跑赢了比较基准,这就不能仅把业绩差归咎到市场层面。并且,债市走强之时,债基贝莱德欣悦丰利仍然亏损,净值下跌-2.30%,跑输基准。

除贝莱德外,外资发行的权益基金还包括富达六个月传承、路博迈中国机遇,成立至今收益分别是-13.89%、-7.43%。

外资爱谈论“本土化”,同时,却放弃了外资本身的优势。

例如,贝莱德以被动投资见长,在中国却转向主动投资。年内,各大公募纷纷入局ETF,总规模增长20%以上,贝莱德作为全球ETF的祖师爷,却迟迟没有入局。此外,富达在海外是养老投资的专家,是美国401k养老基金的第一大管理人,宏利、施罗德等都在海外养老金市场深耕多年,目前也尚无养老产品的布局。

“要将本土实践与海外经验结合”,多位外资公募掌门人都曾公开做出此类表态,不过,目前在产品层面,海外经验似乎还没有奏效。外资公募表现不如预期,上海证券基金评价研究中心孙桂平表示,“无论从投资角度,还是销售角度,对中国市场都需要一段熟悉和适应的时间”。