图片来源:创健医疗官网

蓝鲸财经记者 王涵艺

继巨子生物(2367.HK)、锦波生物(832982.BJ)成功上市后,重组胶原蛋白领域又一家企业准备上市。

近日,中国证券监督管理委员会官网披露了江苏创健医疗科技股份有限公司(下称:创健医疗)上市辅导备案,创健医疗拟A股挂牌上市,辅导机构为中信证券。据悉,2023年12月28日,创健医疗与中信证券签署辅导协议,辅导工作将持续至2024年5月。

图片来源:截自中国证券监督管理委员会官网

近两年,创健医疗分别获得两轮融资,累计规模超4亿元。A轮融资由日本化妆品龙头企业资生堂资悦基金领投,华方资本、鼎晖百孚、华立医药跟投;B轮融资由L Catterton路威凯腾和中信里昂资本联合领投,创东方投资、铭丰资本跟投。名不见经传的创健医疗,为何屡获资本巨头青睐?创新研发的持续突破或是重要原因之一。

创健医疗的优势在于其不仅具备重组I、III型胶原蛋白,同时还具备重组XVII型胶原蛋白的产业化能力,其产品已被纳入国际化妆品原料目录,为其拓宽国际化妆品原料供应业务带来更多增量。不仅如此,创健医疗还在推动重组XVII型胶原蛋白用于脱发,这也是该产品目前区别于其他类型重组胶原蛋白的竞争优势。

创健医疗为何选择冲击A股市场?在此时进入是一个好的时机吗?从市场看,创健医疗主攻重组胶原蛋白,该标的目前在市场上较为稀缺。除了在港交所上市的巨子生物,目前A股市场主营重组胶原蛋白类产品的仅有锦波生物一家,其已成为北交所唯一一只股价超过200元的股票。相较于49元的发行价,上市以来涨幅为937.94%。

除了持续火热的重组胶原蛋白市场、可观的营收吸引着创健医疗冲击A股,创健医疗还面临着研发支出大、原料市场难做、核心产品还未完成商业化布局等问题,解决这些问题需要充裕的资金,这或许也是推动其加快上市步伐的重要原因之一。

创健医疗背后的钱松家族

2015年,钱松在家乡江苏常州成立创健医疗,是创健医疗创始人兼CEO,持股比例超过52%。据创健医疗官网,公司专注于新型生物材料与创新蛋白研发、生产。

目前,创健医疗的核心产品是重组胶原蛋白生物医用材料,立足自主研发,实现了“重组III型胶原蛋白酵母菌稳定遗传表达体系的构建”及“30吨稳定发酵纯化技术开发”两项重大技术突破,完成重组I、II、III、XVII型胶原蛋白规模化、标准化生产,填补了全球重组胶原蛋白材料领域30余年来的“吨级”产能空白。

据了解,创健医疗也是全球范围内首次实现XVII型胶原蛋白的自主研发和规模生产的企业。截至目前,其应用前沿的合成生物学技术,通过高端生物制造为医疗、美妆、个护、营养等市场提供创新原料产品,全球经销商网络已覆盖北美洲、南美洲、欧洲、亚洲。

早在2022年1月,国内风险管理咨询服务机构锐思咨询就发布文章称,创健医疗于当月20日召开了IPO内部控制体系建设项目启动会。这说明,创健医疗为寻求上市,至少已准备了两年的时间。但有行业人士指出,在两年前对于一家成立时间不足8年的企业来说,其IPO速度之快已较为惊人。

事实上,创健医疗的快速发展,离不开其创始人家族丰富的医疗行业资源以及相关的资本运作经验。

钱松之父钱福卿,早在1986年就开始了创业步伐,曾创立常州市武进牛塘玻璃仪器厂,也就是现在的普罗斯电器(中国)有限公司前身。2002年旗下创生控股正式成立,专注于骨科医疗器械市场。2010,创生控股在香港联交所上市,成为中国内地第一家在香港上市的骨科医疗器械企业。

不过,上市不到三年就被收购了。2013年,创生控股被美国史赛克收购100%股权,其中包括控股股东钱福卿所持有的61.72%股权,收购价每股7.5港元,总收购额达59亿港元(约合人民币55亿元)。随着收购的完成,创生控股此后也从港交所退市。

曾经历过完整上市、退市流程的钱松家族,显然已经积累了较多的资本市场经验。

明星PE“宠儿”,站上资本风口

“玻尿酸三巨头”华熙生物、爱美客、昊海生科在资本市场获得成功后,投资人都在寻找下一个“风口”。 锦波生物上市以来涨幅937.94%,股价飙升至200元的高增长背后,踩中了胶原蛋白的“风口”功不可没。

图片来源:截自同花顺

据弗若斯特沙利文数据预测,到2026年,基于胶原蛋白的皮肤专业护理产品的市场份额将超过透明质酸,年复合增长率达 52.6%;到 2027 年中国胶原蛋白的整体市场规模将达到1738亿元,其中重组胶原蛋白产品的市场规模为1083亿元,占比 62.3%。

基于此,短短1年左右的时间,创健医疗就已经拿到4亿元左右的融资。

2022年,创健医疗获得了资生堂旗下资悦基金领投,华方资本、鼎晖百孚、华立医药跟投,完成A轮融资,总金额近2亿元。值得一提的是,这是资悦基金在中国的首投,本轮融资,创健医疗将聚焦生物材料的创新。

创健医疗 CEO 钱松表示:“资生堂是拥有 150 年历史的国际美妆集团,其敏锐的行业洞察、雄厚的研发实力、卓越的管理经验等深受市场信赖。资悦基金此轮领投是对创健医疗的有力背书,加速了企业研发创新和开拓国际市场的步伐。我们希望携手资生堂开拓更广阔的业务领域,并借助资生堂的管理经验和全球网络走上更大的国际舞台,为中国重组胶原蛋白引领全球抢占战略先机。”

2023年,创健医疗完成超2亿元B轮融资,由L Catterton(路威凯腾)和中信证券旗下中信里昂资本联合领投,本轮融资,创健医疗将用于完善产业链布局、创新技术研发及海外市场扩展。

针对此次投资,L Catterton亚洲基金管理合伙人陈悦表示:“国内美容及个护市场正处于高速增长阶段,创健医疗不仅洞察到消费者的求美意识以及对产品功效的高要求,凭借团队强大的研发基础及商业嗅觉,在商业化布局上处于合成生物行业领先水平。”

在众多资本加持、自身拥有较强研发实力的背景下,近一年来,创健医疗迈向全球的步伐明显有所加快。如2023年上半年,创健医疗携自主创新原料先后亮相国际原料展,此外,创健医疗重组XVII型胶原蛋白获得INCI名称,被收入进国际化妆品原料目录,这无疑都为其进军全球市场打下基础。

规模化难,竞争者众

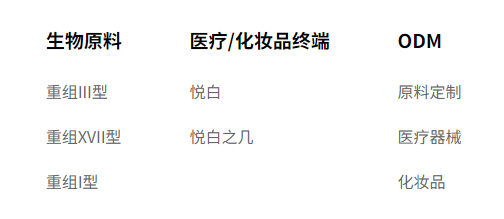

目前,创健医疗主要业务可分为三大板块,分别是原料、医疗和化妆品终端以及ODM业务。

钱松此前曾在采访中表示,公司业务“原料和产品大概各占一半”。

除重组胶原蛋白的原料业务,据创健医疗官网,在终端业务上创健医疗拥有品牌悦白、悦白之几;提供ODM代工服务,包括原料定制,以及医用敷料、化妆品的代工。

图片来源:创健医疗官网

透过华熙生物财报数据可以发现,原料生意并不容易做大。作为全球最大的玻尿酸原料供应商,其2022年原料业务实现收入9.8亿元,占比仅15.4%,而护肤品业务占比超过70%。

也就是说,创健医疗想要实现规模发展,最终还是要在终端品牌上发力。目前其终端产品商业化进度、影响力十分有限,至少在医疗机构、电商平台,还难觅身影悦白、悦白之几的身影。

关于公司目前市占率、产业化推进计划、是否选择发力品牌等问题,蓝鲸财经记者向创健医疗致电并发送采访函进行询问,但并未获得回复。

除了规模化难度大,市场内的竞争也十分激烈,其他领域的龙头玩家纷纷开始跨界布局。

华熙生物就通过并购,在胶原蛋白领域寻找新故事。2022年4月,华熙生物以2.33亿元收购益而康生物,下场进入重组胶原蛋白赛道,后者旗下拥有胶原蛋白海绵以及胶原蛋白保湿面膜等多款护肤品。去年12月,华熙生物在投资者互动平台表示,借助合成生物学技术,公司成功开发了自有知识产权的重组人源胶原蛋白原料。

几乎同一时间,欧莱雅对其核心产品进行升级,推出金致系列第二代“小蜜罐面霜二代”,首次将重组胶原蛋白引入护肤领域。

鸿星尔克也联合聚源生物,跨界推出了主打重组胶原蛋白的护肤品牌医本通,并发布了一系列重组胶原蛋白美护产品,包括重组III型人源化胶原蛋白溶液、贴敷料、修护凝胶等。

面对大小巨头对重组胶原蛋白的押注,在终端产品商业化进度、影响力都很有限的情况下,创健医疗还需要承担大量的研发支出。钱松曾透露,创健医疗的研发费用占到总投入的20%以上。

总结而言,高额的研发费用,自身不成形的规模,加上外界激烈的竞争,“缺钱”的核心需求渐渐浮现。此时此刻,加快上市步伐就不得不成了创健医疗的当务之急。

#聚焦IPO