图片来源:视觉中国

蓝鲸财经从业内获悉,近日,国家金融监管总局人身险司发布《关于2023年度人身保险产品情况的通报》(以下简称《通报》)。

2023年,人身保险继续优化发展,金融监管总局梳理丰富养老、健康保险供给;积极服务乡村振兴建设;加大普惠保险发展力度;满足老幼等特殊人群保险保障需求四个方面,表扬中国人寿、平安人寿等9家人身险公司。

(制表:蓝鲸财经)

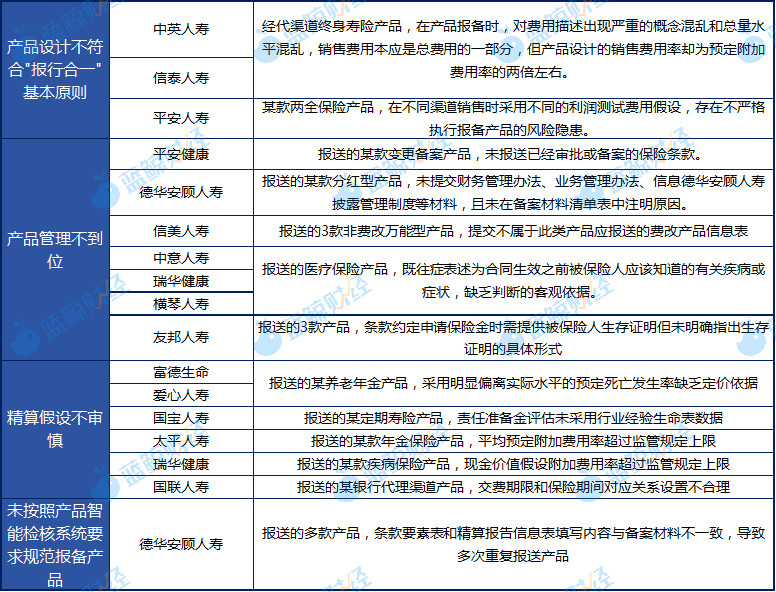

同时,行业所涉问题也在通报中逐一列明,因产品设计不符合“报行合一”基本原则;产品管理不到位;精算假设不审慎;未按照产品智能检核系统要求规范报备产品四方面问题,15家险企被点名。

金融监管总局还在《通报》中有针对性的提出具体要求,其中提及,针对人身保险产品,保险公司要持续加强对产品开发设计底层逻辑的研究,以利差、费差、死差管控为抓手,持续增强产品设计的审慎性。同时规范产品报备,对于已明确的各项工作举措要不折不扣地执行到位,严禁以形式上的合规掩饰实质上的违规。

15家险企被点名,涉不符“报行合一”、精算假设不审慎等四项问题

《通报》重点聚焦于人身保险产品四个领域的问题,包括产品设计不符合“报行合一”基本原则;产品管理不到位;精算假设不审慎;未按照产品智能检核系统要求规范报备产品,15家险企因涉及相关问题被点名。

“监管点名人身险行业典型问题,是对重点及易疏漏问题的梳理,更是对行业的警示”,业内人士认为。

“报行合一”作为监管关注重点,在2023年以来数度强调。当前,全行业正在共同规范产品“报行合一”,在明确产品的附加费用率即为可用的总费用率上限,产品定价费用假设与利润测试费用以及其他相关假设应保持内在逻辑一致性的要求下,个别公司产品设计违背精算原理,存在明显问题。

《通报》点名,中英人寿、信泰人寿经代渠道终身寿险产品,在产品报备时,对费用描述出现严重的概念混乱和总量水平混乱,销售费用本应是总费用的一部分,但产品设计的销售费用率却为预定附加费用率的两倍左右。

平安人寿报送的某款两全保险产品,在不同渠道销售时采用不同的利润测试费用假设,存在不严格执行报备产品的风险隐患。

部分保险公司产品管理水平有待提升,2023年,部分公司报备的产品在材料报送以及条款表述上违反“负面清单”及历次产品通报中已列明的问题,共有7家险企被点名批评。

平安健康报送的某款变更备案产品,未报送已经审批或备案的保险条款;德华安顾人寿报送的某款分红型产品,未提交财务管理办法、业务管理办法、信息披露管理制度等材料,且未在备案材料清单表中注明原因;信美人寿报送的三款非费改万能型产品,提交不属于此类产品应报送的费改产品信息表。

此外还有中意人寿、瑞华健康和横琴人寿报送的医疗保险产品,既往症表述为合同生效之前被保险人应该知道的有关疾病或症状,缺乏判断的客观依据。友邦人寿报送的3款产品,条款约定申请保险金时需要提供被保险人生存证明,但未明确指出生存证明的具体形式。

精算假设的不审慎导致的潜在风险值得警惕,从行业表现来看,部分公司对精算技术的科学应用重视不够,对精算人员履职独立性保障不足,发生率表使用以及费用率设定存在问题,管理专业性有待提升。

富德生命人寿、爱心人寿报送的某养老年金产品,采用明显偏离实际水平的预定死亡发生率,缺乏定价依据;国宝人寿报送的某定期寿险产品,责任准备金评估未采用行业经验生命表数据;太平人寿的某款年金保险产品,平均预定附加费用率超过监管规定上限;瑞华健康报送的某款疾病保险产品,现金价值假设附加费用率超过监管规定上限。国联人寿则是报送的某银行代理渠道产品,缴费期限和保险期间对应关系设置不合理被点名。

此外,行业还存在未按照产品智能检核系统要求规范报备产品的问题。如德华安顾人寿,其报送的多款产品,条款要素表和精算报告信息表填写内容与备案材料不一致,导致多次重复报送产品。

(制表:蓝鲸财经)

把好规范关:严格执行行业标准发生率表,严禁随意调节

2024年启程,金融监管总局表示,将持续从严监管产品,进一步强化人身保险产品智能检和系统的功能作用,加大产品核查力度,规范产品报备工作,全面推进“报行合一”,切实保护消费者合法权益。

从具体要求来看,人身险公司首要应当落实产品管理主体责任。《通报》提出,前述通报的产品问题反映出相关公司内控管理不严格,总精算师履职尽责不到位,监管部门将在后续工作中予以重点关注,并持续强化对总精算师的终身问责机制。

各公司应当切实提升合规经营意识,认真落实产品监管的各项政策要求,履行产品管理主体责任,持续加强对产品报备工作的审核把关,杜绝出现低级错误。

更进一步提升精算管理水平。金融监管总局明确,各公司要高度重视对保险精算技术的科学应用,持续加强对产品开发设计底层逻辑的研究,以利差、费差、死差管控为抓手,持续增强产品设计的审慎性。各公司要强化对精算假设的全周期持续管理,确保各环节精算假设满足合理性、准确性、公平客观等要求,以精算假设的可实现性作为公司科学管理的标准和重点。

针对产品开发设计行为的规范,金融监管总局提出,各公司要规范产品报备,对于已明确的各项工作举措要不折不扣地执行到位,严禁以形式上的合规掩饰实质上的违规。

应当以持续做好产品回溯工作为抓手,结合经营实际,及时通过停售或者重新报备等方式,管控精算假设偏差或调整产品精算假设。各公司投资收益率假设要参照既往投资收益情况,建立有效约束机制,探索建立与预定利率的联动传导机制。

此外,各公司应当规范使用生命表、重疾表等行业标准发生率表,严格按照监管要求执行,严禁人为随意调节,避免产生重大偏差。同一款产品在不同渠道销售的,不得采用不同的利润测试费用假设。各公司要以严格规范的产品报备为严格执行“报行合一”奠定坚实基础。

最后,金融监管总局强调,各公司要抓好通报问题整改落实工作。各公司应当建立健全内部考核机制,充分发挥考核的“指挥棒”作用,奖优罚劣,将产品通报情况作为各级产品管理人员绩效考核的重要参考依据。