在2020年下半年,债券收益率维持在历史低位,暗示债券投资者当时的通胀预期还没那么强。通胀预期的转折点出现在今年一月份,一月初10年期美债收益率跃升至1%以上,接着到了二月,5年期美债收益率突破0.50%,给全球投资者敲响了警钟。

尽管收益率上升波及股市,但美联储似乎仍然很冷静,甚至将收益率上升视为经济向好的信号。2021年2月25日,5年期美债收益率日内跃升25个基点,而美联储的一些官员对此是怎么评论的呢?

圣路易斯联储主席布拉德:“到目前为止,债券收益率的上升是一个好迹象。”

堪萨斯城联储主席埃斯特·乔治:“货币政策并不会立即对长期收益率的上升做出反应。”

亚特兰大联储主席博斯蒂克:“我并不担心收益率的变动。美联储现在不需要对收益率做出反应。”

但事实真的是这样吗?

实际上,美联储应该能够敏锐地意识到,收益率上升将扼杀刚刚起步的经济复苏。RealInvestmentAdvice的分析师Michael Lebowitz近日发表了文章,回溯了20世纪60年代,为阻止收益率上升和保持复苏势头,美联储所采取的“扭曲操作”,并阐述了行动的理由。

扭曲操作:“卖短买长”

我们知道:作为资产定价之锚的长期国债收益率就相当于长期的无风险市场利率,而包括按揭和汽车贷款的贷款利率,实际上与长期利率挂钩。通过买入长期国债,可以压低长期利率,而当长期利率较低时,贷款利率也会随之降低,从而鼓励人们投资高风险资产,推动资产价格上升。而所谓的“扭曲操作”,一部分原理就是基于此。

1961年,为了刺激经济活动,美联储推出了“扭曲操作”(Operation Twist)。当时,美元还与黄金挂钩,限制了美联储的政策选择,降低短期市场利率会使美元贬值,并导致美国的黄金储备大量流失。

为了刺激经济活动,避免黄金储备流失,美联储设计了这样一个计划:美联储进行类似于量化宽松的长期债券回购操作,但不会大规模印钞,而是通过出售短期债券为购买长期债券提供资金。这样,美联储的资产负债表规模或货币供应量不会改变,因此不会导致美元贬值。

根据旧金山联储的说法:

肯尼迪政府提出的方案是降低长期收益率,同时保持短期收益率不变。这一举措现在被称为“扭曲操作”。其理念是,企业投资和住房需求主要由长期利率决定,而货币套利则主要由国家间的短期利率差异决定。政策制定者认为,如果可以在不影响短期收益率的情况下降低长端利率,就可以刺激疲软的经济,而不会加剧黄金外流。

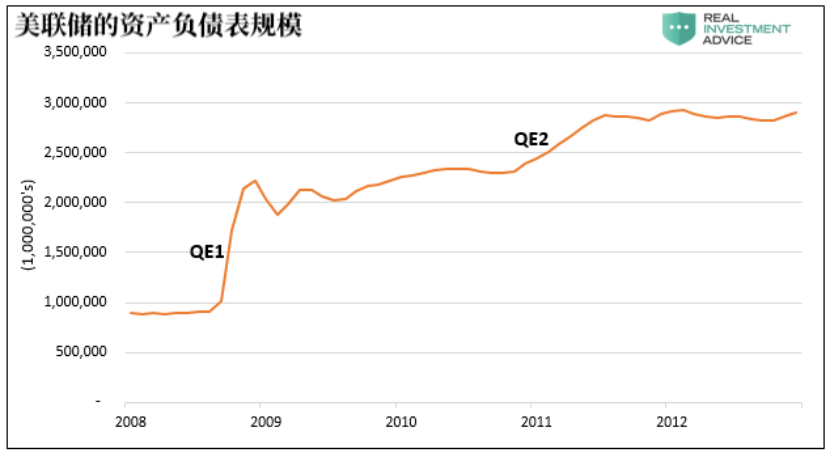

2011年10月,美联储再次启动该政策,开启了“扭曲操作2.0”时代。这段时期与1961年不同,货币制度已经不是金本位制,但美联储的资产负债表规模也大了很多。由于量化宽松政策和金融危机的影响,从2008年到2011年中期,经过两轮量化宽松政策之后,美联储的资产负债表飙升了200%,达到近3万亿美元。

不过,美联储的短期美国国债储备充足,因此美联储可以将其持有的短期国债卖出,转为更长期的国债,鼓励经济活动。

美联储是这样说的:

为了支持更强劲的经济复苏,并帮助确保通胀能在维持就业和物价稳定的基础上温和运行,委员会决定延长所持债券的平均到期日。委员会计划在2012年6月底前购买4000亿美元的剩余期限为6年至30年的国债,并出售等量的剩余期限为3年或以下的国债。该计划将使长端利率承压,使金融环境更加宽松。

扭曲操作3.0:为什么是现在?

本月初,10年期美债收益率突破1.50%,美联储理事布雷纳德随即表示:“我担心,如果金融环境出现无序或持续收紧,可能会减缓我们实现目标的进程。”

而这和2011年美联储的声明如出一辙:“这项计划(扭曲操作)应该会给长期利率带来下行压力,并有助于使金融环境更加宽松。”

收益率上升会导致“金融状况收紧”,不利于经济发展。尽管一些美联储成员对此漠不关心,但布雷纳德理解这个问题。她知道,更高的利率会让一切都变糟,让经济复苏变得艰难。

旧金山联邦储备银行行长玛丽·戴利也站在了布雷纳德这边。她表示:“中央银行可以改变购买债券的期限,甚至像以前那样,在所谓的“扭转操作”中出售短期证券来购买长期政府债券。”

随着收益率的上升,出现扭曲操作3.0的几率增加。这种扭转可以不用加息,也不会改变目前每月1200亿美元的量化宽松步伐。另一种选择则是增加量化宽松的规模,但可能会导致收益率因通胀影响而进一步攀升。

也就是说,这种扭曲操作可以在不造成显著负面影响的情况下控制市场利率。

扭曲操作如何影响大类资产?

回顾扭曲操作2.0时期各种资产类别的表现,我们可以评估这一行动的效果,这样的分析为我们了解这些资产类别在今天的表现提供了一些见解。

下面的前三个图表分别是2年期和10年期国债收益率以及2年期与10年期国债收益率利差曲线。在这些图表中,扭曲操作的周期用灰色突出显示,绿色的线显示了在扭曲操作中收益率的百分比变化。

此外,利差曲线图突出表明,当将2011年7月传言的扭转期延长至结束时,曲线变平了124个基点。

下一组图表则是标普500指数、原油和黄金在同一时期的表现。

最后是标普板块和其他股指在扭曲操作期间和扭曲操作前的表现。

扭转2.0操作完成了美联储的使命。在美联储没有扩大资产负债表的情况下,收益率曲线明显趋平。大部分的曲线趋平都发生在操作实际开始之前,而股市和板块则在扭曲操作实行期间上涨,但在扭曲操作信号放出期间表现平平。值得注意的是,当时经济正在放缓,因此宏观趋势也有助于降低利率。

通常与通胀和利率上升相关的行业,包括金融、能源、材料和工业类股从扭转信号发出之际开始下跌,直到结束。受益于较低利率的行业,如公用事业、技术和主食,在整个期间表现相当不错。

最有趣的是,从信号放出到操作结束,债券和股票价格的周相关性为强烈的负相关,如下图所示。

综上所述,考虑到美联储资产负债表的膨胀程度,收益率上升促使美联储采取“扭曲操作”只是时间问题。不过,2011年,当美联储首次暗示加息时,2年期和10年期国债收益率利差为2.60%,而如今的水平只有当时的一半,为1.35%,因此这种操作的效果可能不如当年。

现在国债的供给和需求关系和当时也不尽相同。首先,美国政府现在有3万亿美元的赤字,大约是10年前的三倍,抵消债务供应的是美联储每月购买的800亿美元国债,而在2011-12年,由于QE刚结束,美联储的资产负债表并没有增长。此外,在接下来的几个月里,美国国债发行将会暂时减少。

美联储拥有足够多的资产,足以让收益率曲线显著变平。投资者面临的问题是,其它资产类别将如何应对此类行动?较低的长期利率有可能会缓和股票市场不断上升的紧张局势,也有可能在一定程度上促进经济活动。

考虑到市场的极端投机性和大规模的财政和货币干预,是要和美联储一样乐观,还是应该担心市场波动?这是需要投资者去思考的问题。

(董云龙 )