作者 | 夏心愉

参考 | 央行网站、券商研报、涛动宏观 等

昨天我们小编同学查询了10份券商研报,10份都分析这次降准大概率会是定向的。但今天央行的宣布颇让人意外:是“全面”降准0.5个百分点(不含已执行5%存款准备金率的金融机构),释放长期资金约1万亿元!

本次下调后,金融机构加权平均存款准备金率为8.9%。

讲真,这其中也颇见央行的纠结。一方面要保持货币政策之稳,反复声明不是宽松也不搞大水漫灌,一直很想精准发力;但另一方面,又必须要对冲市场的紧,缓解小微的难,提振经济的弱。

先说此次降准的几点必要性:

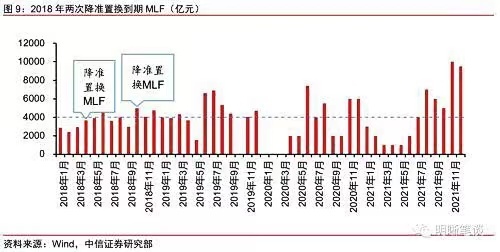

1,就是央行自己说的,降准释放的一部分资金将被金融机构用于归还到期的中期借贷便利(MLF),还有一部分资金被金融机构用于弥补7月中下旬税期高峰带来的流动性缺口,增加金融机构的长期资金占比。

我们小老百姓(603883,股吧)关心得最多的,无非楼市、股市、债市。再者“愉见财经”是写银行的公众号,那也看看对银行业而言是否利好(这或也关于银行股走势,是吧?)

对楼市,“愉见财经”觉得与其盯着市场资金面,不如直接看信贷政策,来得更单刀直入。那么遗憾的是,尽管资金面上头有好消息,但信贷政策没有啊。

准备金率一低,是可以释放出资金,但我不认为最懂政治的银行们敢把这钱搞到房地产类贷款里,“两道红线”还是矗在那里岿然不动的好伐。不信你们看,很多地区的二手房还是停贷中啊。

再者,就是上头希望的是银行们对实体经济、小微企业那么持续保持低贷款成本,降的是那头。房地产类贷款,包括按揭在内,大概率不会有啥明显受惠,上头对楼市的高压口径可是一点没有放松的。

所以我的感觉是,对楼市而言,降个准,不算什么大利好。

对股市,是有提振信心作用的,至少大家不会担心货币政策收紧了,但究竟有作用多大,其实有限,肯定不如对债市那么立竿见影。毕竟只是个降准而不是降息,更多影响的是银行体系内价格调整的问题。

我每次降准后写稿,都要撸一遍历次降准后第一个交易日我大A是涨是跌,你们看完下表就会了然,其实涨跌概率对半。所以真心难预测啊,我个人也不认为A股的震荡期就此结束。

对债市,利好相对会更明显一些。历次降准后,流动性环境向好,有助于债市走牛。

从历史经验看,浙商证券分析师孙欧统计历次降准后,10年期国债和10年期国开债的收益率通常下行,而降准会释放商业银行的超储,对长端利率债更为有利,因此整个收益率曲线变平坦概率较大,表现为期限利差大多收窄。

对银行,首先,是有一定利好作用的,降准相当于是变相降了降银行的负债成本,好歹不是去年的路子,不会让银行单边“让利”出血来救实体了。

但其次,也没啥特别可乐的,因为银行拿完“红包”,还是要转发给实际的,释放的负债成本那是要让度到贷款端去的,红包最终是要转发给实体经济,小微企业他们的。

本文首发于微信公众号:愉见财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(董云龙 )