2021年6月16日,南京北路智控科技股份有限公司(以下简称“北路智控”)更新了招股说明书,申报在创业板上市。

公开资料显示,北路智控拟发行2192.03万股,占发行后总股本的25%,由华泰联合证券承销保荐。预计募集资金矿山智能设备生产线建设项目、矿山智能化研发中心项目以及补充流动资金。

值得注意的是,北路智控目前仍然存在着毛利率下滑,专利数量不及同行等问题。针对上述问题,发现网向北路智控公开邮箱发送采访函请求解释,然而截至发稿,北路智控并未给出合理解释。

毛利率持续下滑

招股书披露,北路智控于2007年成立,自成立以来主要聚焦煤矿信息化、智能化建设领域,专业从事智能矿山相关信息系统的开发、生产与销售,能够为下游客户提供“软硬件一体”的信息化、智能化综合解决方案,包括整体方案设计、软硬件产品开发、信息系统集成及相关技术服务等,公司主要产品为智能矿山相关信息系统。

图片来源:招股书

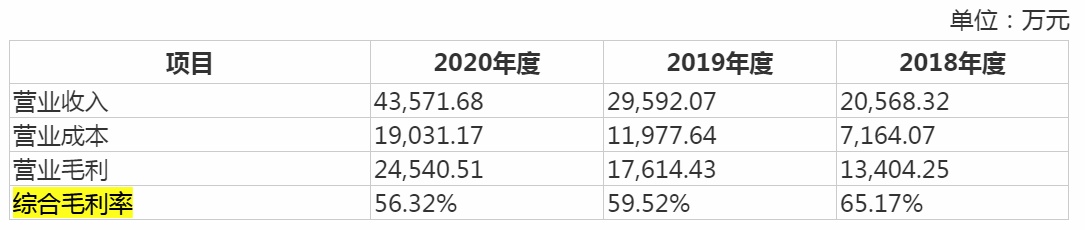

近年来,北路智控的业绩也在稳步上涨。2018-2020年,公司的营业收入分别为2.06亿元、2.96亿元和4.36亿元,同期归母净利润分别为3716.43万元、6629.96万元和1.10亿元。

图片来源:同花顺(300033,股吧)iFinD

然而,就在业绩向好的情况之下,北路智控的毛利率却处在不断下滑的态势。招股书披露,2018-2020年,公司的综合毛利率分别为65.17%、59.52%和56.32%。

图片来源:招股书

从公司的各个产品来看,北路智控的不同产品毛利率都出现了不同程度的下滑。2018-2020年,智能矿山通信系统的毛利率分别为62.11%、57.92%和55.99%;智能矿山监控系统的毛利率分别为69.51%、58.86%和54.34%;智能矿山集控系统的毛利率分别为56.44%、55.07%和41.14%;智能矿山装备配套的毛利率分别为65.15%、59.34%和59.37%。也就是说北路智控所有产品的毛利率均有下滑。

图片来源:招股书

对此,北路智控在招股书中表示,2019年度智能矿山通信新建系统收入占比明显提升,新建系统的毛利率略低于扩容及备件,系因新建系统产品需要集成一定比例的外购服务器、线缆等,从而拉低了系统整体毛利率。

有专业人士对发现网表示,毛利率的下滑很可能使得公司的盈利能力有所“贬值”,从长远上来看,很可能给公司带来不利的影响。

专利数量不及同行

北路智控在招股书中介绍,公司自成立以来一直专注于煤矿信息化、智能化建设领域,十分重视对于新技术、新产品的研发投入。

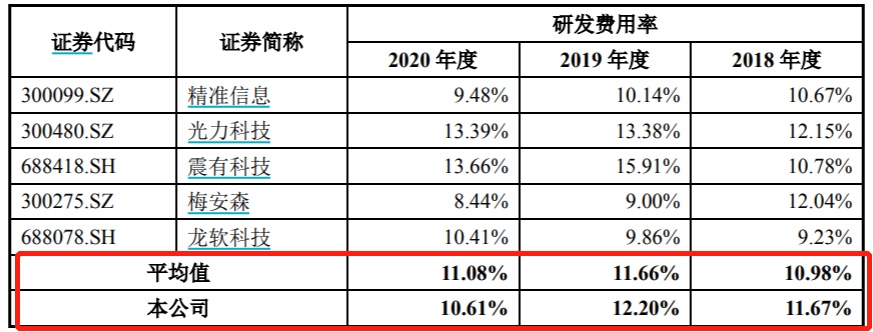

从数据上看的确如此,2018-2020年,北路智控的研发费用分别为2399.90万元、3609.32万元和4624.61万元,占营业收入的比例分别为11.67%、12.20%和10.61%,虽然有所波动,但北路智控的研发费用率仍然保持着较高的水平。

和同行相比,北路智控的研发费用率也处在平均水平,2018-2020年,公司同行业可比公司的研发费用率均值分别为10.98%、11.66%和11.08%,该数值与北路智控的研发费用率不相上下。

来源:招股书

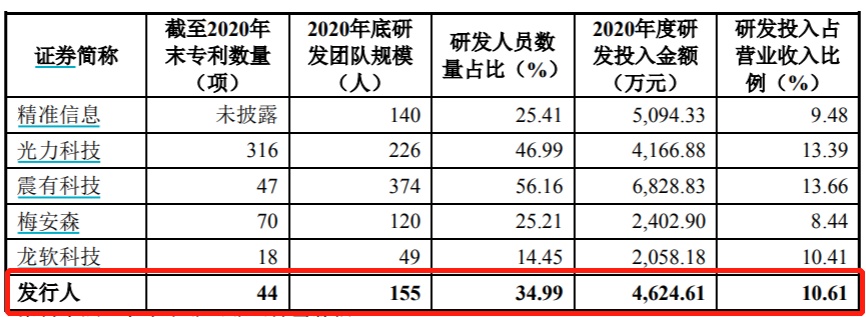

此外,截至2020年末,北路智控共有研发人员155人,占员工总人数的比例为34.99%,研发人员数量占据了员工总数的三分之一。可见北路智控在研发上的重视。

值得一提的是,就在如此重视研发的情况之下,北路智控的专利数量和同行公司相比却“垫底”。截至2020年年末,北路智控的专利数量为44项,而同行光力科技(300480,股吧)拥有316项、震有科技拥有47项、梅安森(300275,股吧)拥有70项,龙软科技拥有18项。也就是说,北路智控的专利数量仅仅超过了龙软科技,与其他公司仍然存在着较大的差距。

来源:招股书

此外,企查查披露,北路智控目前已经将5项专利进行了质押,就在2018年8月24这一天中,北路智控就将四项专利质押给银行,其“差钱”的现状可见一斑。

图片来源:企查查

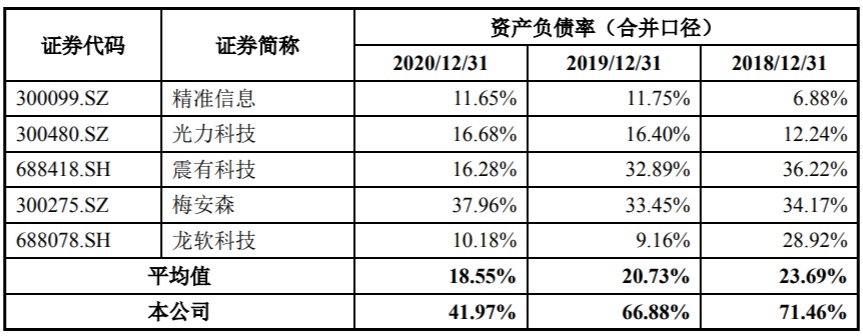

那么北路智控究竟有多“差钱”?2018-2020年,公司的资产负债率(合并)分别为71.46%、66.88%和41.97%,而同行业可比上市公司的资产负债率均值仅有23.69%、20.73%和18.55%,虽然资产负债率连年下滑,但是还是远远高于同行可比公司。

来源:招股书

此外,从偿债能力来看,2018-2020年,北路智控流动比率(倍)分别为1.17、1.28和2.14,同行可比公司流动比率(倍)均值分别为4.23、4.83和5.19,北路智控的流动比率远低于同行。

图片来源:招股书

不仅如此,2018-2020年,北路智控的速动比率(倍)分别为0.74、0.85和1.62,而同行业可比上市公司的速动比率(倍)分别为3.38、4.29和4.50,同样北路智控的速动比率也远远低于同行。

图片来源:招股书

对此,北路智控在招股书中表示,报告期内,同行业公司各年末流动比率主要集中在4至6倍,速动比率主要集中在3至5倍。公司短期偿债能力指标相对较低,主要由于公司资本金相对较小,营运资本低于上市公司。

有专业人士对发现网表示,在研发方面大力投入的同时,北路智控在专利数量上却没有得到相应的“回报”。此外北路智控面对短期偿债能力不足的现状,仍然需要在扩大资本金上下功夫。

(发现网记者罗雪峰实习记者左星月)

(李显杰 )