本文来源于川阅全球宏观

本周随着美国两党在债务上限谈判陷入僵局,金融市场开始担心美国债务违约的风险。正如美国财政部长耶伦在9月28日的参议院听证会上所述:

“如果在10月18日触及债务上限之前不采取行动提高或暂停债务上限,将带来灾难性的后果,包括金融危机和经济衰退。”

显然隔夜美股的大跌已经反映出这种担忧,并且随着10月18日的临近,这种担忧很可能国庆期间在海外市场进一步蔓延。

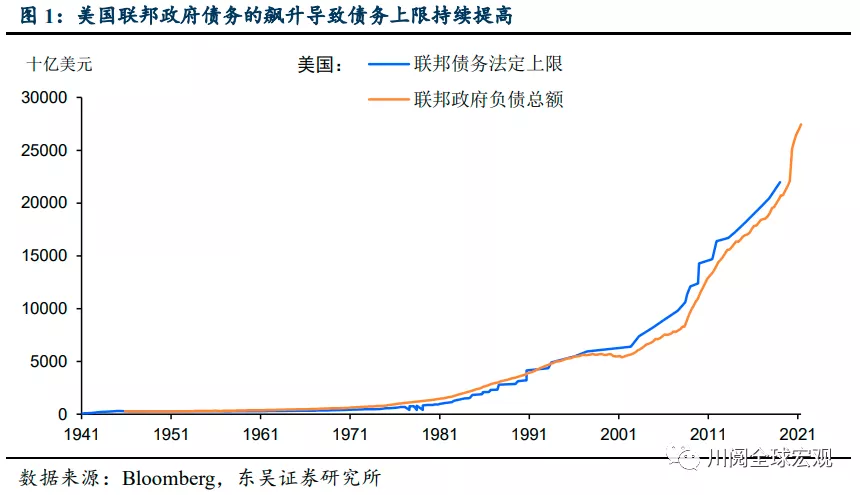

历史来看,美国债务在飙升后都引发了债务上限的提高(图1),但问题的解决并非一帆风顺。

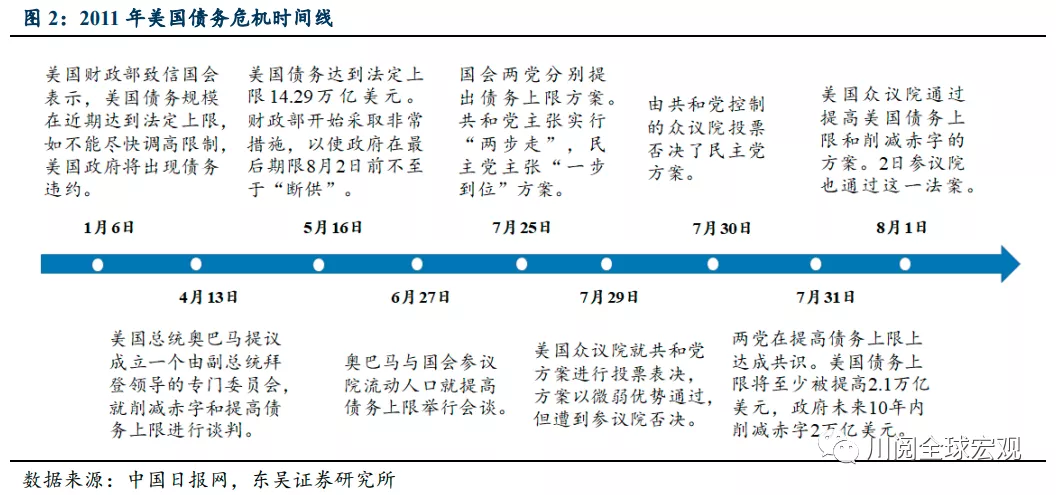

2011年和2013年的债务上限危机无疑最值得借鉴:2011年的债务上限危机导致标普调降美国主权信用评级,金融市场陷入避险模式。2011年随着债务上限的期限的临近,中期选举后夺回众议院的共和党要求奥巴马削减预算赤字,仅提高债务上限1万亿美元;而民主党要求一次性提高债务上限2.4万亿美元,谈判随之陷入僵局,虽然最终就债务上限和削减赤字达成一致,但整个过程令市场对美国政府能否合力解决财政问题产生怀疑,标普因此在8月5日历史上第一次下调美国主权信用评级。

2013年的债务上限危机导致美国政府关门的半个月,在拖累经济增长的同时亦使得美联储推迟taper。

2013年共和党要求奥巴马政府大幅削减社会福利并停止为奥巴马医改拨款,否则拒绝提高债务上限。由于债务上限谈判陷入僵局,美国政府在2013年10月关门长达半个月。这期间由于共和党支持率下跌,国会最终同意继续为政府拨款并暂缓实施债务上限。奥巴马政府首席经济顾问表示,政府停摆拖累美国四季度GDP增速 0.25%,并减少10月就业人数12万。

从金融市场的角度,如表1和表2所示,2011年债务危机引发的波动比2013年要大的多。2011年7月22日-8月10日间,标普500指数跌幅近17%,10年期美债收益率下行82bps(图3),避险情绪下黄金飙升近13%(表1)。大类资产中,债务危机对于美债影响的持续性尤为显著,持续了三个多月。

本次债务上限的问题被卷入两党关于拜登基建计划的博弈中,有持续发酵的风险,后续发展有两种可能性:

情景一:

债务上限谈判继续与政府停摆问题绑定。由于共和党已经明确反对在政府短期拨款协议(CR)中纳入暂停债务上限的讨论,因此如果两者继续绑定,短期内美国政府关门的风险加大,甚至可能在十一期间关门,部分经济数据也可能被推迟发布(如月初的非农就业数据)。

情景二:

债务上限谈判与政府停摆问题分开。优先处理政府关门问题,后续风险的持续性取决于债务上限谈判的持续时间,最终解决方式包括预算决议或者两党达成一致协议。这种情景下,风险将延后至10月中下旬。

尽管我们认为两党最终会达成协议,但在该时点前后,可能与2011年类似,对市场产生较大影响,甚至可能影响到当前市场已经price in的taper。如果美国政府在十一期间停摆,金融市场有陷入避险模式的可能,而后续10月?中下旬债务危机可能引发金融市场的波动。?

免责

(张泓杨 )