中国网财经10月27日讯(记者叶浅 见习记者邢楠)近日,广东泰恩康医药股份有限公司(以下简称“泰恩康”)IPO上会通过,公司拟在深交所创业板上市。

此次IPO,泰恩康拟公开发行股份不超过5910万股,计划募集资金7.50亿元,募集资金将用于生物技术药及新药研发项目、业务网络及品牌建设项目以及补充营运资金。

2019年8月,泰恩康首次创业板IPO申请被否;2020年以来,泰恩康自产口罩拉动业绩增长,此次二度闯关IPO也顺利过会。不过,随着疫情变化,泰恩康自产口罩的平均销售价格有所下降,对此,泰恩康表示公司已由医药代理运营向医药制造业转型,但与同行业医药制造业公司一品红相比研发费用率仍较低。此外,记者注意到,泰恩康的两起收购交易存在较多疑点,公司高溢价收购资不抵债和亏损的资产涉嫌利益输送。

自主研发能力弱

泰恩康成立于1999年,公司主营业务为代理运营及研发、生产、销售医药产品、医疗器械、卫生材料并提供医药技术服务与技术转让等。

招股书显示,泰恩康已由医药代理运营向医药制造业转型,公司一直以成为创新驱动型综合性医药企业为目标。然而,泰恩康此次IPO申报选择的行业分类为“批发业”。

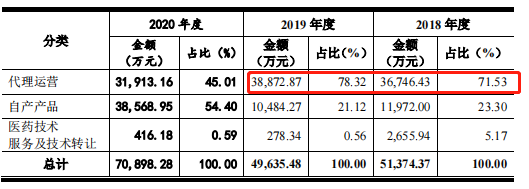

根据招股书披露的泰恩康主营业务收入构成,2018-2019年代理运营业务是公司收入和利润的重要来源,占公司主营业务收入的比例分别为71.53%和78.32%。2020年,泰恩康自产产品的占比有所提升,其中自产产品包括医疗器械、两性健康用药、中成药、外用药、卫生材料以及其他。

数据来源:泰恩康招股书

2020年受新冠肺炎疫情影响,泰恩康自产产品的医疗器械中医用口罩收入占比显著增加,期间自产产品占主营业务收入的比例为54.40%。具体来看,2020年泰恩康口罩的营业收入达2.39亿元,占营业收入的33.76%。

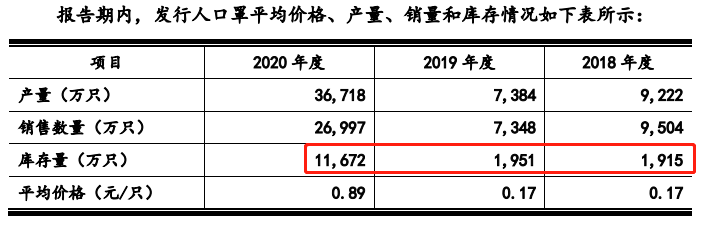

但随着疫情的逐渐好转,2020年泰恩康口罩的平均销售价格由上半年的1.06元/只降至下半年的0.89元/只。虽然2020年口罩的销量大幅增加,但库存量也大幅增加。截至2020年,泰恩康口罩库存量为1.17亿只,较2019年增加9721万只。

数据来源:泰恩康招股书

有业内人士向中国网财经记者表示,“随着疫情的好转,口罩这种特殊时期需求量大的产品可能会产生销量下降的风险,因此泰恩康销售口罩带来盈利的持续性存疑。”

虽然泰恩康在招股书中称“公司已由医药代理运营向医药制造业转型”,但公司的自主研发能力较弱。2018-2020年,泰恩康研发费用分别为1989.12万元、2404.07万元和3134.26万元,占营收的比例分别为3.87%、4.84%和4.42%。而同行业医药制造业公司一品红同期的研发费用率分别为6.39%、5.99%和8.08%,均高于泰恩康的研发费用率。

销售费用方面,泰恩康同期的数据分别为6094.13万元、7268.60万元及1.01亿元,占营收的比例分别为12.2%、11.86%、14.64%及14.19%,销售费用率虽存在一定的波动,但大幅高于各期研发费用率。

高溢价收购涉嫌利益输送

除了自主研发能力弱,泰恩康2016和2020年的两起收购交易有较多疑点。

2016年,泰恩康以3300万元的价格收购了武汉市威康药品有限责任公司(以下简称“武汉威康”)55%的股权,该次收购形成了2732.66万元的商誉。

根据《股权转让协议书》第二条约定,若2016-2018年武汉威康每年净利润分别未达到400万元、600万元和800万元,则徐阳、魏铣、孙平、叶莉芬应在审计机构出具审计报告书之日起15个工作日内按同比例退还相应的款项给泰恩康。

武汉威康2017年未能完成600万元的净利润业绩承诺目标,差额为65.77万元,相应冲减后期的股权支付款。

然而,在武汉威康2017年未完成业绩承诺目标的情况下,2020年4月,泰恩康继续收购武汉威康剩余45%的股权。

此次收购,泰恩康以8元/股的价格分别发行243.75万股、195.00万股购买徐阳、魏铣持有的武汉威康25%和20%的股权。上述收购完成后,武汉威康成为泰恩康的全资子公司,而就在收购后不久,2020年10月公司即注销了武汉威康。

泰恩康以“为适应公司经营发展需要,优化公司管理架构,降低管理成本,整合资源,从而增强公司市场竞争力”为由,将武汉威康解散并注销。武汉威康从成为泰恩康的全资子公司到解散注销,前后仅用了半年时间。

值得注意的是,IPO前夕,泰恩康高溢价收购了业绩亏损的山东华铂凯盛。

2020年6月,泰恩康收购樟树市华铂精诚投资管理中心(有限合伙,以下简称“华铂精诚”)持有的山东华铂凯盛生物科技有限公司(以下简称“山东华铂凯盛”)45%股权。

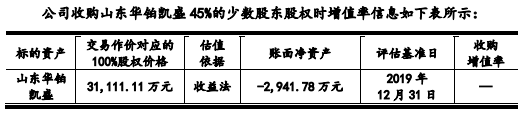

截至评估基准日2019年12月31日,山东华铂凯盛股东全部权益评估值为3.11亿元。泰恩康以8元/股的价格,发行1750万股购买华铂精诚持有的山东华铂凯盛45%股权。

然而,招股书显示,估值3.11亿元的山东华铂凯盛,同期账面净资产仅为-2941.78万元。

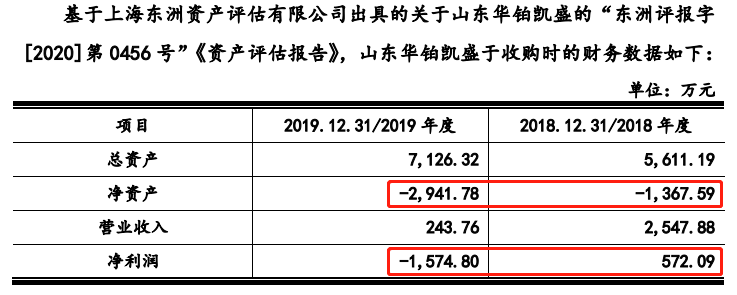

数据来源:泰恩康招股书

此外,2018及2019年山东华铂凯盛的净资产均为负,分别为-1367.59万元、-2941.78万元;营业收入分别为2547.88万元、243.76万元;净利润分别为572.09万元、-1574.80万元。可以看出,2019年山东华铂凯盛的业绩较2018年呈大幅下滑趋势。

有业内人士向中国网财经记者表示:“IPO前夕,泰恩康高溢价收购业绩亏损的山东华铂凯盛可能涉嫌利益输送。”

数据来源:泰恩康招股书

对于泰恩康IPO的情况,中国网财经记者将保持持续关注。

(褚染汐)