今日,九联科技(688609.SH)收报9.57元,跌幅2.84%,总市值47.85亿元。

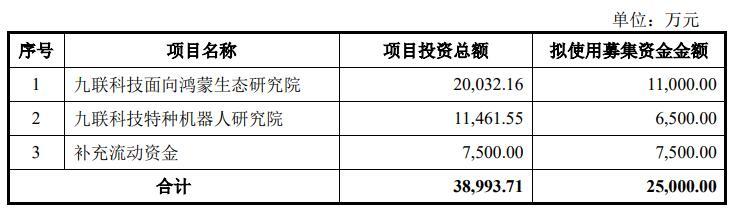

昨晚,九联科技发布以简易程序向特定对象发行股票的预案。九联科技本次发行的募集资金总额不超过25,000.00万元(含本数),扣除发行费用后,募集资金净额拟投入以下项目:九联科技面向鸿蒙生态研究院、九联科技特种机器人研究院、补充流动资金。

本次向特定对象发行股票的种类为境内上市的人民币普通股(A股),每股面值人民币1.00元。

本次发行采用以简易程序向特定对象发行股票的方式进行,在中国证监会作出予以注册决定后十个工作日内完成发行缴款。

本次发行的发行对象为不超过35名(含35名)特定对象,范围包括符合中国证监会、上交所规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者以及其他合格的投资者等。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。

最终发行对象将由公司董事会及其授权人士根据2022年年度股东大会授权,与主承销商按照相关法律、法规和规范性文件的规定及发行竞价情况,遵照价格优先等原则协商确定。

本次发行的所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

本次向特定对象发行的定价基准日为发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量。若公司股票在该20个交易日内发生因派息、送股、配股、资本公积转增股本等除权、除息事项引起股价调整的情形,则对调整前交易日的交易价格按经过相应除权、除息调整后的价格计算。最终发行价格将根据2022年年度股东大会的授权,由公司董事会按照相关规定根据发行竞价结果与主承销商协商确定。

本次以简易程序向特定对象发行的股票数量按照募集资金总额除以发行价格确定,不超过本次发行前公司股本总数的30%。在前述范围内,最终发行数量由股东大会授权董事会根据具体情况与本次发行的主承销商协商确定。若公司股票在定价基准日至发行日期间发生送红股、资本公积金转增股本或因其他原因导致本次发行前公司总股本发生变动及本次发行价格发生调整的,则本次向特定对象发行股票的数量上限将进行相应调整。最终发行股票数量以中国证监会同意注册的数量为准。

截至预案公告之日,本次向特定对象发行的发行对象尚未确定,最终是否存在因关联方认购公司本次向特定对象发行股票构成关联交易的情形,将在发行竞价结束后相关公告中披露。

九联科技表示,截至预案公告之日,詹启军、林榕为公司控股股东、共同实际控制人,其中詹启军直接持有公司61,345,440股,占公司总股本的12.27%;林榕直接持有公司41,127,280股,占公司总股本的8.23%。詹启军和林榕合计直接持有公司102,472,720股,占公司总股本的20.50%。同时,詹启军、林榕与公司股东胡嘉惠、许华、赖伟林、凌俊于2019年3月10日签订了《一致行动协议》,根据该协议的约定,胡嘉惠、许华、赖伟林、凌俊在处理发行人经营发展的重大事项时如与詹启军、林榕的意见不一致时,应以詹启军、林榕的意见为准,因此詹启军、林榕可实际支配的公司表决权股份数量为171,218,180股,占公司股份总数的比例为34.24%。

本次拟发行股票不超过公司发行前总股本的30%,募集资金总额不超过人民币三亿元且不超过最近一年末净资产百分之二十,适用简易程序。本次发行完成后,公司股本将相应增加,公司的股东结构将发生变化,公司原股东的持股比例也将相应发生变化。因本次发行融资规模较小,股权比例稀释效应有限。因此,本次发行不会导致公司的控制权发生变化。

九联科技本次向特定对象发行股票的目的为,贯彻公司发展战略,优化公司产品布局;促进公司科技创新能力提升,推动研发成果产业化;吸引高端人才聚集,推动企业的可持续发展。

九联科技发布的截至2023年3月31日止的前次募集资金使用情况专项报告显示,经中国证券监督管理委员会证监许可〔2021〕349号文核准,公司于2021年3月17日首次公开发行人民币普通股(A股)10,000万股,发行价格为每股人民币3.99元,募集资金总额为人民币399,000,000.00元,扣除发行费用人民币53,597,152.83元,募集资金净额为人民币345,402,847.17元。该募集资金已于2021年3月17日全部到账,大华会计师事务所(特殊普通合伙)对公司首次公开发行股票的资金到位情况进行了审验,并出具《验资报告》(大华验字[2021]000169号)。

九联科技2021年3月23日在上交所科创板上市,发行数量为1亿股,发行价格为3.99元/股,保荐机构为民生证券股份有限公司,保荐代表人为卢景芳、李东茂。九联科技募集资金总额为3.99亿元,扣除发行费用后,募集资金净额为3.45亿元。九联科技最终募集资金净额比原计划少3.08亿元。公司2021年3月16日披露的招股说明书显示,公司拟募集资金6.53亿元,其中,1.48亿元用于家庭网络通信终端设备扩产项目,1.28亿元用于物联网移动通信模块及产业化平台建设项目,1.66亿元用于5G通信模块及产业化平台建设项目,1.01亿元用于九联科技研发中心升级改造建设项目,1.10亿元用于补充流动资金。九联科技上市发行费用为5359.72万元,其中保荐机构民生证券股份有限公司获得保荐承销费用3500万元。

2022年,九联科技实现营业收入2,402,746,041.22元,同比减少14.06%;归属于上市公司股东的净利润60,334,759.28元,同比减少38.66%;归属于上市公司股东的扣除非经常性损益的净利润61,282,115.60元,同比减少27.73%;经营活动产生的现金流量净额-22,916,312.85元,上年同期为-107,035,419.90元。

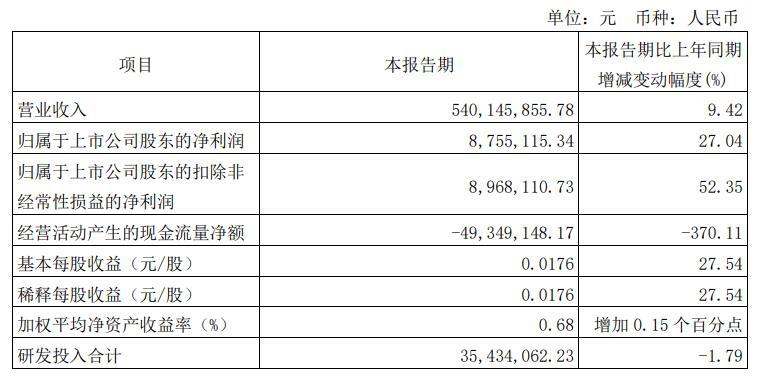

2023年第一季度,九联科技实现营业收入540,145,855.78元,同比增长9.42%;归属于上市公司股东的净利润8,755,115.34元,同比增长27.04%;归属于上市公司股东的扣除非经常性损益的净利润8,968,110.73元,同比增长52.35%;经营活动产生的现金流量净额-49,349,148.17元。

(责任编辑:王晨曦)