中国经济网北京7月13日讯 众泰汽车(000980)(000980.SZ)昨日晚间发布关于终止向特定对象发行A股股票事项并撤回申请文件的公告。公司于昨日召开第八届董事会2023年度第四次临时会议、第八届监事会2023年度第四次临时会议,审议通过了《关于公司终止向特定对象发行A股股票事项并撤回申请文件的议案》,同意公司终止2022年度向特定对象发行A股股票事项,并向深交所申请撤回相关申请文件。

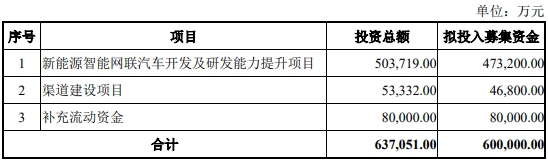

众泰汽车2023年5月13日披露2022年度向特定对象发行A股股票募集说明书(修订稿),公司本次向特定对象发行股票募集资金总额不超过600,000.00万元(含本数),扣除发行费用后的募集资金净额拟用于新能源智能网联汽车开发及研发能力提升项目、渠道建设项目、补充流动资金。

众泰汽车本次向特定对象发行A股股票的发行对象尚未确定。本次发行的对象为不超过35名特定投资者,包括符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者以及其他符合相关法律、法规规定条件的法人、自然人或其他机构投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。

众泰汽车本次向特定对象发行股票的定价基准日为发行期首日。本次向特定对象发行股票的价格为不低于定价基准日前20个交易日公司股票交易均价的80%(定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量)。

众泰汽车本次向特定对象发行拟发行数量将按照本次发行募集资金总额除以发行价格确定,且不超过本次发行前公司总股本的 30%,即不超过1,512,764,321股(含本数)。最终发行数量由公司董事会根据公司股东大会的授权、中国证监会、深圳证券交易所相关规定及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。

若公司股票在本次向特定对象发行董事会决议公告日至发行日期间发生送股、资本公积转增股本或其他原因导致本次发行前公司总股本发生变动的,本次向特定对象发行股票的数量上限将作相应调整。

众泰汽车本次向特定对象发行股票完成后,投资者认购的本次发行的股票自发行结束之日起6个月内不得转让,法律法规对限售期另有规定的,依其规定。

截至募集说明书签署日,众泰汽车本次向特定对象发行尚无确定发行对象。最终是否存在因关联方认购上市公司本次向特定发行股份构成关联交易的情形,将在本次向特定对象发行结束后公告的发行情况报告书中予以披露。

截至募集说明书签署日,众泰汽车总股本为5,042,547,739股,公司控股股东江苏深商及其一致行动人合计持有公司1,227,671,288股股票,占公司股权比例为24.35%,黄继宏为公司的实际控制人。按本次发行股票数量的上限1,512,764,321股测算,本次向特定对象发行后,江苏深商及其一致行动人合计持股比例为18.73%。为保证公司实际控制人不发生变化,公司本次向特定对象发行将视市场情况控制单一特定投资者及其关联方和一致行动人的认购上限,适当分散特定投资者的认购数量,从而公司控制权不会发生变化,确保黄继宏仍为公司的实际控制人。因此,本次发行不会导致发行人控制权发生变化。

众泰汽车本次向特定对象发行A股股票的保荐机构(主承销商)为财通证券(601108)股份有限公司,保荐代表人为陈瑨、吴云建。

众泰汽车终止本次向特定对象发行股票事项并撤回申请文件的原因为,自公司披露本次向特定对象发行股票预案以来,公司与相关中介机构等积极推进相关工作。在综合考虑外部市场环境变化、公司实际情况、控股股东及实控人筹划变更公司实控人等诸多因素后,经与中介机构等相关各方充分沟通,公司决定终止本次向特定对象发行股票事项并撤回相关申请文件。

最近五年内,众泰汽车除2017年发行股份购买资产并募集配套资金外,无其他募集资金情形。经中国证券监督管理委员会《关于核准黄山金马股份有限公司向铁牛集团有限公司等发行股份购买资产并募集配套资金的批复》(证监许可[2017]454号)核准,公司2017年7月以非公开发行股票的方式向铁牛集团有限公司等7名特定投资者发行人民币普通股20,768.43万股,发行价为9.63元/股,募集资金总额为人民币200,000.00万元,扣除发生的承销保荐费用及其他发行费用后募集资金净额为人民币191,287.13万元。上述募集资金到账时间为2017年7月6日,资金到位情况已经华普天健会计师事务所(特殊普通合伙)出具的会验字[2017]4409号验资报告审验。

众泰汽车2023年6月29日发布公司关于实际控制人可能发生变更的提示性公告显示,2021年12月29日,黄继宏与公司的股东江苏深商控股集团有限公司(以下简称“江苏深商”)及其一致行动人深圳市万驰投资合伙企业(有限合伙)(以下简称“万驰投资”)、吉林众富同人投资中心(有限合伙)(以下简称“众富同人”)、深圳市力驰投资合伙企业(有限合伙)(以下简称“力驰投资”)、深圳市国民数字信息技术有限公司(以下简称“国民数字”)、叶长青、金贞淑签署了《委托协议书》,江苏深商、万驰投资、众富同人、力驰投资、国民数字、叶长青、金贞淑将其持有的合计24.22%的众泰汽车股份对应的表决权委托给黄继宏行使。《委托协议书》签署后,黄继宏可以控制众泰汽车24.22%的股份对应的表决权,因此黄继宏成为公司实际控制人。公司于2023年6月7日收到深交所发出的《关于对众泰汽车股份有限公司的关注函》(公司部关注函〔2023〕第257 ),关注公司是否存在控制权变更的风险。就前述关注事项,公司特向控股股东江苏深商和实际控制人黄继宏书面问询,截至公告披露日,公司已收到江苏深商和黄继宏的回函,函复主要内容如下:1、公司目前实控人为黄继宏先生。2、目前正在筹划变更公司实际控制人事宜。

众泰汽车昨日晚间同时发布的公司股票交易异常波动的公告显示,公司股票于2023年7月11日、7月12日连续两个交易日收盘价涨幅偏离值累计超过20%,根据深圳证券交易所的相关规定,属于股票交易异常波动情形。公告还显示,公司初步预计2023年上半年净利润为负值,但尚未统计出具体数字,公司将在规定期限内披露2023年半年度业绩预告。

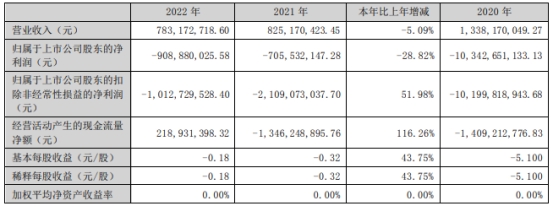

众泰汽车2022年营业收入为7.83亿元,同比下降5.09%;归属于上市公司股东的净利润为-9.09亿元,上年同期为-7.06亿元;归属于上市公司股东的扣除非经常性损益的净利润为-10.13亿元,上年同期为-21.09亿元;经营活动产生的现金流量净额为2.19亿元,上年同期为-13.46亿元。

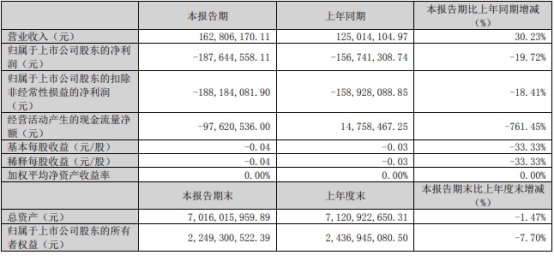

众泰汽车2023年一季度营业收入为1.63亿元,同比增长30.23%;归属于上市公司股东的净利润为-1.88亿元,上年同期为-1.57亿元;归属于上市公司股东的扣除非经常性损益的净利润为-1.88亿元,上年同期为-1.59亿元;经营活动产生的现金流量净额为-976.05万元,上年同期为1475.85万元。

众泰汽车2021年12月9日发布关于重整计划中资本公积金转增股本事项实施的公告,以众泰汽车现有总股本2,027,671,288股为基数,按每10股转增15股的比例实施资本公积转增股本共计 3,041,506,932 股。转增完成后,众泰汽车的总股本由2,027,671,288股增至5,069,178,220股(最终转增的准确股票数量以中国结算深圳分公司实际登记确认的数量为准),股份性质均为无限售条件流通股。前述转增股票不向原股东分配,全部按照重整计划的规定进行分配和处理。其中:1,013,835,644股分配给众泰汽车及其下属八家破产子公司(永康众泰汽车有限公司、浙江铁牛汽车车身有限公司、浙江众泰汽车制造有限公司、众泰新能源汽车有限公司、湖南江南汽车制造有限公司、浙江众泰汽车销售有限公司、杭州益维汽车工业有限公司、杭州杰能动力有限公司,以下合称八家子公司)的债权人;2,027,671,288股由重整投资人江苏深商控股集团有限公司及/或其指定的关联方和财务投资人有条件受让,且重整投资人或财务投资人任一方持有众泰汽车的股权比例均不超过29.99%。

(责任编辑:周文凯 )