云知声柔宇等放弃IPO背后 独角兽“催熟”模式已经失效?

“云知声和柔宇都撤回上市申请了!”

“XXX也终止上市了……”

最近两周,几家知名度颇高的明星企业陆续撤回IPO申请的话题引发业界热议不断。

为什么这些被包装成创业明星的企业接连倒在上市门槛前?为什么一度屡试不爽的独角兽“催熟”模式不能再顺利开花结果了?背后的原因颇为耐人寻味。

把IPO当做创业的终点,圈钱离场视作成功的准绳,长久以来,此类企业在资本市场饱受诟病却未能断绝。一向以快著称的互联网领域,创业公司的上市速度更是屡被刷新。

为了吃上一口热豆腐,企业一个比一个心急。甚至不惜通过财务数据造假等手段试图蒙混过关,也就是常说的“带病闯关”。尤其随着科创板开板、注册制实行,IPO门槛似乎再次被拉低,某些企业的小九九打得更响了。

实际情况是否如此?就近期市场动向来看,IPO门槛未降反升。而且,带病闯关的美梦也几近破灭的边缘。

“市场正迎来一波IPO终止潮”的说法甚嚣尘上,并且,折戟者中还不乏号称“语音AI第一股”的云知声、“柔性屏技术领导者”的柔宇科技等明星企业,这使得业内外对此次“终止潮”关注度又添一分。

由注册制引发的蝴蝶效应,才刚刚开始。

文:彬彬(熊出墨请注意)

以1月31日中国证券业协会公布的信披质量抽查名单为例,20家被抽中的企业中仅有3家接受问询,16家在接到抽查通知后主动撤回发行上市申请文件,终止审核,另有1家处于中止状态。

2月份的终止名单中,出现了此前市场关注度一直很高的柔宇科技和云知声。2月10日,柔宇科技宣布终止IPO,这距其申请获受理才不到2个月时间。2月19日,云知声也主动撤回科创板IPO申请。

“注册制的消息传出,大家都在担心新政之下随随便便一家公司都能上市,圈起钱来更容易”,长期观察证券市场的李然表示,“对注册制的误解,是时候消除了。”

2020年6月15日,注册制大幕正式拉开。相较之前核准制,盈利等硬性指标放宽,审批时间缩短的注册制明显具备更强的包容性。不出所料,2020年下半年,大批企业趁着注册制的利好扎堆申请IPO。

某科创板上市公司联合创始人告诉熊出墨,“最直观的变化是时间的优化,时间更短,效率更高。现在每个阶段都设置了明确的时间节点,比如90个工作日、60个工作日之内必须向前推进,而原来都是要等着排队。”

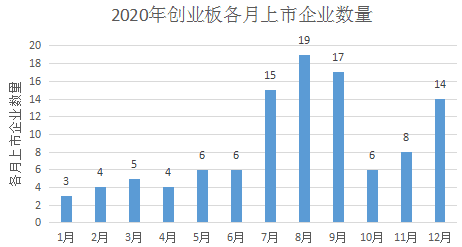

数据也能佐证,以创业板为例,Wind数据库显示,2020上半年创业板上市28家企业,下半年上市79家企业。其中,8月、9月和7月三个月份,上市企业数量在全年排名前三。显然,爆发式增长与注册制的实行有直接联系。

“去年下半年申请上市的企业猛增,正是现在这波IPO终止潮的诱因之一”,李然表示,“注册制的放宽确实吸引了更多企业带病闯关,但审核并不存在松紧弹性。现在回过头来看,他们的如意算盘打错了。”

1月29日,证监会正式发布《首发企业现场检查规定》,将注册制板块纳入现场检查范围。1月31日,中国证券业协会对受理的科创板、创业板企业进行信披质量抽查名单第28次抽签仪式,从407家企业中抽取了20家。

翻查以往抽签名单,407家、20家,数字之大,前所未有。

更加值得注意的是,此次抽签距离上次仅间隔半个月。与2018年、2019年、2020年一年两次的频次相比,2021开年第一个月就进行了两次抽查,审核力度的加大无需多言。

由此,某些质地较差的企业IPO之路被迫终止。

往前追溯,终止率的异常波动从去年底就已出现。无论绝对数量还是所占比例,近三个月IPO终止的企业都较过往明显增多。

公开数据显示,2020年12月,实行注册制的科创板和创业板中止审核的IPO企业共计37家,1月为17家。作为对比,此前这一数字长期保持在个位数水平。2020年12月和2021年1月两个月时间里,科创板终止IPO的企业数量就已经接近此前一年的总和。

数字的增长应了《证券日报》的报道,事先的质量抽查和评测,是对资本市场“病从口入”的最佳预防。这一波集体终止IPO,就是事先审核的效果。对于带病闯关的企业来说,亦是监管趋严的信号。

集体终止表象之下酝酿的是游戏规则之变以及游戏难度的升级。

上述科创板上市公司联合创始人给出一致看法,“撤回的问题,具体到企业(实际情况)各不相同。但是,严监管是肯定的,估计接下来监管的力度会继续加大。”

监管审核只是第一道门槛,注册制实行引发的蝴蝶效应,在更深层次把企业带病闯关的门槛变相提高。

经纬中国副总裁庄明浩向熊出墨表示,“每个人关于浑水摸鱼和带病闯关的定义都是不一样的,没有完美的公司,即便是在美国或香港上市的之地还不错的企业,也不可能是完全没有缺点的。”

所以,关键在于“投资者是否能甄别以及对于这些问题和风险的应对。”

这一波卷进集体终止的企业,特别是中国证券业协会按问题导向和随机抽取两种方式确定的检查对象,其中不少自身确实存在显性风险。

以明星企业云知声、柔宇科技为例,前者号称“AI语音第一股”,后者自称柔性屏技术领导者。而与明星光环相伴的,是盈利能力差、数据造假等硬伤。

招股书显示,近年来云知声和柔宇科技的净亏损都在持续扩大。招股书显示,2017年、2018年、2019年、2020年上半年,云知声净亏损分别为1.77亿元、2.29亿元、3.17亿元、1.1亿元;柔宇科技亏损分别为3.59亿元、8.02亿元、10.73亿元、9.61亿元。

收入规模较小也是二者的共性问题。

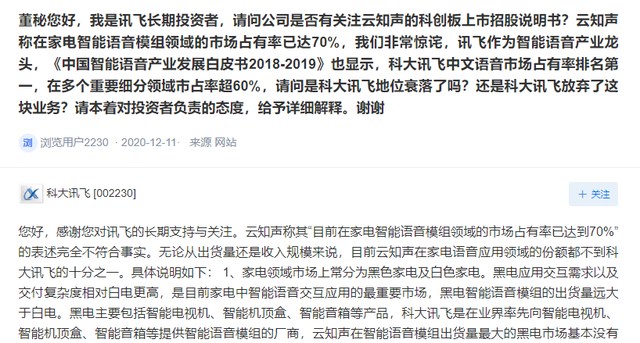

例如,云知声在上述周期内,营业收入分别为0.61亿元、1.97亿元、2.19亿元以及0.85亿元。并且,这份收入或许还存在注水嫌疑。友商科大讯飞就曾在深交所互动交易平台直指云知声数据造假,表示云知声招股书数据完全不符合事实。

目前,云知声和柔宇科技均已主动终止IPO。李然指出,“打铁还需自身硬,亏损如果持续扩大,上市之后亦可能面临退市风险。”

此外,上市之后企业还绕不开市场的考验。

庄明浩表示,“注册制最近两年年节奏在明显加快,无论是政策层面还是具体的实际落地,加上各个交易所(主板、创业板、科创)之间的竞争,从大趋势上看上市的通道在变顺畅。”

站在投资人的角度,他强调称:“这种顺畅并不代表可以乱投。”

参照国外资本市场,比如美国,“目前主流的情绪认为大概低于10亿美金去美国的基本都没太多的实际意义,因为体量太小,没有交易量,没有分析师覆盖,也未必能募集到足够多的钱。”

国内从核准制逐步过渡至还能注册制所引发的蝴蝶效应,加速了类似投资情绪的形成。

宏观来看,注册制的实行意味着游戏规则从严进宽改写为宽进严出,“宽进”导致登陆市场的企业增加。然而,供给增多,需求侧的投资者数量并没有相应的扩张,供过于求市场竞争将因此加剧。

另一方面,中小企业、创业公司涌进市场,更多情况下是起到放大分母的作用,把质量相对更高、更具投资价值的企业衬托得更为稀缺。间接把投资者的投资热情引导至头部企业,马太效应日益加速。

上述科创板上市公司联合创始人也证实了蝴蝶效应的存在,“没上市前公司发展有很多局限性,比如关注度方面。注册制的实行、科创板的设立让创业公司能够进入这样的平台,提升知名度,也希望能得到更大的基金机构的关注。然而,实际上我们发现大机构更倾向于头部企业,可能是市值200亿以上的,这确实给刚上市的企业造成了挺大的压力。”

所以,注册制看似放宽了上市标准,降低了上市门槛,实则不然。一方面监管部门的审核力度一以贯之,另一方面市场的自主调节又变相调高了游戏难度,对企业自身质量提出了更高的要求。

“套现这个词本身其实并不是贬义词,但在国内的语境下似乎变了味”,庄明浩表示。

缘何变了味?始作俑者正是开篇提到的把IPO当做创业终点,把圈钱离场视作成功准绳的那类企业。乱象屡禁不止,套现这一正常的资本运作,逐渐染上了韭菜味。

“市面上有一些企业确实是抱着这样的想法(以IPO为终点),但从企业发展来讲,资本不是最终的目标。他们对于股市、证券的看法肯定是错的,资本只是助推剂,让融资更便捷,获得更多人关注。带病闯关,未来肯定会越来越难”,上述科创板上市公司联合创始人表示。

回到这波终止潮,某些公司的表现已经引来业界的集体质疑。

2020年12月31日,上交所披露已受理柔宇科技科创板拟上市申请,柔宇科技此次IPO拟募资144.39亿元。按照此次IPO拟发行不超过1.2亿股,柔宇科技估值将达到578亿元。

144.34亿元,柔宇科技是继中芯国际之后,科创板拟募资金额第二高的企业。

2019年6月1日,中芯国际向科创板递交招股书,计划募集资金200亿元。招股书显示,中芯国际2017年、2018年、2019年营收分别为213.9亿元、230亿元及220.18亿元,归属母公司净利润分别为12.45亿元、7.47亿元以及17.93亿元。

反观柔宇科技,每年2亿元左右的营收规模,三年亏掉22.34亿元的盈利能力完全无法与中芯国际相提并论,而融资金额却紧跟中芯国际之后。

由此,欲融资144.34亿的柔宇科技被业界公认为独角兽和资本市场泡沫的典型。针对柔宇科技带病闯关的质疑层出不穷,联系业内此前关于柔宇科技位列“深圳三大骗”的说法,其IPO的初心也必然迎来更多审视。

继续延伸,近年来科技、互联网行业创业热情高涨,风口一个接着一个。同时,资本对于看好的赛道也十分舍得砸钱。直播、短视频、共享单车、共享充电宝等等,资本催熟野蛮生长的案例不在少数。

凭风好借力,风口也提供了更多快速套现的机会。这么多年下来,行业甚至已经摸索出从追逐风口到圈钱离场的批量生产独角兽、明星企业的标准流程。

前文所讲国内证券市场正在酝酿的游戏规则之变以及游戏难度的升级,驱使市场朝着健康方向发展。站在企业的角度,这是对其圈钱变现阵地的精准打击。

“在相对成熟的资本市场,IPO只是企业发展过程中的一个阶段性里程碑罢了”,庄明浩表示。

若企业树立IPO并非终点的认知,终止潮或将不复存在。