中国网财经8月10日讯(记者叶浅 梁煦晨) 近日,广东瑞德智能科技股份有限公司(以下简称“瑞德智能”)回复创业板IPO第三轮问询,此轮问询创业板上市委主要关注瑞德智能业绩增速、主营业务成长性、原材料芯片供应、运输费用、应收账款期后回款等问题。

招股书显示,此次IPO,瑞德智能的计划募集资金约4.92亿元,将用于瑞德智能总部基地技改项目、安徽瑞德生产基地建设项目、研发中心升级建设项目以及补充营运资金。此次IPO的保荐机构是国元证券。

不过,瑞德智能在报告期内半数员工未缴纳五险一金,其中2018年少缴纳的社会保险和住房公积金占利润总额的比例达到23.03%。此外,2020年向大客户的销售金额减少,特别是向第二大客户的销售大比例缩水,其成长性遭到创业板上市委质疑。而瑞德智能的核心供应商破产,对其经营来说或构成了较大影响。

少缴社保扮靓业绩

瑞德智能成立于1997年,公司主营业务为智能控制器的研发、生产与销售,以及少量终端产品的生产和销售,主要产品包括厨房电器、生活电器、环境电器等各类小家电智能控制器。瑞德智能在2015年10月挂牌新三板,2017年9月接受东兴证券的辅导,宣布向A股发起冲刺,2018年5月从新三板摘牌。

在新三板挂牌期间的2015-2017年,瑞德智能的扣非后净利润波动较大,增速分别为-39.09%、59.91%和-12.41%。相比较而言,瑞德智能在此次招股书报告期的业绩增速较快。2018-2020年报告期内,瑞德智能营业收入分别为8.31亿元、9.43亿元和10.90亿元,扣非后归母净利润分别为0.29亿元、0.48亿元和0.66亿元。可以看到,2018年和2019年瑞德智能的扣非后归母净利润增速较快,分别为87.65%和62.01%,而2020年增速放缓到37.15%。

需要注意的是,报告期内瑞德智能的营收和扣非后归母净利增速不匹配。瑞德智能在回复创业板IPO第三轮问询时解释称,2020年公司扣非后净利润同比增幅高于营业收入增幅,主要原因系2020年公司主营业务毛利上升以及非经常性损益减少所致。其中,由于政府补助减少所致,2020年非经常损益金额为764.54万元,较2019年的1306.63万元减少542.09万元。2019年公司扣非后净利润同比增幅明显高于营业收入的增幅,主要原因系2019年公司期间费用变动较小以及主营业务毛利上升所致。

令人生疑的不止是营收和净利润的增速背离,瑞德智能在员工的福利、社会保障方面也是“独树一帜”,在报告期内少交社保也遭到质疑。招股书显示,2018-2020年,瑞德智能的员工社会保险缴纳比例分别为54.95%、46.40%和80.46%,员工住房公积金缴纳比例分别为20.33%、17.53%和79.28%。其中2018-2019年缴费比例较低,在2020年却突击提升缴纳比例。截至报告期末,公司在册人员中共611人未缴纳社会保险,共648人未缴存住房公积金。

在招股书中,瑞德智能表示,公司报告期内存在未严格按照国家有关规定为部分员工缴纳社会保险和住房公积金的情况,主要原因系公司聘用的外来务工人员多为农村户口,通常自身参与新农保、新农合或在原籍拥有自建房,在职期间公司已为其提供员工宿舍。该类员工流动性较大,缴纳社会保险和住房公积金将降低实际收入,因此缴纳意愿较低。

瑞德智能若补缴社保、公积金,或将影响其利润数额。招股书显示,经瑞德智能测算,其通过逐月累加未缴人次的方式计算各期应补缴社保、公积金人数,得出2018年至2020年应补缴社保人次分别为9977人次、12703和5452人次,应补缴公积金人次分别为21516人次、23107人次和8619人次。报告期内公司及子公司未为部分员工缴纳的社会保险和住房公积金金额分别为870.73万元、1152.03万元和291.36万元,占利润总额的比例分别为23.03%、17.28%和3.68%,公司存在被要求补缴或处罚的风险。

向大客户销售额减少

瑞德智能除了业绩在IPO前夕增速逐渐放缓外,其向前两大客户的销售金额也大幅减少,特别是对第二大客户销售的同类产品占有率大比例下降。报告期内,瑞德智能向前五大客户销售占比超过50%,其中,第一大客户是苏泊尔,2018年和2019年瑞德智能向苏泊尔销售占比超过3成,而2020年销售占比下降到26%。

对于2020年瑞德智能向苏泊尔的销售减少,瑞德智能在回复创业板IPO第三轮问询时提到,2020年公司对苏泊尔的销售金额较2019年减少2020.71万元,降幅为6.53%。公司对其销售金额减少的原因主要是,苏泊尔2020年电器营业收入129.15亿元,较2019年下降4.51%,苏泊尔电器营业收入的下降使苏泊尔对智能控制器的需求减少,从而导致公司对苏泊尔销售金额减少。不过,报告期内,瑞德智能对苏泊尔同类产品的占有率相对稳定,分别为35%、38%、41%,略有上升。

然而,雪上加霜的是,2020年瑞德智能的第二大客户向其采购金额大幅缩水。报告期内,纯米科技一直是瑞德智能的第二大客户,2017-2019年瑞德智能对纯米科技销售金额快速增长,2017年为2890.13万元,2019年达到10448.21万元,而在2020年瑞德智能向纯米科技的销售金额又减少到了8618.40万元。

瑞德智能解释称,2020年公司对纯米科技的销售金额为较2019年度降幅为17.52%,公司对其销售金额减少的原因是,2020年纯米科技根据市场需求情况调整了厨房家电的产品结构,增加低单价产品、减少高单价产品产量,导致公司对其销售智能控制器单价降低,2020年公司对其销售单价较2019年降低了15.65%,从而销售金额减少。

不仅销售单价缩水,2020年由于纯米个别型号产品的组装厂商发生调整,由瑞德智能提供智能控制器的对应组装厂商不再为纯米该类型号产品组装,导致公司在纯米调整组装厂商的过渡期间涉及该型号产品对应的智能控制器采购订单减少。此外,随着纯米经营规模的不断扩大,纯米从智能控制器供应链体系的稳定性、安全性角度考虑,逐渐引入其他供应商参与,也对公司获得纯米的订单产生一定影响。

值得注意的是,瑞德智能对纯米科技同类产品的占有率报告期内有所下降。报告期内,瑞德智能向纯米科技销售的产品占其细分品类产品采购量的比例分别为100%、90%、70%。瑞德智能解释称,智能控制器作为家用电器的核心部件,随着纯米经营规模的不断扩大,纯米从智能控制器供应链体系的稳定性、安全性角度考虑,逐渐引入其他供应商参与,导致公司对其同类产品占有率有所下降。

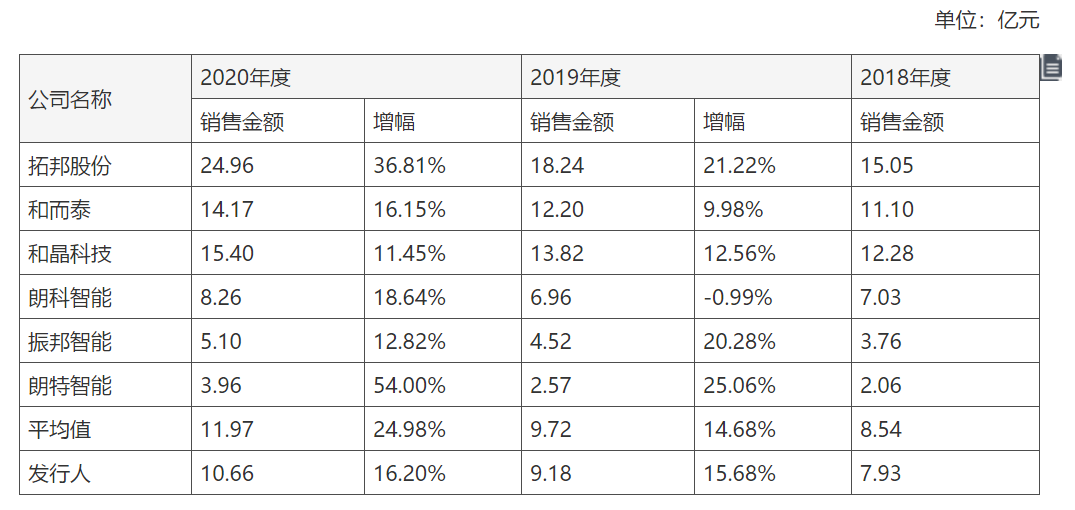

基于营收增长缓慢和对前两大客户的销售减少,在问询函中,深交所关注到瑞德智能的成长性问题。瑞德智能在与同行业公司的对比中,报告期内,瑞德智能的销售金额均不敌行业平均值,并且2020年的营业收入增速也低于行业均值。不过,瑞德智能在回复深交所时认为,公司报告期内收入增长率与所处行业市场规模及同行业可比上市公司增长率相近,符合行业稳步增长情况。

核心供应商破产

不仅对核心大客户的销售数据下滑,瑞德智能的第一大核心供应商也碰上麻烦。据红刊财经报道,瑞德智能与其原材料供应商广州时代快捷电子有限公司(以下简称“时代快捷”)曾发生过买卖合同纠纷,而时代快捷已于2020年12月26日被判破产。

瑞德智能的招股书显示,时代快捷曾是其2017年度的第一大原材料供应商,提供的产品是PCB,当年瑞德智能对时代快捷的采购额达到1824.45万元,占总采购额的3.81%。

瑞德智能与时代快捷的合同纠纷进入司法程序是在2019年。根据二审判决书,瑞德智能当时上诉请求改判时代快捷立即向其支付违约金6896000元,支付损失赔偿款1822512元等。最终,二审法院对瑞德公司主张的逾期交货违约金6669000元,不予支持;对瑞德公司要求时代公司向其支付报备费损失294000元,予以支持等。

与第一大供应商发生纠纷,对瑞德智能的经营来说或构成了较大影响。据瑞德智能招股书,公司在2017年实现的归母净利增长为-12.41%,同时公司2017年和2018年的资产减值额度较高,分别为-1233.11万元和-1179.73万元,其中坏账损失分别达到-1175.07万元和-1126.38万元。这两年的资产减值损失和信用减值损失合计占利润总额的比例分别为-66.37%和-31.20%。

瑞德智能在招股书中解释称,“2017年,由于公司按照同行业可比公司的坏账计提政策计提坏账,导致当期坏账损失的计提额较大;2018年,由于公司对江门市威多福电器有限公司的应收款出现减值迹象,公司对其单项计提坏账准备,导致当期坏账损失的计提额较大。”

对于瑞德智能的IPO上市之路将走向何方,中国网财经记者将保持持续关注。

(褚染汐)